Adieu Kaufkraft! Die Notenbanken drucken, drucken und drucken

Die EZB beließ auf ihrer Sitzung am Mittwoch den Leitzins unverändert bei 0,00% und den Einlagensatz bei -0,4%. Die monatlichen Käufe von Staatsanleihen im Volumen von 80 Mrd. Euro monatlich sollen unverändert bis März 2017 andauern, was die Papiergeldmenge um den entsprechenden Betrag ausweiten und den Euro so sukzessive entwerten wird. Die zehnjährigen Bundesanleihen fielen wieder in den negativen Bereich und sonst gab keine nennenswerten Marktreaktionen auf das Sitzungsergebnis, wobei der Goldpreis, nach einem kurzzeitigen Rückgang auf die Rede des Zentralbankchefs, Mario Draghi, zusammen mit Silber nach oben schoss, nachdem am Vormittag bereits signifikante charttechnische Unterstützungen erreicht wurden.

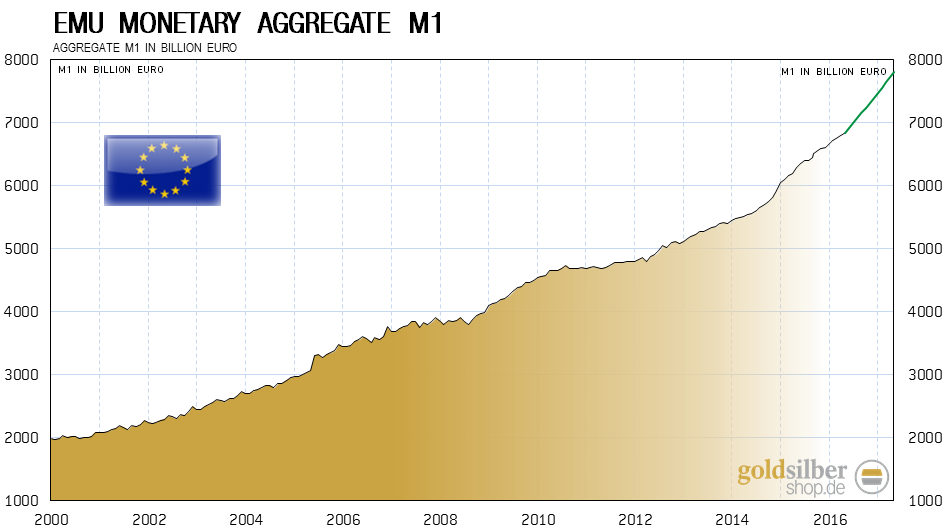

Der folgende Chart zeigt die Ausweitung der Geldmenge M1, dem kleinsten Aggregat, seit der Jahrtausendwende. Diese Geldmenge wurde durch die EZB zunehmend inflationiert (aufgebläht), wodurch der Euro entwertet wurde. Dies erklärt warum viele Menschen den Euro auch „Teuro“ nennen, da sich viele Preise des alltäglichen Lebens seit seiner Einführung vervielfachten. Nur die von der Regierung geschaffenen Statistiken verschleiern geschickt diese Geldentwertung. Die grüne Linie zeigt die Projektion des künftigen Anstiegs der Geldmenge, wenn weiterhin 80 Mrd. Euro monatlich frisch gedruckt werden bis März 2017.

Das Drucken von frischen Papiereuros nimmt kein Ende

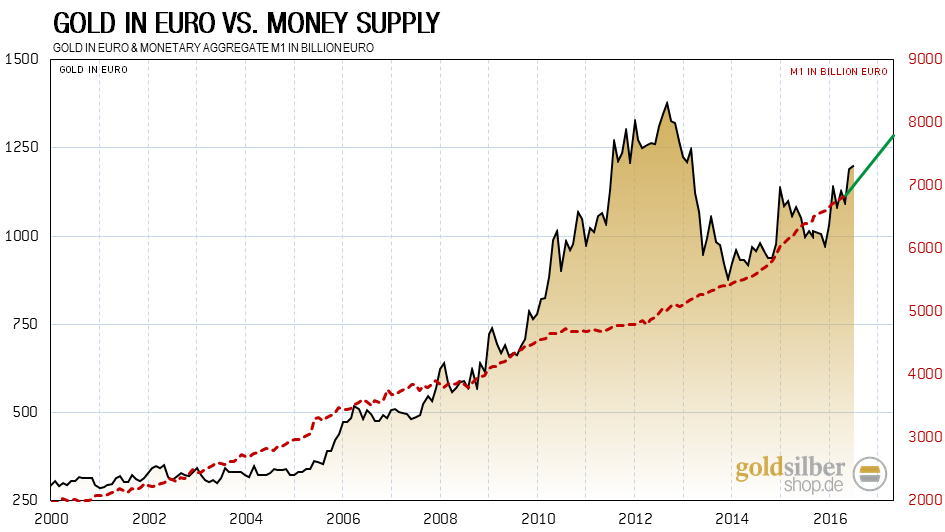

Das Drucken von frischen Papiereuros nimmt kein Ende Wertet der Euro ab, so steigt der relative Wert der stärksten Währung Gold im Vergleich zum Papiereuro zwangsweise an. Da die Geldmengenausweitung führte dementsprechend auch zu einem nahezu gleichzeitigen Anstieg des Goldpreises, was der nächste Chart eindrucksvoll unter Beweis stellt. Man kann es also als sicher ansehen, dass das weitere Drucken von Papiereuros zu einem weiteren Anstieg des Goldpreises in Euro führen wird.

Gold muss und wird mit der Geldmenge weiter ansteigen

Gold muss und wird mit der Geldmenge weiter ansteigen Auf der Notenbanksitzung sagte Draghi weiterhin, der Finanzmarkt hätte den Brexit-Schock gut verdaut habe und die begonnene Konjunkturerholung sollte anhalten. Dennoch sei der EZB-Rat bereit, wenn nötig mit allen Mitteln, die innerhalb des Mandats liegen, zu reagieren, sollte es zu Turbulenzen kommen. Die Daten signalisieren anhaltendes moderates Wachstum im zweiten Quartal, auch wenn es geringer als im Vorquartal ausfallen dürfte. Zu der Problematik der notleidenden Kredite bei vor allem italienischen Banken, stellte er klar, dass die Regulatorien die notwendige Flexibilität für außergewöhnliche Umstände bei Bankhilfen beinhalten würden, worauf sich die Bankaktien sofort an den Märkten erholten.

Nachdem die Banken durch die unbegrenzte Liquidität seitens der EZB wieder solvent sind, haben diese durch die das System rettende Negativzinspolitik ein Problem mit ihrer Profitabilität, das schwerer zu lösen sein dürfte. Damit die Zinsen nicht ansteigen und die Märkte nicht kollabieren kauft die EZB bereits seit einiger Zeit nebst Staatsanleihen auch Unternehmensanleihen auf. Einige nationale Notenbanken haben Listen der erworbenen Anleihen veröffentlicht, die sich wie eine Liste der DAX und MDax Unternehmen liest, wozu beispielsweise auch die Allianz, Bayer, BMW, Continental, Dt. Bahn, Dt. Börse, Dt. Post, Dt. Lufthansa, Dt. Telekom, Eon, K+S, MAN und Linde gehören. Dadurch können sich die großen Unternehmen leichter und günstiger verschulden, während kleine sowie mittlere Unternehmen einen Wettbewerbsnachteil durch relativ höhere Finanzierungskosten erleiden. Dies führt dazu, dass der Mittelstand im Verhältnis zu den Großunternehmen weiter schrumpft, was in einem kapitalistischen System eher umgekehrt ablaufen würde, da kleine Unternehmen zumeist flexibler und innovativer sind als Großunternehmen mit starren Strukturen. Die EZB hält mittlerweile 440 verschiedene Anleihen im Volumen von 10,4 Mrd. Euro, von denen nur die Hälfte ein B-Rating besitzt und 37 Unternehmen auf Ramschstatus gehandelt werden, die ohne die EZB womöglich bankrottgefährdet wären. Alleine die Bundesbank hält Anleihen von 42 Unternehmen, die so über den Steuerzahler subventioniert werden. Investoren können sich bei einem Kauf dieser Anleihen sicherer sein als bei anderen Anleihen, da die EZB diese Anleihen wohl nie wieder abstoßen und Kurspflege betreiben wird. Sollten theoretisch irgendwann alle diese Anleihen doch auf Ramschstatus heruntergestuft werden, so würde der Steuerzahler wahrscheinlich eher dafür geradestehen müssen, als man auf die Idee käme diese Anteile noch rechtzeitig zu verkaufen, womit diese Anleihen ein geringeres Risiko haben als andere Unternehmen, deren Anleihen nicht durch die EZB gekauft werden.

In Japan sagte Kuroda bereits am Mittwoch, dass „Helikoptergeld weder nötig noch möglich wäre“, was exakt unseren Erwartungen entspricht, dass frisch gedrucktes Geld nur selektiv in das Bankensystem und an gewisse Adressen laufen wird, jedoch nicht mit der Gießkanne gleichmäßig an die gesamte Bevölkerungen verteilt wird. Die völlig faktenlosen Gerüchte, Ben Bernanke hätte Japan dazu gedrängt Helikoptergeld zur Verfügung zu stellen, hatten die Aktienmärkte in den letzten Handelstagen auf neue Hochs getrieben und den Yen einbrechen lassen. Immerhin denkt Kuroda darüber nach, den fiskalischen Stimulus von 10 auf 20 Billionen Yen zu erhöhen, was natürlich die japanische Zentralbank „BoJ“ über die Druckerpresse finanzieren müsste. Das einzige Interesse der BOJ ist es das Bankensystem und den Staat über die Druckerpresse zu finanzieren, jedoch nicht die Menschen, die über die Abwertung der Währung diesen Vermögenstransfer letztlich bezahlen müssen. Eher wird der komplette Staatshaushalt über die Notenbanken finanziert und alle Schulden an den Märkten durch eine Zentralbank aufgekauft werden, bevor die Notenbanken Geld an die Bevölkerungen verteilen. Geld wird in der Zukunft sintflutartig die Märkte überschwemmen, doch nicht die privaten Konten der Bürger.

Wie weit können Gold und Silber noch ansteigen?

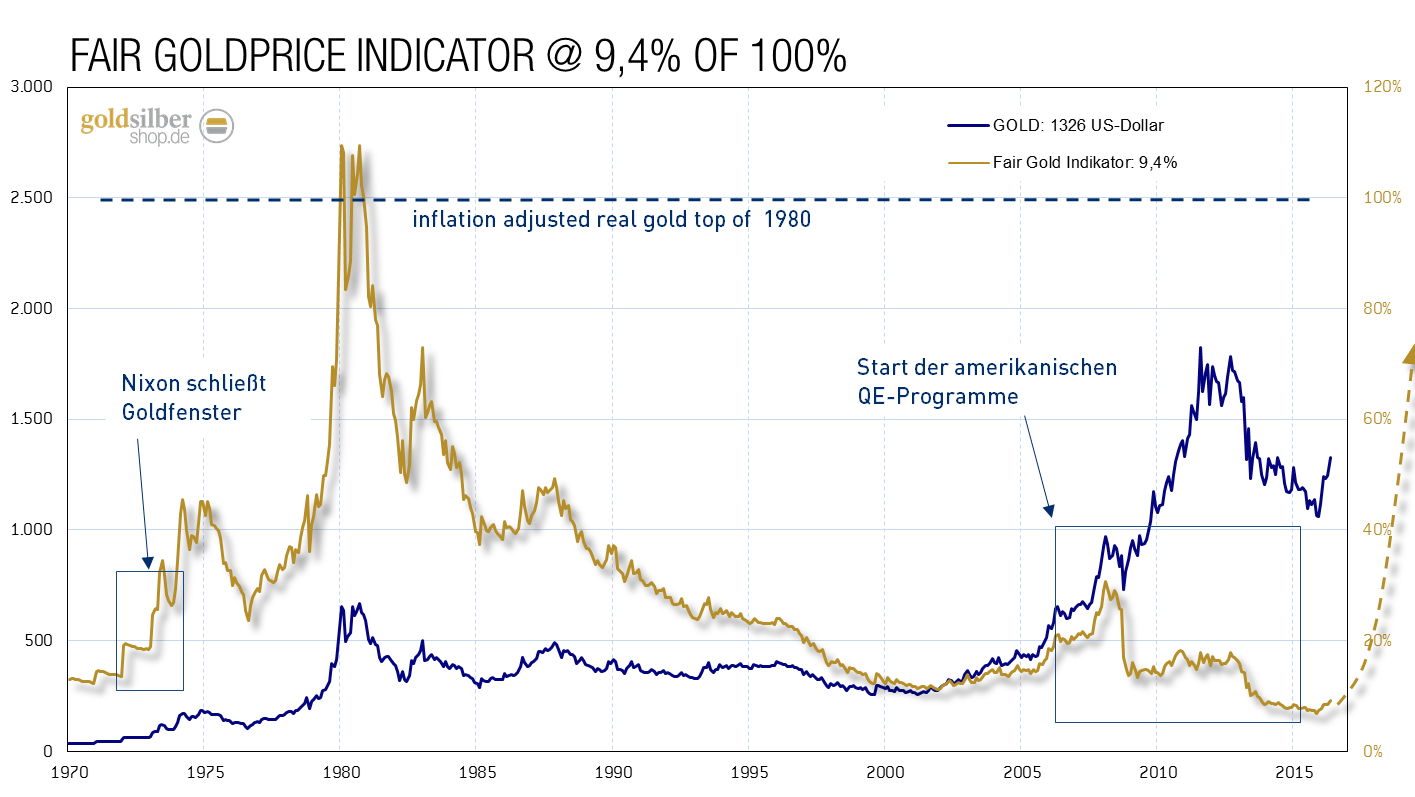

Gold steht heute mit 1.326$ je Feinunze bereits deutlich höher als zum Hoch des Jahres 1980 bei 850$ je Feinunze. Natürlich ist diese Betrachtung nur nominal und ein US-Dollar von heute ist längst nicht so viel wert, wie im Jahr 1980, weshalb man die Inflation und den Kaufkraftverlust der Papierwährungen berücksichtigen muss. Real steht der Goldpreis aufgrund der Inflation der Geldmenge durch die US-Notenbank gerade einmal bei 9,4% des damaligen Hochs, was bedeutet, dass Gold noch um das Zehnfache ansteigen müsste, damit Gold real ähnlich bewertet wäre, wie im Jahr 1980. Auch wenn keine weiteren QE-Programme mehr kämen, so hätte Gold noch genügend Potenzial nach oben. Drucken die Notenbanken jedoch weiter Papiergeld, so erhöht sich das nominale Anstiegspotenzial immer weiter.

Gold muss noch um das Zehnfache ansteigen, um das reale Hoch von 1980 zu erreichen.

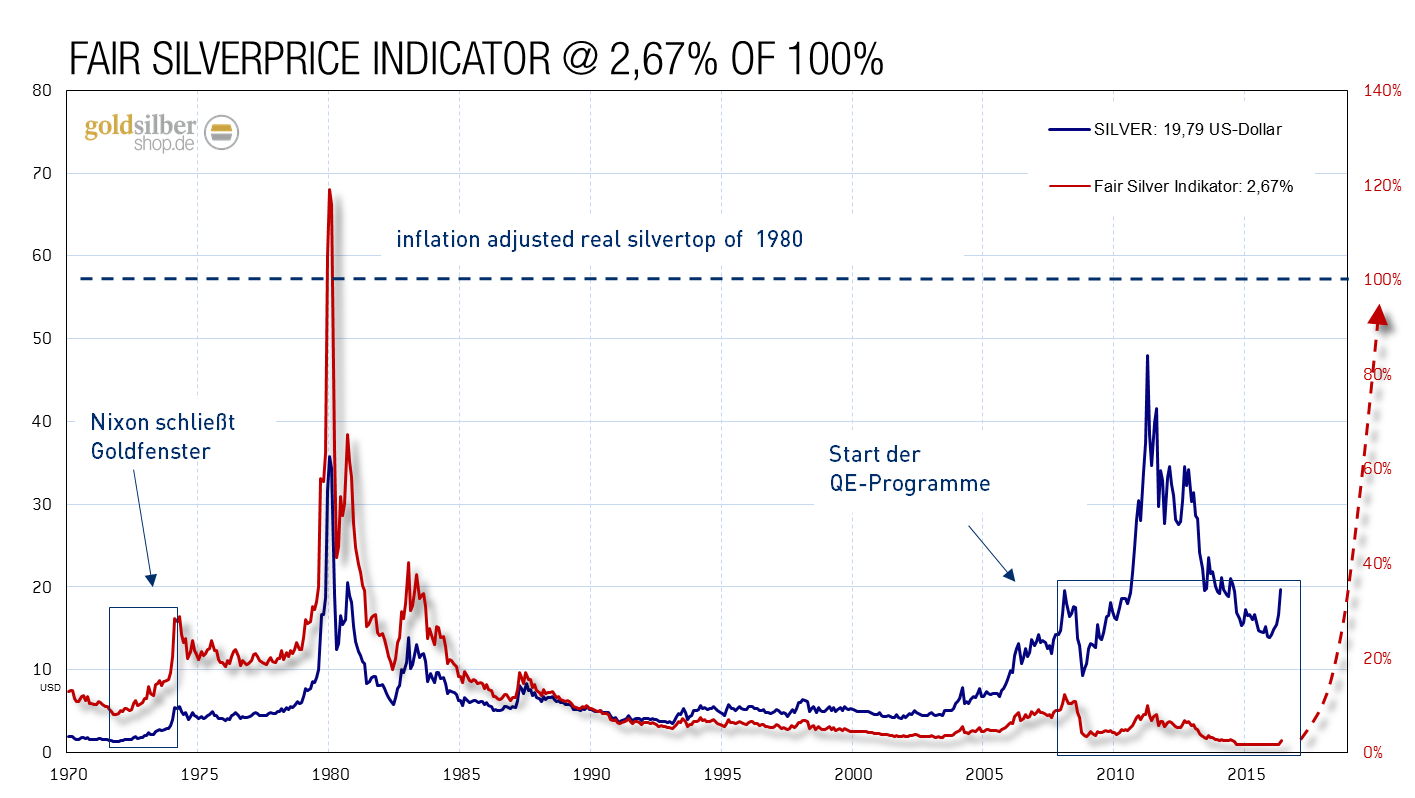

Gold muss noch um das Zehnfache ansteigen, um das reale Hoch von 1980 zu erreichen. Im Silber ist die Situation sogar noch drastischer, da der Preis für die Feinunze gerade einmal bei 2,67% des Hochs aus dem Jahr 1980 notiert. Demnach müsste der Silberpreis noch um das 35-fache ansteigen, um annähernd das damalige reale Hoch zu erreichen. Heute gibt es jedoch nicht mehr so viel physisches Silber wie damals in den Tresoren, sodass man davon ausgehen kann, dass der Preis noch höher steigen wird, wenn Silber erst einmal extrem nachgefragt und knapp wird.

Silber muss um das 35-fache ansteigen, um das reale Hoch von 1980 zu erreichen

Silber muss um das 35-fache ansteigen, um das reale Hoch von 1980 zu erreichen Beide Edelmetalle sind real massiv unterbewertet und stellen die wahrscheinlich beste und sicherste Anlageform für die nächste Dekade dar. Angesichts des enormen Potenzials des Gold- und Silberpreises, scheint es unnötig auf einen Rücksetzer zu warten und man sollte sich mehr für die Entwicklung der kommenden zehn Jahre positionieren und gleich investieren, wenn man denn langfristig physisches Gold halten will.

TECHNISCHE ANALYSE ZU GOLD

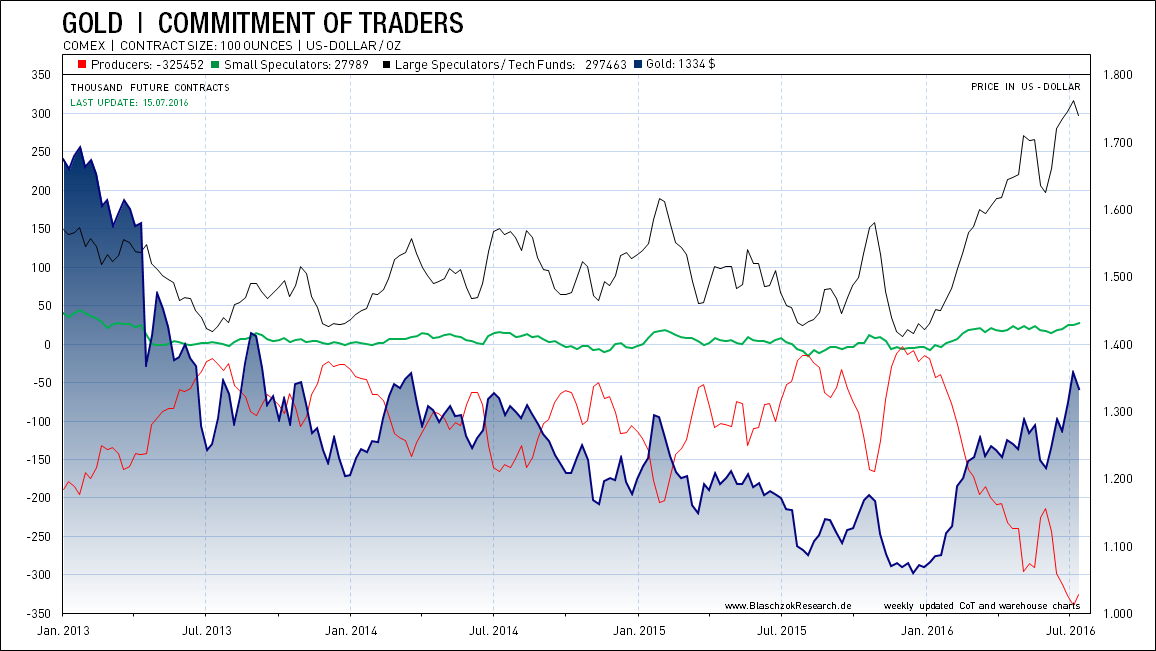

Die wöchentlich von der US-Börsenaufsicht „CFTC“ veröffentlichten Terminmarktdaten für Gold zeigen eine rekordhohe Long-Positionierung der Spekulanten. Gold benötigt jetzt eine weiterhin starke physische Nachfrage, die am besten durch weitere exogene Faktoren getrieben wird, damit der Preis weiter ansteigen kann. Ohne diese beiden Faktoren benötigt es einer Bereinigung am Terminmarkt, bevor der Preis weiter ansteigen kann. Da sich die Panik um den Brexit gelegt hat, sowie sich der Fokus langsam wieder auf eine Zinsanhebung in diesem Jahr in den USA legt und die amerikanischen Aktienmärkte auf neuen Allzeithochs notieren, könnte es jederzeit zu einem Long Drop und einem weiteren Einbruch des Goldpreises kommen.

Positionierung der spekulativen Anleger (Commitment of Traders)

Der Terminmarkt zeigt eine hohe spekulative Positionierung an

Der Terminmarkt zeigt eine hohe spekulative Positionierung an GOLD IN U.S. DOLLAR

Der Brexit führte zu einem Anstieg des Goldpreises um 120$ auf 1.370$ in der Spitze, wo auch ein signifikanter Widerstand verläuft. Mit dem Unterschreiten der 1.360$ gab es ein kurzfristiges Verkaufssignal bzw. ein Signal für einen Hedge, der mit einem Überschreiten dieser Marke wieder aufgelöst wird. Aktuell erfolgte ein Rücksetzer bis nahe an die Unterstützung bei 1.300$. Kann diese Unterstützung verteidigt werden, ist von dort aus mit einem weiteren Anstieg zu rechnen. Sollten jedoch keine stützenden exogenen Faktoren aufkommen, so ist damit zu rechnen, dass der Preis unter die Unterstützung fallen wird, wobei die nächsten Zielmarken dann bei 1,250$ und danach bei 1.200$ liegen. Dort angekommen, könnte sich der Aufwärtstrend wieder fortsetzen, sofern die Bereinigung am Terminmarkt dann bereits komplett sein wird.

Gold in US-Dollar notiert weiterhin über der wichtigen Unterstützung bei 1.300$

Gold in US-Dollar notiert weiterhin über der wichtigen Unterstützung bei 1.300$ GOLD IN EURO

Auf Eurobasis konnte Gold mit dem Brexit 150€ je Feinunze auf 1.241€ hinzugewinnen. Aktuell kam es zu einem Rücksetzer an die Unterstützung bei 1.200€ je Feinunze, die verteidigt werden muss, wenn der Anstieg sich gleich weiter fortsetzen soll, denn im anderen Falle wäre mit einer weiteren Konsolidierung zu rechnen. Gold in Euro konnte in der Spitze 25% alleine in diesem Jahr ansteigen und mittel- bis langfristig sollte der Anstieg noch deutlich weitergehen! Kurzfristig steht jedoch ein Bruch der Unterstützung unmittelbar bevor, wobei Gold unter 1.200$ short ist bis mindestens 1.160€ oder gar 1.100€ im möglichen Worst Case Szenario. Unsere Signalmarke für eine weitere kurzfristige Shortposition wäre die 1.200$ mit ihrem Unterschreiten.

Gold in Euro muss die Unterstützung bei 1.200€ jetzt verteidigen

Gold in Euro muss die Unterstützung bei 1.200€ jetzt verteidigen