Kaufe bei schlechten Nachrichten

Am Mittwochabend hatte die US-Notenbank das Protokoll der letzten Offenmarktsitzung veröffentlicht. Unverhältnismäßig viele Änderungen zugunsten einer weiteren Zinsanhebung im Dezember waren darin zu finden. So sehen die meisten Mitglieder nun eine baldige Zinsanhebung als angemessen und betrachten diesen Schritt als wichtig, da sonst Risiken für die Stabilität des Systems entstünden, wenn der Arbeitsmarkt überhitzen würde. Risiken für andere Märkte bei einer Anhebung im Dezember sieht man kaum, wobei man um die Glaubwürdigkeit der FED fürchtet, wenn diesmal wieder nicht gehandelt wird. Die US-Notenbank hatte in den vergangenen Monaten ihre Glaubwürdigkeit eingebüßt, nachdem sie, trotz mehrmaliger Ankündigung, es nicht wagte die Zinsen anzuheben. Der Anstieg der Marktzinsen für US-Staatsanleihen gibt der Notenbank eigentlich schon die Richtung vor. Nach den letzten Aussagen von Yellen, sowie dem Wahlergebnis der US-Präsidentschaftswahl, liegt der Marktkonsens bereits gänzlich auf einer Zinsanhebung, weshalb diese bereits in den aktuellen Notierungen an den Märkten eingepreist sein dürfte. Dies erklärt auch zu einem Teil die Korrektur bei den Edelmetallen seit der US-Wahl und gibt uns den Hinweis, dass der Goldpreis kurze Zeit nach einer Zinsanhebung wieder steigen könnte, da dann alle schlechten Daten verarbeitet und eingepreist wurden und letztlich Gewinnmitnahmen die Basis eines neuen Anstiegs legen. Schon die alte Börsenweisheit „Buy on Bad News“ gibt den Rat antizyklisch zu kaufen, wenn die Stimmung am Markt sehr schlecht ist. Sollte die FED jedoch widererwarten ihren Worten keine Taten folgen lassen, so wäre dies eine wirkliche Überraschung und Gold dürfte dann mit einem deutlichen Kurssprung in einen neuen Anstieg durchstarten. Das Risiko nach unten scheint also begrenzt zu sein, während das Potenzial mittlerweile wieder auf der Oberseite liegt.

Die Korrektur beim Gold könnte bald ihr Ende finden

Die Korrektur beim Gold könnte bald ihr Ende finden DER DOLLAR IST NUR KURZFRISTIG STARK

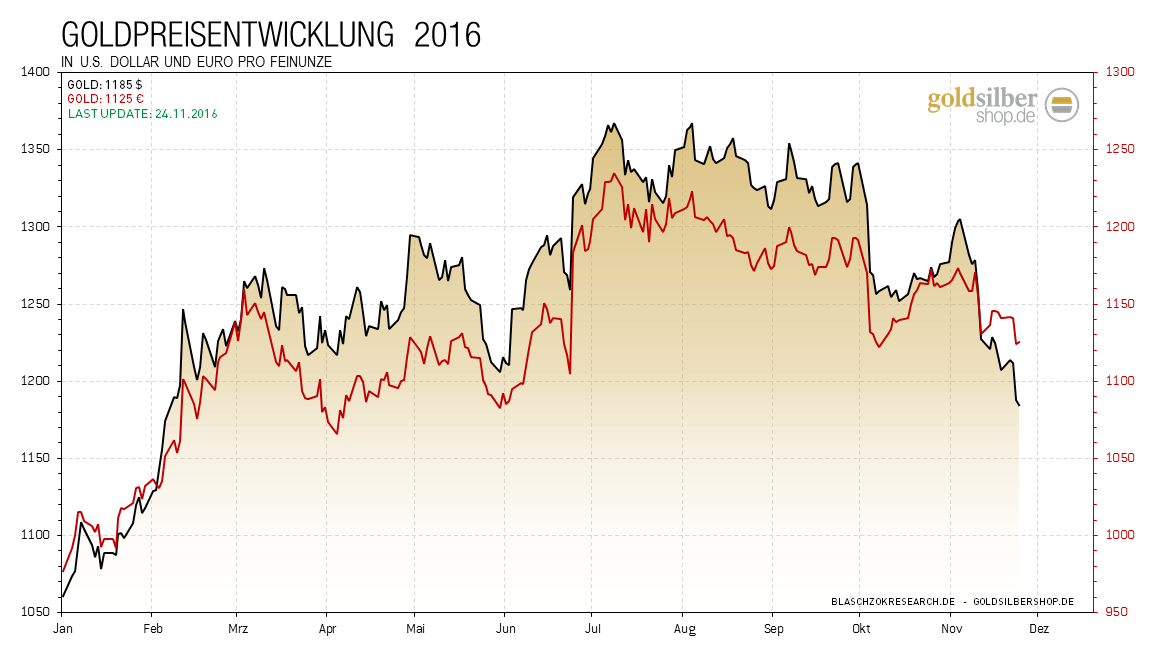

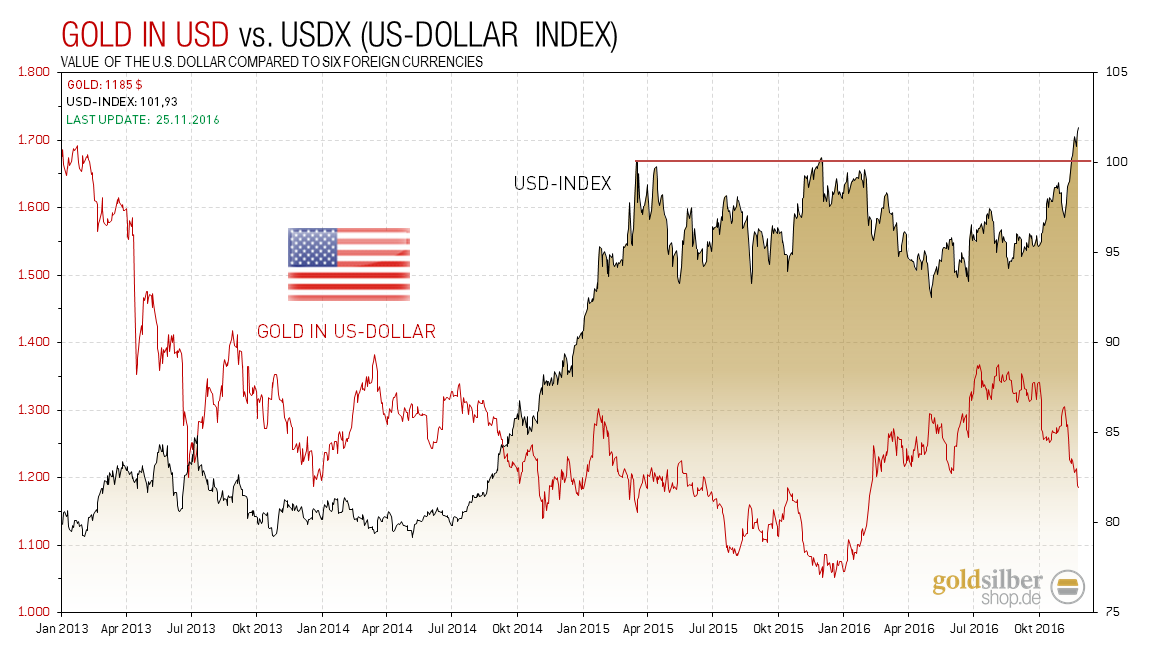

Der Rückgang beim Goldpreis in dieser Woche mit dem Unterschreiten der Unterstützung bei 1.200$ wird mit einem Anstieg der US-Zinsen, einem stärkeren USD-Index sowie einem einbrechenden chinesischen Yuan begründet. Der US-Dollar-Index stieg auf den höchsten Stand seit 13 Jahren und kurzfristig haben Gold und der US-Dollar in der Tat eine hohe negative Korrelation miteinander – fällt der Dollar, so steigt der Goldpreis et vice versa. Mittel- bis langfristig verschwindet diese Korrelation jedoch, da die Stärke des US-Dollars immer nur im Verhältnis zu anderen Papierwährungen betrachtet wird, die sich ebenso alle im freien Fall befinden. Insbesondere im Euroraum gibt es viele Gefahren für den Euro, wie den Italexit und dem Irexit sowie das labile Bankensystem, das immer noch zu gering kapitalisiert ist, um vor dem Ausfall etwaiger fauler Kredite sicher zu sein. Es gibt also kein Entrinnen für die europäische Geldpolitik, die auch in den kommenden Jahren weiterhin mehr und mehr Geld drucken müssen wird, um eine erneute Finanz- und Wirtschaftskrise zu verhindern.

Der USD-Index steigt auf ein 13-Jahreshoch, was den Goldpreis kurzzeitig unter Druck bringt.

Der USD-Index steigt auf ein 13-Jahreshoch, was den Goldpreis kurzzeitig unter Druck bringt. DIE US-POLITIK KANN NICHT GEWINNEN

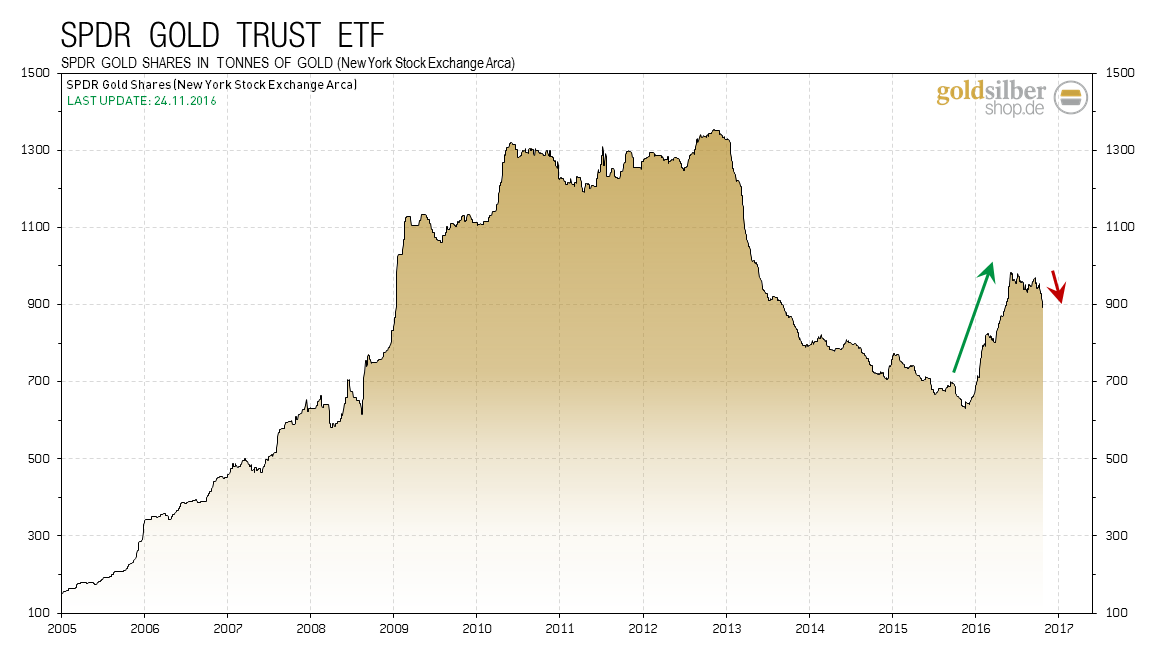

Viele Investoren erwarten, dass die von dem neuen US-Präsidenten angekündigten Steuersenkungen, die geplante Deregulierung sowie die Ausweitung der Fiskalpolitik, der US-Wirtschaft einen Schub versetzen werden, ähnlich dem Jahr 1982, als Reagan das Zepter übernahm und einen neuen Aktien-Bullenmarkt einleitete. Deshalb nimmt der Risikoappetit aktuell unter den Investoren zu, die wieder in den Aktienmarkt einsteigen und die amerikanischen Indizes auf neue Allzeithochs treiben, was auch zu Abflüssen aus den Exchange Traded Funds für Gold führt. So flossen aus dem weltgrößten Gold-ETF „SPDR“ seit Mitte Oktober 80 Tonnen Gold ab, was den Goldpreis seither belastet hat.

Der Risikoappetit der Investoren nimmt zu, sodass diese ETF-Anteile verkaufen.

Der Risikoappetit der Investoren nimmt zu, sodass diese ETF-Anteile verkaufen. Dies scheint jedoch ein für die USA isoliertes Phänomen zu sein, was auch der DAX zeigt, der einfach nicht den amerikanischen Aktienindizes folgen will und trotz eines schwachen Euros auf der Stelle tritt. Die Hoffnung der Investoren nach dem Sieg Trumps, die im Moment den US-Aktienmarkt auf neue Höchststände treibt, wird jedoch enttäuscht werden. Als Reagan 1982 Präsident wurde und die Steuern senkte, hatten die USA eine Hochinflationsphase mit einem Schuldenabbau über die Finanzielle Repression bereits hinter sich, die zu einer Entwertung des Dollars um über 90% binnen einer Dekade führte, der Aktienmarkt real um 60% einbrach, die Fehlallokationen in der Wirtschaft beseitigte und den Goldpreis um das 23-fahre ansteigen ließ. Damals war nach dem Abschwung ein Aufschwung möglich, doch hat Donald Trump heute eine völlig andere Ausgangslage, denn die USA vergrößern ihre Rekordverschuldung täglich, während die Fehlallokationen in der Weltwirtschaft aufgrund der vorherigen monetären Expansion enorm groß sind. Hätte Reagan damals ähnliche Umstände gehabt, so wäre er kläglich gescheitert und so werden die USA, so vernünftig die Pläne Trumps für die US-Wirtschaft sein mögen, letztlich in einer Stagflation enden, die durch massive monetäre Ausweitungen der US-Notenbank begleitet wird. Darüber hinaus dürfte Trump seine Fiskalpolitik mit einer Ausweitung des Defizits nicht durchsetzen können, ohne dass es deutlich negative Konsequenzen in näheren Zukunft hätte, wovon Vize-Notenbankchef Fisher in den USA überzeugt ist. Sobald die Märkte realisieren, dass es trotz eines neuen Präsidenten keinen Ausweg gibt, werden die Investoren wieder risikoscheu in den sicheren Hafen Gold wechseln und die Preise deutlich nach oben treiben.

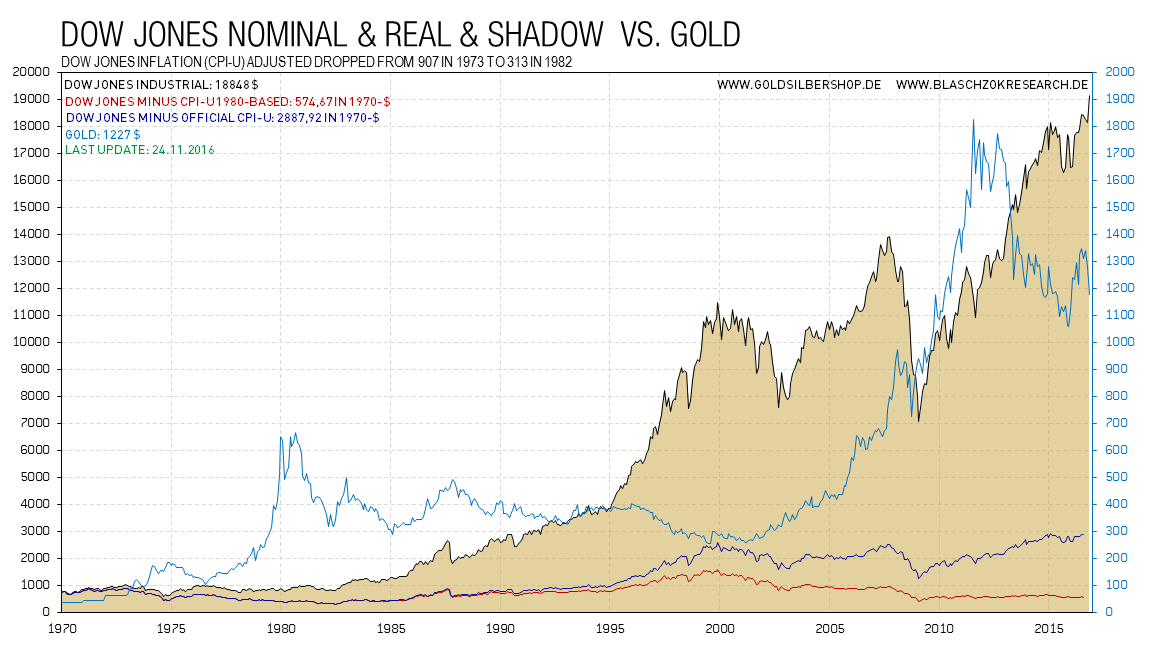

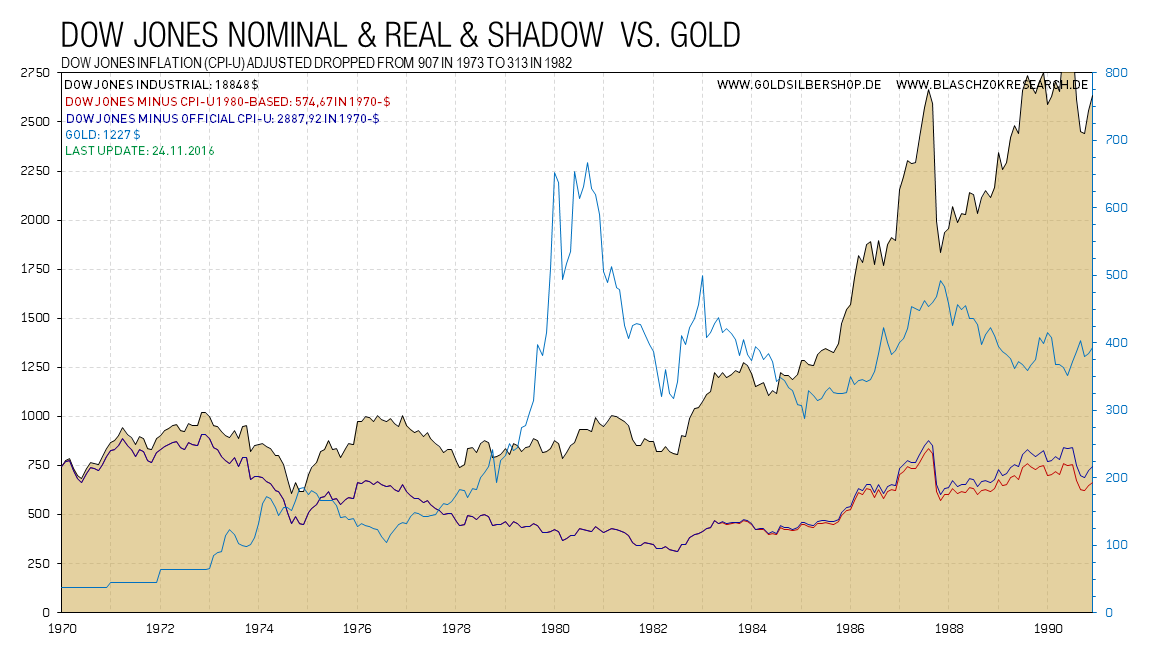

Der folgende Chart zeigt, dass der amerikanische Aktienindex „Dow Jones“ seit 1970, um den offiziellen Konsumentenpreisindex bereinigt, heute nicht bei 18.840 Punkten stehen würde, sondern lediglich bei 2.887 Punkten. Dies zeigt, dass der Großteil des Anstiegs lediglich eine monetäre Illusion und nicht real ist. Führt man die alte Berechnungsmethode der Teuerung bis 1980 fort, so zeigt sich eine deutlich stärkere Abwertung des Dollars seit den 80er Jahren. Nach dieser Berechnung würde der Dow Jones heute lediglich bei 574 Punkten stehen und hat exakt zur Jahrtausendwende am 31.12.1999 sein Hoch bei 1595 Punkten gefunden.

Der Anstieg der Aktienmärkte ist eine reine inflationäre Illusion

Der Anstieg der Aktienmärkte ist eine reine inflationäre Illusion Der amerikanische Aktienmarkt brach während der Stagflation der 70er Jahre real um über 65% ein, während der Goldpreis nominal um das 23-fache anstieg. So fiel der Dow Jones inflationsbereinigt von 907 Punkte zum Ende 1972 auf 314 Punkte Ende Juli 1982. Der reale Einbruch seit Beginn des neuen Jahrtausends bis zum heutigen Tag entspricht mit einem realen Minus von 64% in etwa dem realen Rückgang von 1972 bis 07/1983. Die Abwertung des Dollars ist jedoch mit einem 4,8-fachen Anstieg des Goldpreises noch nicht abgeschlossen, sodass auch die reale Abwertung am Aktienmarkt noch nicht ihr Ende gefunden hat. Trumps Präsidentschaft wird höchstwahrscheinlich die volle Wucht aus Jahrzehnten sozialistischer Geldpolitik und Misswirtschaft treffen.

Der Aktienmarkt fiel in den 70er Jahren real um 65%, während Gold um das 23-fache anstieg.

Der Aktienmarkt fiel in den 70er Jahren real um 65%, während Gold um das 23-fache anstieg. 2017 WIRD DAS JAHR DES GOLDES

2017 könnte also das Jahr des Goldes werden, denn die aktuelle Euphorie wird verschwinden und die strukturellen Probleme der USA sowie Europas werden wieder in den Vordergrund rücken, sodass die Notenbanken weiter Anleihen aufkaufen und die Geldmenge ausweiten müssen. Der aktuelle Rücksetzer kann also als ein klassischer Pull Back an das Ausbruchsniveau gesehen werden. Nach dem Ausbruch aus einem langen Abwärtstrend kommt es in den meisten Fällen erst zu einer Bodenbildung mit einem erneuten Test des Ausbruchsniveaus, bevor sich der neue Bullenmarkt dann impulsiv fortsetzen kann. Die aktuelle Korrektur der Edelmetalle stellt also eine langfristig enorm gute Kaufchance dar, um noch einmal günstig in den Markt zu kommen. Kaufen Sie, wenn die Stimmung am schlechtesten ist in einem Markt, weshalb man gerade dann agieren und zum Käufer werden sollte, wenn die Masse der Investoren in Panik verfällt. „Buy the dips“ – Kaufen Sie die Rücksetzer!

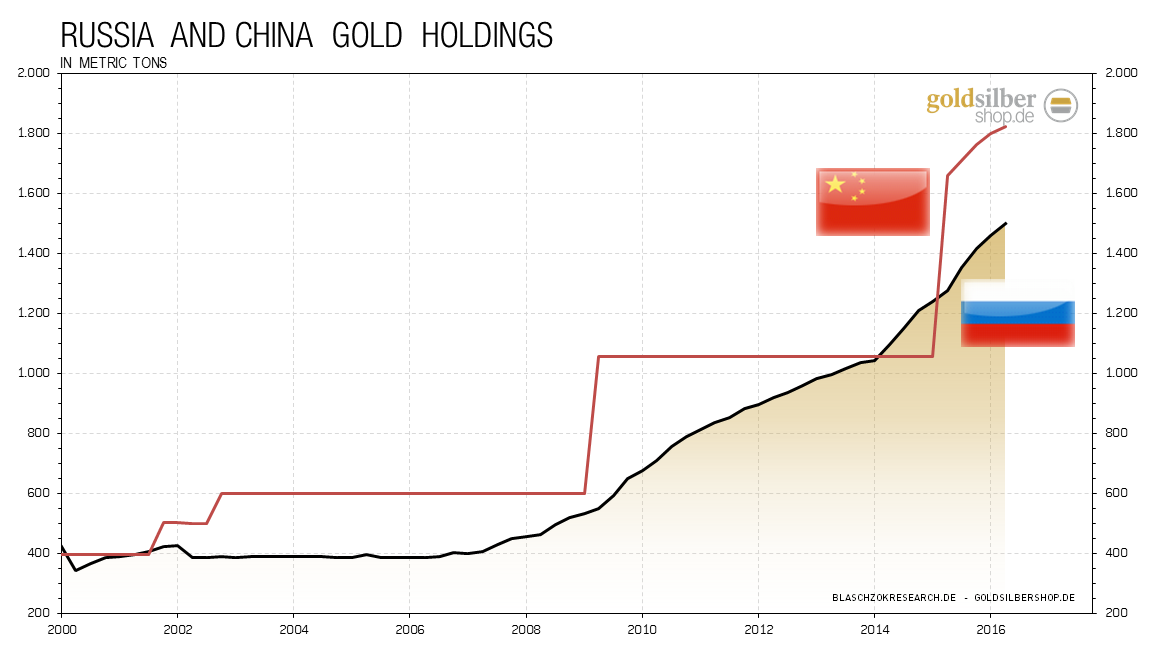

Russland kauft Gold zu günstigen Preisen

Die russische Zentralbank hat im Oktober eine große Menge Gold am Markt gekauft. 48 Tonnen, was 1,3 Millionen Unzen entspricht, wanderten in die russischen Tresore. Dies entspricht der stärksten Zunahme der Goldreserven seit dem Jahr 1998. Da die Jahresproduktion aktuell bei etwa 3.200 Tonnen liegt, entsprechen die 48 Tonnen rund 1,5% der Jahresproduktion, was enorm viel ist für ein Land in einem Monat. Im Jahr 2014 war Russland der drittgrößte Goldproduzent und ein guter Teil des neu erworbenen Goldes mag aus der russischen Goldproduktion stammen, die im Augenblick bei 26 Tonnen im Monat liegt.

Russland und China bauen ihre Goldreserven immer weiter aus

Russland und China bauen ihre Goldreserven immer weiter aus Systemische Risiken, der Währungskrieg zwischen dem Westen und den freien Nationen, die Abwertung des Dollars, des Euros und anderer Weltwährungen zwingen die Zentralbanken dazu, ihre Währungsreserven weiter zu diversifizieren und Gold zu kaufen. Im letzten Jahr 2014 hat Russland offiziell 172 Tonnen und im letzten Jahr 208 Tonnen Gold hinzugekauft. Nur die Vereinigten Staaten, Italien, Frankreich und Deutschland halten noch größere Bestände als China und Russland, wobei man annehmen muss, dass die Reserven der Bundesrepublik nicht existieren. Völkerrechtliche Gründe sowie der fehlende Beweis seitens der Bundesbank deuten darauf hin, dass die USA niemals Gold für die Handelsüberschüsse Deutschlands eingelagert haben. Bei einem Zusammenbruch des Finanzsystems wird die Bundesrepublik ohne nennenswerte Goldreserven in Abhängigkeit bleiben, sodass es den Deutschen Sparer besonders hart treffen wird. Deshalb muss jeder einzelne selbst Verantwortung übernehmen und mit Gold und Silber gegen Abwertungen und Krisen vorsorgen, wobei dabei noch große reale Gewinne möglich sein werden.

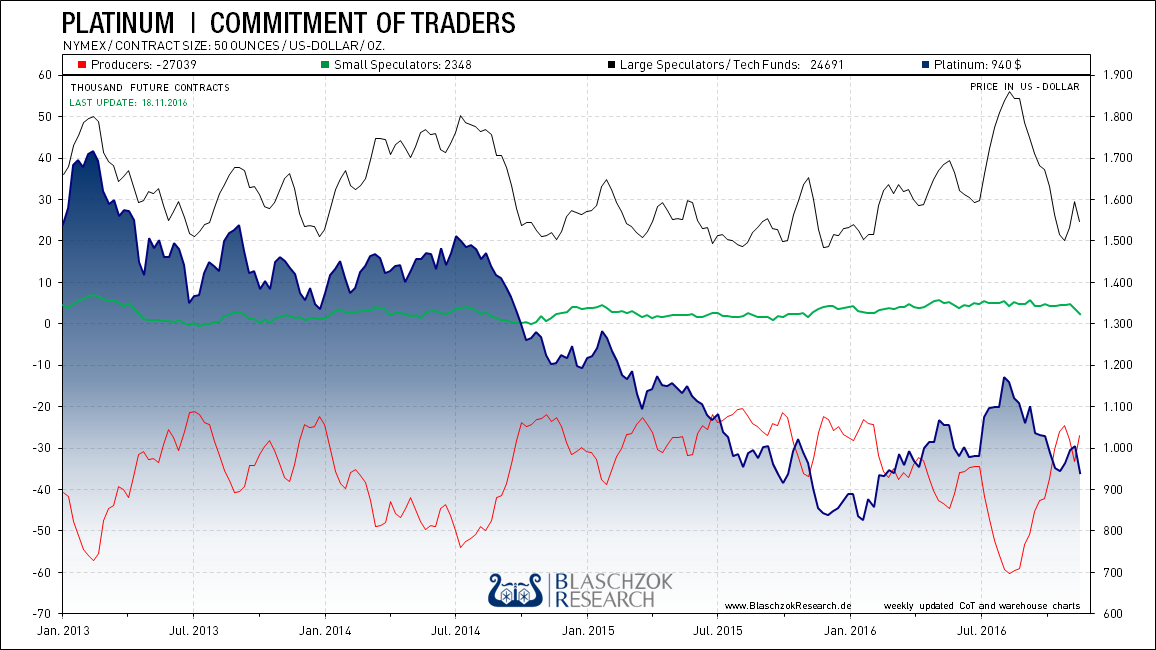

TECHNISCHE ANALYSE ZU PLATIN

Die wöchentlich von der US-Terminmarktaufsicht „CFTC“ veröffentlichten Daten für Platin zeigen, dass die Spekulanten bereits stark auf fallende Preise gesetzt haben und der Terminmarkt scheint größtenteils bereinigt zu sein. Dies ist ein antizyklisch gutes Indiz für einen in Bälde wieder steigenden Preis, wobei wir genaues erst mit dem am Montag in der Nacht erscheinenden neuen CoT-Report erfahren werden. Grundsätzlich zeigen uns die CoT-Daten, dass der Boden jetzt entweder bereits erreicht wurde oder zumindest sehr nahe ist.

Positionierung der spekulativen Anleger (Commitment of Traders)

Der Terminmarkt scheint gänzlich bereinigt zu sein

Der Terminmarkt scheint gänzlich bereinigt zu sein PLATIN IN US-DOLLAR

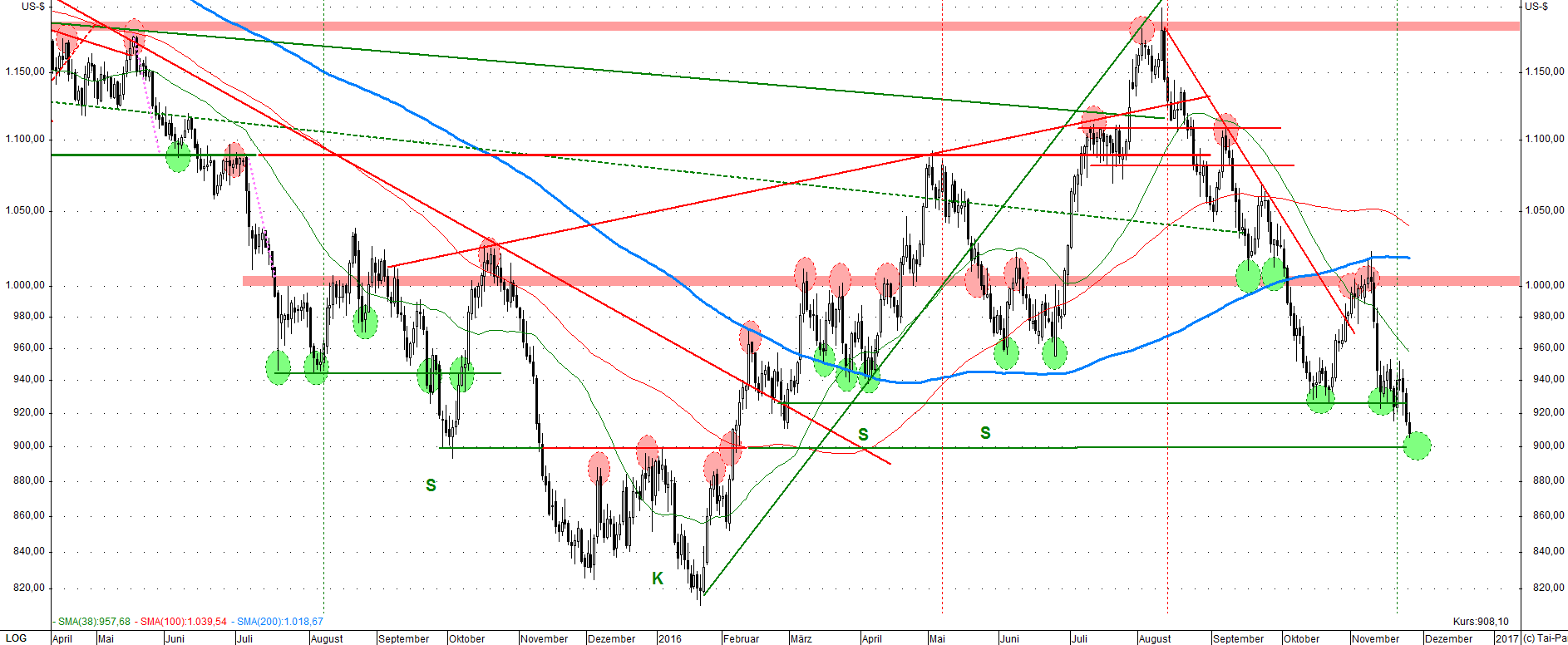

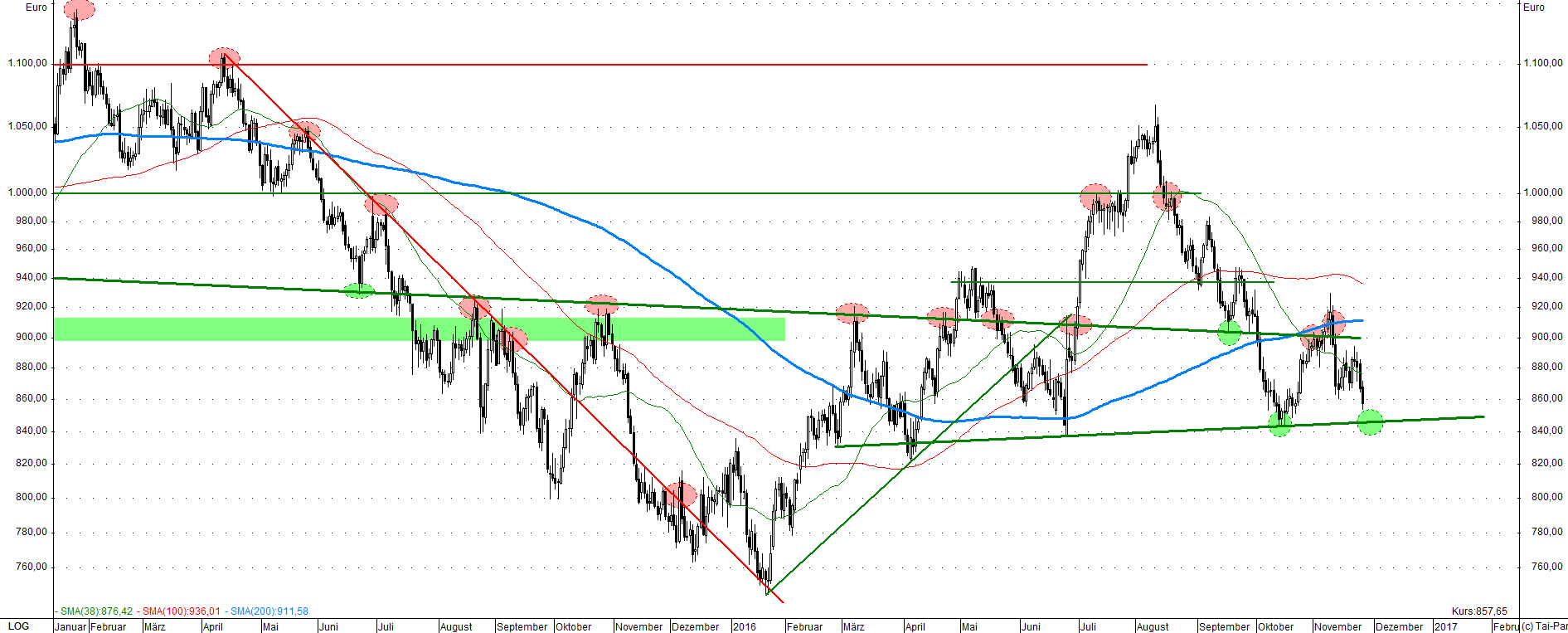

Nach einem Pull Back auf das Ausbruchsniveau bei 1.000$ fiel der Platinpreis wieder auf die zuletzt getestete Unterstützung bei 940$ und lotet im Bereich zwischen 900$ und 940$ jetzt einen doppelten Boden aus. Gelingt dies, wäre das das Ende der Korrektur und ein erneuter Anstieg auf 1.200$ in den kommenden Monaten wäre gut möglich. Gelingt dies nicht, so dürfte das weitere Korrekturpotenzial begrenzt sein und ein weiterer Rückgang wäre nur im Rahmen des Möglichen, wenn der Goldpreis auch weiter fällt. Dann sollte man bei 840$ beherzt antizyklisch eine erste Position aufbauen. Sollte sich der Goldpreis jedoch wieder über 1.217$ kämpfen, so sollte man im Platin spätestens dann antizyklisch kaufen oder bei einem prozyklischen Kaufsignal im Platin über 960$ bzw. über 1.000$.

Platin könnte jetzt einen doppelten Boden ausbilden – das Tief der Korrektur scheint nahe zu sein.

Platin könnte jetzt einen doppelten Boden ausbilden – das Tief der Korrektur scheint nahe zu sein. PLATIN IN EURO

In Euro hält sich der Platinpreis aufgrund des schwachen Euros natürlich besser. Es ist sehr gut möglich, dass der Euro auf die Parität zum Dollar fallen wird, weshalb der erneute Rücksetzer auf 840€ je Feinunze ein Geschenk ist, das man für einen antizyklischen physischen Kauf nutzen sollte. Einen Fall unter diese Unterstützung bis zum Ende der Korrektur scheint eher unwahrscheinlich zu sein. Auch im Trading kann man hier antizyklisch eine erste Position eröffnen mit einem engen Stop Loss.

In Euro sollte man nicht mehr zu lange warten und den nächsten Rücksetzer nutzen für den Aufbau einer ersten Position.

In Euro sollte man nicht mehr zu lange warten und den nächsten Rücksetzer nutzen für den Aufbau einer ersten Position.