Draghi offen für MMT - Edelmetalle starten Korrektur

Nach der Pleite des Reiseunternehmens Thomas Cook stand kürzlich auch das Tochterunternehmen „Condor“ vor der Pleite. Um es davor zu bewahren, vergab die Bundesregierung einen Überbrückungskredit in Höhe von 380 Millionen Euro, für den der Steuerzahler haften und im Falle einer späteren Pleite zahlen muss. Jeder Bail Out auf Steuerzahlerkosten ist ein Sündenfall der Politik, den es in einem freien Markt nicht geben darf.

Die Gottspieler in der Politik haben den Bezug zum freien Markt, Recht und Verantwortung gegenüber dem Eigentum der Bevölkerung verloren. Die Übertragung des moralischen Risikos vom Unternehmer auf den Steuerzahler hat bisher noch nie etwas positives bewirkt. Gerade weil man die Banken in der Krise von 2008 gerettet hat, stehen die Europäische Union und insbesondere Deutschland heute vor einem viel tieferen Abgrund, als noch vor zehn Jahren. Die Lage für das Finanzsystem muss hinter den Kulissen schon sehr angespannt und ernst sein, wenn sich der Staat genötigt sieht, den Bankrott eines Reiseunternehmens zu verhindern. Dieser Bail-Out und das neue QE-Programm der EZB zeigen, dass die Politik notfalls mit dem Helikopter frisch gedrucktes Papiergeld verteilen wird, sollten europäische Staaten und Banken ins Taumeln geraten. Einen deflationären Crash wird man aus existenziellem Eigeninteresse nicht zulassen.

Man plant einen großen Teil des Giralgeldes der Banken im Tausch gegen Zentralbankgeld zu monetarisieren und die Ersparnisse der Bevölkerung über die Inflationssteuer umzuverteilen. Erst vergangenen Mittwoch bestätigte dies EZB-Chef Mario Draghi unverblümt, indem er den EZB-Rat aufforderte nach seiner Amtszeit offen für neue Ideen zu sein, wie beispielsweise gegenüber der „Modern Monetary Theory“ (MMT). Er verwies auf einen Artikel des ehemaligen stellvertretenden Vorsitzenden der US-Notenbank Stanley Fischer, wonach „Notenbanken Geld direkt in die Hände der Bevölkerung und des Privatsektors geben sollten“. Draghi sagte dazu, das wären „objektiv schöne neue Ideen. Sie wurden bis jetzt nicht vom EZB-Rat diskutiert. Wir sollten sie uns ansehen, doch sie wurden noch nicht getestet.“

Draghi spricht hier von der Rekapitalisierung des Giralgeldsystems über die Verteilung von frisch gedrucktem Geld an die Bevölkerung. Mit anderen Worten wird man den Euro einfach abwerten und Sparer enteignen, denn einer muss die Zeche schließlich bezahlen. Wenn man der Bevölkerung direkt etwas Geld geben sollte, dann um diese zu besänftigen, während sie real übervorteilt und enteignet wird.

Die Aussagen Draghis und der Bail Out von Condor zeigen, dass die Zeichen am Vorabend einer neuen Rezession in Deutschland und Europa auf Inflation stehen. Die Zinsen werden letztlich den Marktgesetzen folgen und ansteigen, sobald diese Wahrheit von der Masse erkannt wird. In der Stagflation wird die Bevölkerung den Großteil ihres Vermögens verlieren, weshalb man sich darauf vorbereiten muss.

Gold und Silber schützen vor diesem künftigen Eingriff des Staates in die Sparguthaben jener, die ihr Leben lang gearbeitet und eigenverantwortlich vorgesorgt haben. Obwohl sich die EZB vermeintlich „Preisstabilität“ als Ziel setzte, hat der Euro selbst nach der offiziellen Teuerungsrate seit seiner Einführung bereits 30% an Kaufkraft verloren. Inoffiziell ist der Kaufkraftverlust nach der ungeschönten Statistik jedoch mehr als doppelt so hoch. Zum Gold hat der Euro in den letzten zwanzig Jahren sogar 80% an Kaufkraft verloren! Wenn man jetzt den Anker der Preisstabilität über Board wirft und stattdessen offen über Helikoptergeld im EZB-Rat diskutiert, dann sollten bei jedem Investor die Alarmglocken läuten! Verkaufen Sie ihre an Wert verlierenden Fiat-Euros, solange Sie dafür noch etwas bekommen und tauschen Sie in die stärkste Währung der Welt - in Gold und Silber!

Bitcoin bricht ein – Bärenmarkt setzt sich fort

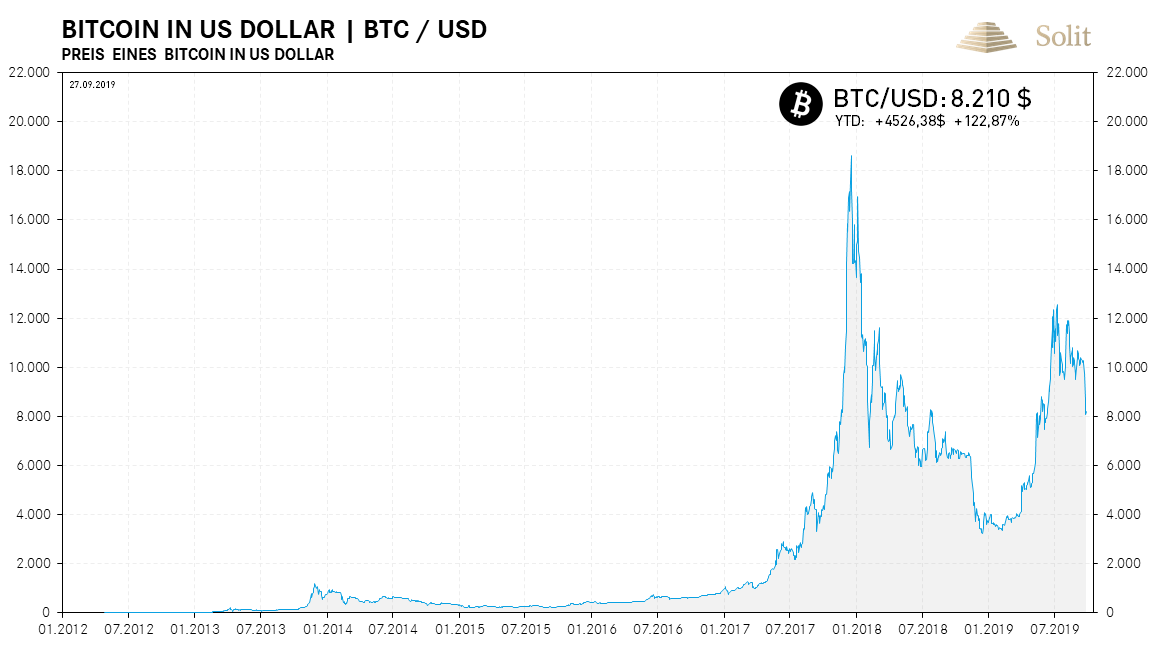

Der Kurs der Digitalwährung Bitcoin ist in der vergangenen Handelswoche stark eingebrochen. Unter 9.500 $ je Bitcoin wurde eine Konsolidierungsformation bärisch aufgelöst, was dazu führte, dass der Preis mittlerweile auf unter 8.000 $ fiel. Seit dem Rekordhoch Ende 2017 bei knapp 20.000 Dollar fiel der Wechselkurs mittlerweile um 60%. Im Tief lag der Bitcoin zu Jahresanfang noch bei unter 4.000$, was aktuell immer noch einem Plus von 4.500$ (+120%) seit Jahresanfang entspricht.

Die Wahrscheinlichkeit, dass der Bärenmarkt bei den Kryptowährungen intakt ist, hat sich damit deutlich erhöht. „Pump and Dump“ hat diesmal scheinbar nicht mehr funktioniert, da sich keine neuen Käufer, die zu immer höheren Notierungen aus Gier gekauft hätten, mehr in diesen Markt locken ließen. Zuletzt kauften primär institutionelle Fonds den Bitcoin, weshalb gerade dieser noch einmal stark ansteigen konnte. Die anderen Altcoins mussten hingegen große Anteile, bezogen auf die Marktkapitalisierung, abgeben.

Im realen Handel ist die Lage jedoch diametral verkehrt, denn dort spielt der Bitcoin längst keine Rolle mehr, da andere alternative Kryptowährungen, die günstiger, sicherer und schneller sind, längst den Bitcoin verdrängt haben. Aufgrund der Nachteile der völligen Transparenz aller historischen Transaktionen, sowie enorm hohen Transaktionskosten und zugleich oftmals langsamen Übertragung, hat sich der Bitcoin als Handelswährung längst disqualifiziert. Früher wurde der Bitcoin als neue Währung vermarktet, was heute aufgrund seines Scheiterns im realen Handel nicht mehr möglich ist. Stattdessen versucht man dem naiven Gemüt den Bitcoin als „Gold der Kryptowährungen“ zu verkaufen, dessen vermeintlich unschlagbarer Wettbewerbsvorteil darin bestehen soll, dass der Bitcoin die erste Kryptowährung war und deshalb eine Art Goldstandard wäre. Was für einen Unsinn, den viele verbreiten und zu viele in ihrer Gier gerne glauben.

Sollte sich wirklich eine dezentrale Digitalwährung durchsetzen und etablieren können, so wird es mit an Sicherheit grenzender Wahrscheinlichkeit nicht der Bitcoin sein. Da er im realen Handel bereits Geschichte ist, sehen wir den inneren Wert des Bitcoins bei null und die aktuelle Bewertung als eine Blase. Diese wird nur aufrechtgehalten, da viele weiter „hodln“ und ihre Bestände behalten, da sie glauben, der Bitcoin würde immer weiter ansteigen und sie würden damit reich werden.

Die einzige Chance für ein letztes Aufbäumen dieser Kryptowährung ohne praktischen Nutzen sehen wir in einer Finanzkrise, die noch einmal insbesondere institutionelle Lemminge in diesen Markt ziehen und so den Preis des Bitcoins ein letztes Mal auf neue Allzeithochs hieven könnte. Wenn man von diesem hochvolatilen Bitcoin profitieren will, dann nur durch konsequentes Trading und Ausnutzung dieser Volatilität. Wir sehen im Bitcoin jedoch keine sichere Anlage, die man einfach kaufen und liegenlassen könnte, denn zu hoch ist das Risiko eines Totalverlusts in der Zukunft.

Wenn Sie eine Anlage suchen, die viel Potenzial bei geringem Risiko hat, dann sollten Sie in Silber investieren anstatt in den Bitcoin. Sollte der Silbermarkt noch einmal eine ähnliche reale Bewertung zur Fiat-Geldmenge wie zum Hoch von 1980 erreichen, dann müsste Silber um das 40-fache ansteigen. Auf der Unterseite ist Silber hingegen gut unterstützt, da es aktuell inflationsbereinigt historisch günstig ist. Sollten Sie einen sicheren Hafen suchen, um Ihr Vermögen zu schützen, dann sollte man erst recht keine volatile Kryptowährung halten, sondern sich weiter mit Gold eindecken!

Der Bitcoin ist auf unter 8.000 $ gefallen – der Bärenmarkt könnte sich nun fortsetzen

Der Bitcoin ist auf unter 8.000 $ gefallen – der Bärenmarkt könnte sich nun fortsetzen  Der Litecoin ist allein in den letzten beiden Monaten um 60% eingebrochen

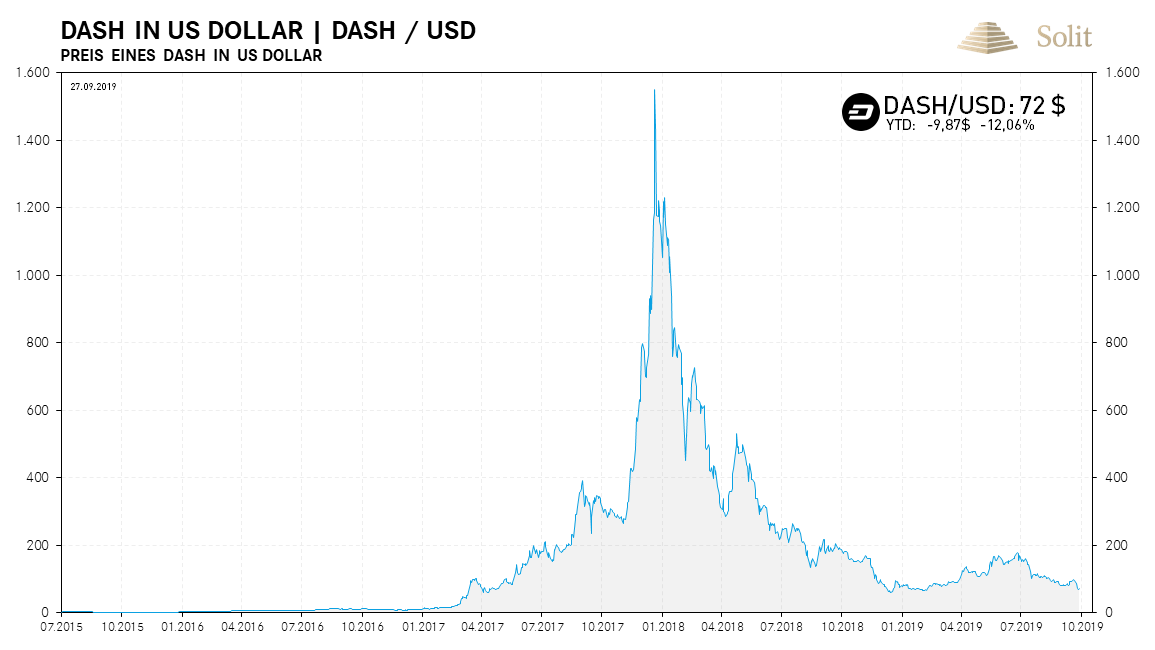

Der Litecoin ist allein in den letzten beiden Monaten um 60% eingebrochen  Die bessere Kryptowährung „Dash“ zeigt sich auch sehr schwach – der Chart erinnert an die Tulpenzwiebelblase

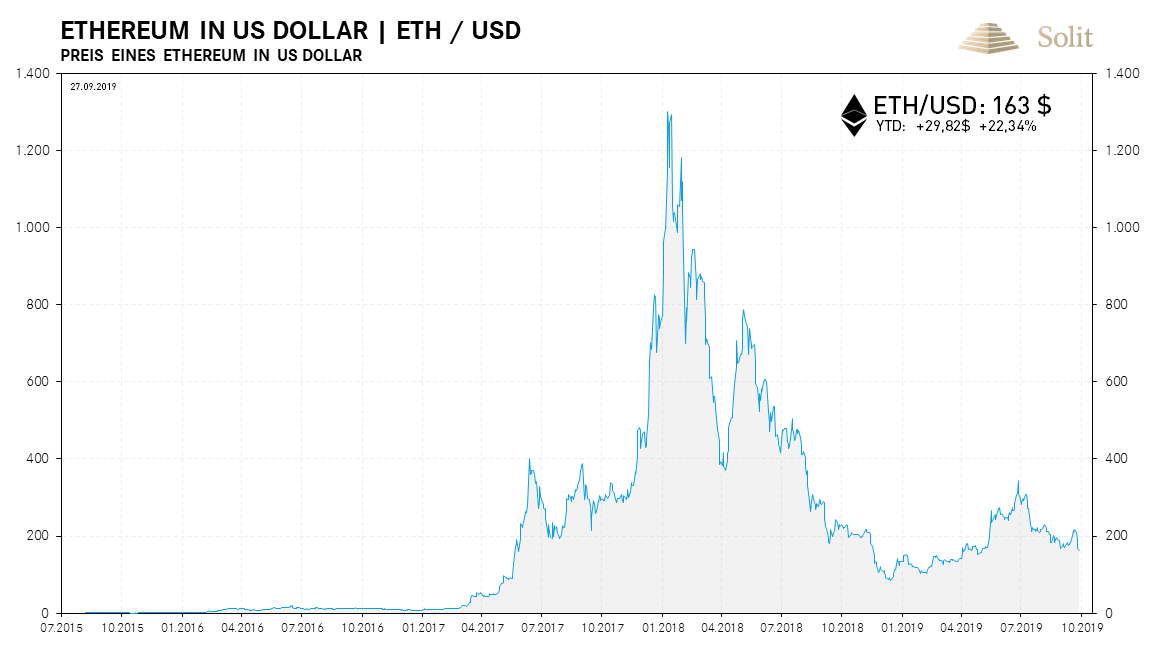

Die bessere Kryptowährung „Dash“ zeigt sich auch sehr schwach – der Chart erinnert an die Tulpenzwiebelblase  Auch bei Ethereum stellt sich aufgrund des fehlenden praktischen Nutzens die Frage, ob noch einmal die Hochs von 2017 erreicht werden können

Auch bei Ethereum stellt sich aufgrund des fehlenden praktischen Nutzens die Frage, ob noch einmal die Hochs von 2017 erreicht werden können Gold fällt unter Nackenlinie und korrigiert in einem Long Drop auf 1.495$

Über die vergangenen zwei Monate hinweg, hatte ich unermüdlich wiederholt, dass der Widerstand bei 1.550$ beim Gold halten wird und ein Long Drop auf 1.440$ oder 1.400$ mindestens erfolgen sollte. Gestern gegen 16:45 löste sich eine bärische Fortsetzungsformation bei 1.485$ nach unten auf und der Preis rutschte auf 1.459$ im Tief. Das Update der Terminmarktdaten für die Premium-Abonnenten brachte am Wochenende noch einmal eine Bestätigung des kurzfristigen Verkaufssignals für Gold.

Wir hoffen auf eine Korrektur bis 1.400$, sodass wir 130$ Gewinn je Feinunze in dieser Korrektur einsacken können. Die Wahrscheinlichkeit hierfür ist aktuell sehr hoch, doch wird diese Korrektur erst in einigen Wochen ihr Ende finden. Wir werden weiterhin die Terminmarktdaten verfolgen, um möglichst genau das Tief auszuloten, um dann wieder auf die Käuferseite zu wechseln. Langfristig sind wir weiterhin extrem bullisch, doch es dürfte jedem klar sein, dass der starke Anstieg des Goldpreises der letzten 12 Monate erst einmal zumindest zu einem Teil korrigiert werden muss, bevor ein erneuter Anstieg erfolgen kann.

Seit dem Erreichen des langfristigen Widerstands sind wir kurzfristig bärisch für Gold und erwarten eine Korrektur auf mindestens 1.440$

Seit dem Erreichen des langfristigen Widerstands sind wir kurzfristig bärisch für Gold und erwarten eine Korrektur auf mindestens 1.440$ Industrielle Nachfrage nach Palladium nimmt ab – keine Abflüsse aus den ETPs mehr

Während der Palladiumpreis gestern ein neues Allzeithoch bei 1.700$ erklommen hat, bleibt die Lage am physischen Markt kurzfristig angespannt, was für einen weiteren Preisanstieg sorgen dürfte. Trotzdem zeigen sich erste Anzeichen einer mittelfristigen Entspannung aufgrund rezessiver Tendenzen, die sich immer stärker manifestieren. Da Palladium primär in Benzinkatalysatoren Verwendung findet, ist die Nachfrage sehr konjunktursensitiv. Die Neuwagenverkäufe in China waren im vergangenen Jahr bereits um 4,3% zum Vorjahr gesunken und annualisiert ist für 2019 sogar ein Rückgang von 12,3% zum Vorjahr zu erwarten. Dies spricht für einen gemächlichen Rückgang der Nachfrage.

Die Neuwagenverkäufe in China sind bereits stark rückläufig, was auf eine Rezession hindeutet

Die Neuwagenverkäufe in China sind bereits stark rückläufig, was auf eine Rezession hindeutet Interessant ist, dass die Bestände der Palladium-ETFs allein in diesem Jahr um 148 Tsd. Unzen auf nur noch 640 Tsd. Unzen gesunken sind. Anfang 2015 hielten die ETPs noch rund 300 Tsd. Unzen physisches Metall in ihren Lagern. In den letzten Wochen haben Preisanstiege die Investoren jedoch nicht mehr zu Verkäufen ihrer Bestände animieren können. Sollte es keine weiteren Abflüsse aus diesen ETFs geben, so könnte sich der Engpass am Palladiummarkt kurzzeitig noch einmal verstärken was die Preise weiter stützen wird.

Kurzfristig könnte sich das Defizit am physischen Markt noch einmal verstärken, was den Palladiumpreis noch einmal deutlich nach oben treiben könnte. Mittel- bis langfristig sehen wir jedoch eine Entspannung am Palladiummarkt, da die Weltwirtschaft in eine Rezession abzugleiten droht. Sobald die Rezession in der Bevölkerung und der Industrie richtig wahrgenommen wird, dürften Konsumenten sowie die Industrie die Anschaffung von neuen Kraftfahrzeugen in die Zukunft verschieben, was das Defizit in einen Überschuss wandeln könnte. Dieses Ereignis dürfte den Palladiumpreis mittelfristig unter Druck bringen, ähnlich wie in der Rezession von 2008.

Technische Analyse zu Palladium

Relative Stärke auf neuem Allzeithoch – Es gilt weiterhin „Buy the dip“

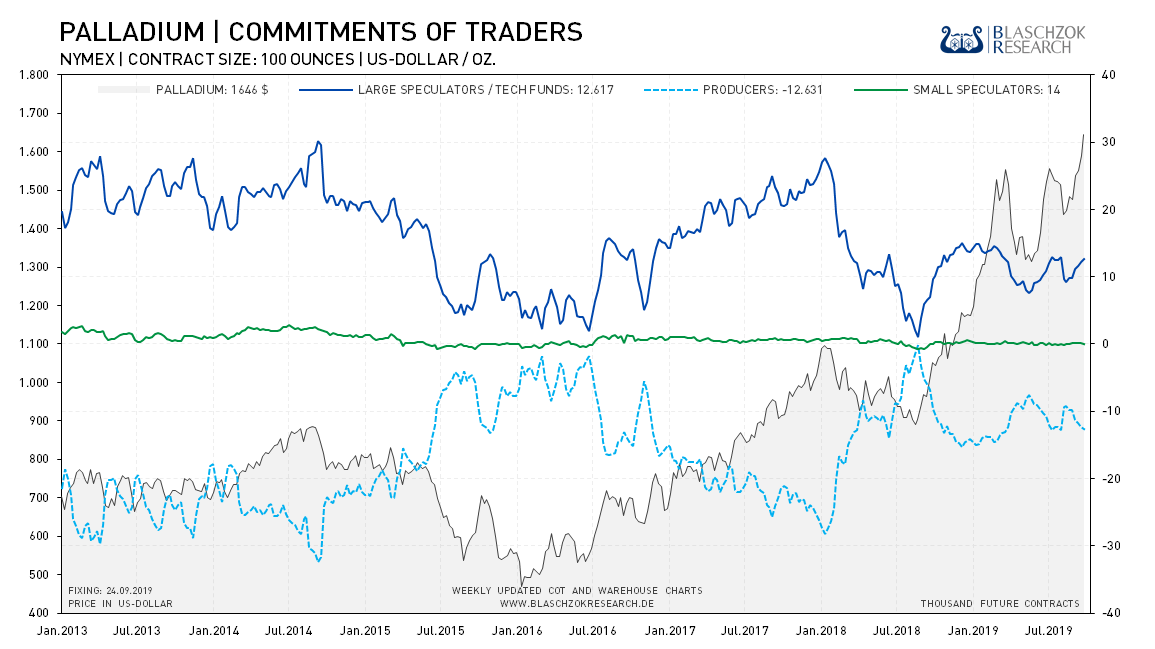

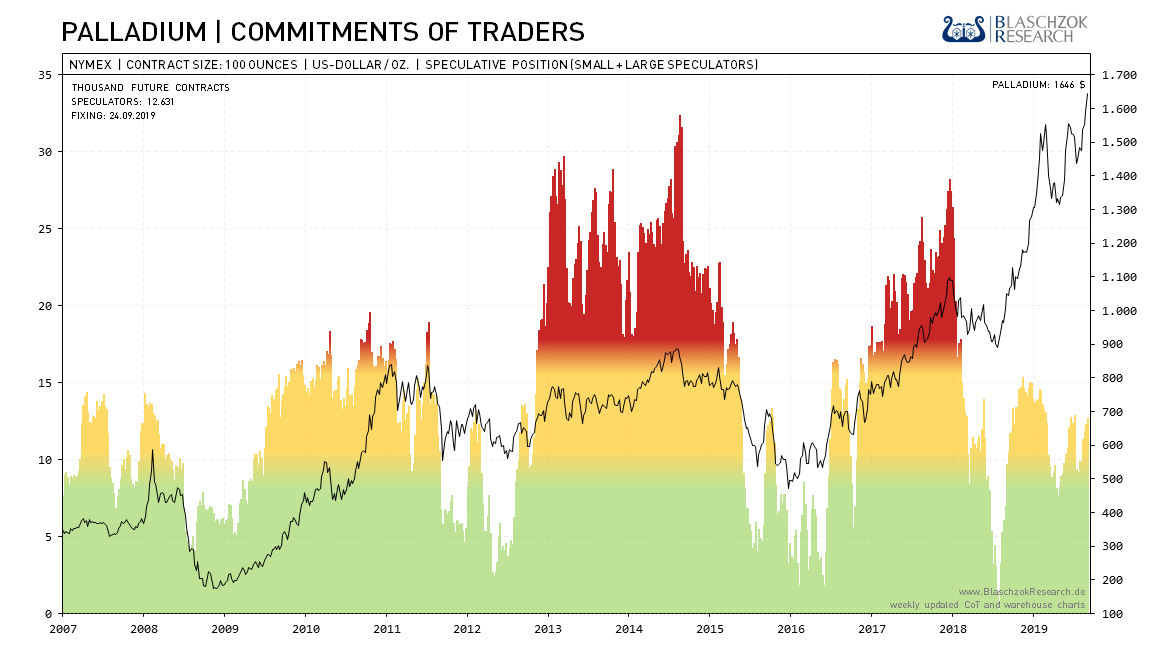

Positionierung der spekulativen Anleger (Commitments of Traders)

Die CoT-Daten sind weiterhin im neutralen Bereich und es ist kein Anzeichen eines irrationalen Überschwangs zu erkennen. Wie in den letzten Wochen, zeigt sich am Terminmarkt für Palladium weiterhin relative Stärke. Das Defizit am Markt besteht fort und treibt den Preis immer weiter nach oben. Solange dieses bullische Umfeld anhält, sind kurze Rücksetzer geschenkte Kaufgelegenheiten (Buy the dip!).

Die Spekulanten scheinen dem langandauernden Trend nicht zu trauen, da sie an dem Anstieg kaum beteiligt sind

Die Spekulanten scheinen dem langandauernden Trend nicht zu trauen, da sie an dem Anstieg kaum beteiligt sind  Die einfache Darstellung zeigt, dass sich die Position der Spekulanten im gelben neutralen Bereich befindet

Die einfache Darstellung zeigt, dass sich die Position der Spekulanten im gelben neutralen Bereich befindet Weitere CoT-Charts zu insgesamt 37 Futures finden Sie wöchentlich aktualisiert auf http://www.blaschzokresearch.de/research/cot-daten/

Palladium: Neues Allzeithoch bei 1.700$ erreicht

Charttechnisch ist Palladium seit dem Bruch des kurzfristigen Abwärtstrends bei 1.490$ wieder prozyklisch long. Das Kaufsignal entstand unter relativer Stärke, weshalb das Chance/Risiko-Verhältnis für diesen Trade sehr gut war. Wir hatten zu diesem Zeitpunkt ein Überschreiten des Widerstands bei 1.600$ mit neuen Allzeithochs prognostiziert.

Binnen eines Jahres waren alle vier Trades im Palladiummarkt sehr erfolgreich und profitabel. Seit unserem erneuten Kaufsignal steigt der Preis in einem sauberen steilen Aufwärtstrend an und wir verbuchen bereits einen Gewinn von über 200$ je Feinunze. Solange dieser Aufwärtstrend intakt bleibt, sollte man an dieser Position festhalten, da diese Stärke enorm ist. Aus zwei Richtungen kommen jedoch Gefahren für den Palladiumpreis.

Eine starke Korrektur des Goldpreises könnte den Palladiumpreis kurzzeitig mit nach unten ziehen. Bricht der Goldpreis ein, so könnten Abnehmer neue Käufe in der Hoffnung günstigerer Preise in die Zukunft verschieben. Zusätzlich dürften Spekulanten, die auf einen kurzfristig fallenden Preis setzen und jene, die Gewinne mitnehmen, eine kurzfristige Korrektur verstärken. Kommt es also zu einer Bereinigung am Terminmarkt beim Gold, so dürfte sich der Palladiumpreis kurzfristig nicht dem negativen Trend der anderen Edelmetalle entziehen können. Bricht in diesem Szenario der Aufwärtstrend beim Palladium, dann stellt man die Position glatt und streicht die Gewinne ein. Nach dem Ende der Korrektur am Edelmetallmarkt kann man mit einem sehr guten CRV wieder erneut bei einem charttechnischen Signal kaufen, sofern die relative Stärke am Terminmarkt bis dahin weiter anhält.

Mittelfristig gibt es die Gefahr eines Überangebots am physischen Markt, wenn die Nachfrage aus der Automobilindustrie aufgrund des offiziellen Ausbruchs einer Rezession kurzfristig einbricht. Dies dürften wir aber rechtzeitig erkennen, wenn die Stärke verschwindet und sich langsam Schwäche in den Daten zeigt. Wenn man einen Stop Loss platziert, kann nichts passieren.

Palladium in USD konnte ein neues Allzeithoch bei 1.700$ erreichen

Palladium in USD konnte ein neues Allzeithoch bei 1.700$ erreichen Palladium in Euro: Malen nach Zahlen – einfacher kann man kaum Gewinne machen

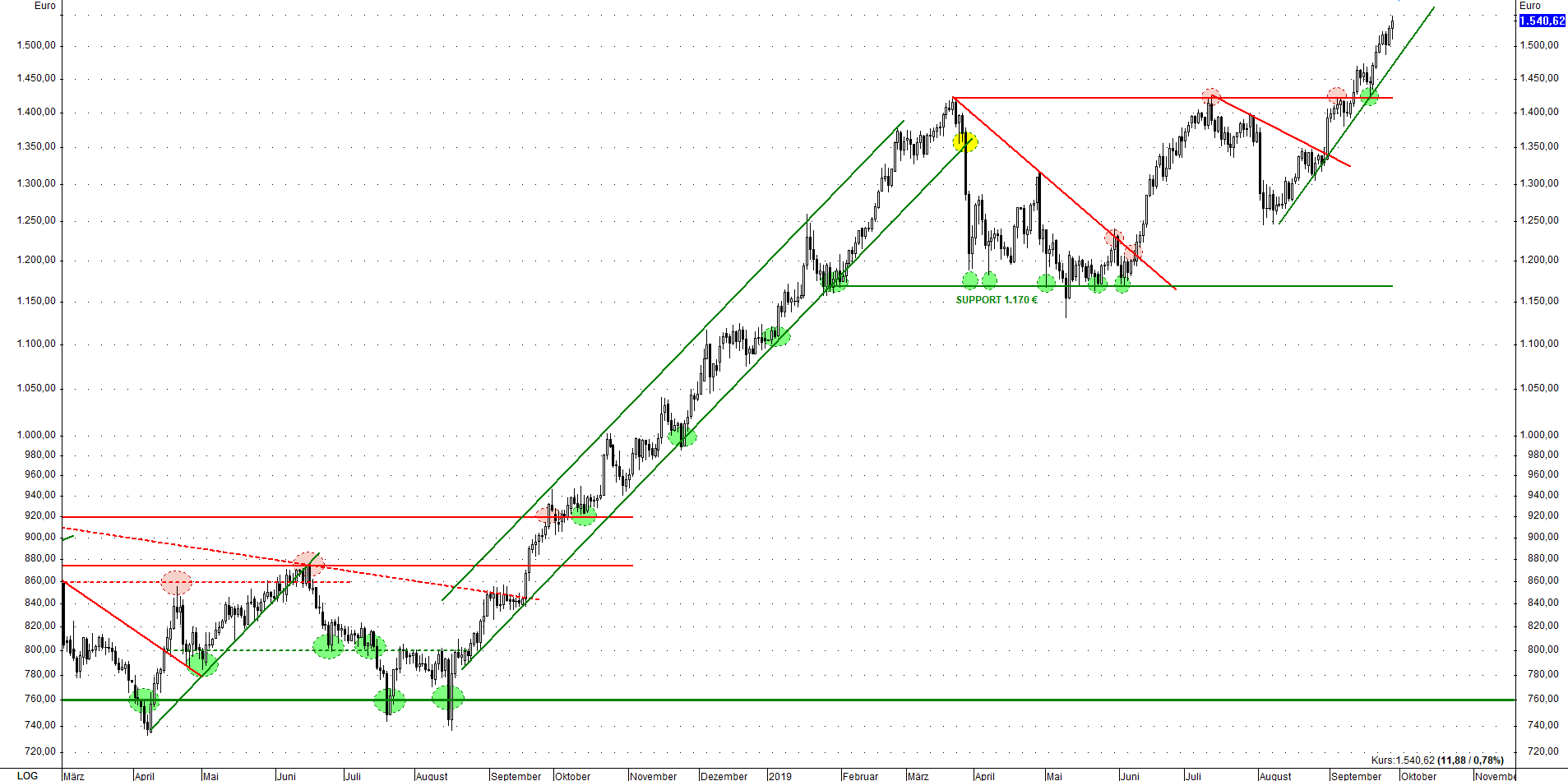

In Euro konnte der Preis mittlerweile auf 1.540€ je Feinunze ansteigen. Wir hatten aufgrund der relativen Stärke zu allen anderen Edelmetallen Mitte 2015 zum antizyklischen Kauf geraten, nachdem die Unterseite der langfristigen Konsolidierungsformation bei 450€ erreicht wurde. Diese Kaufempfehlung finden Sie auch in unseren Webinaren auf YouTube und unseren damaligen Analysen. Aus 10.000€ wurden binnen vier Jahren 34.200€ mit dem Kauf eines Edelmetalls bei sehr geringem Risiko.

Seit unserem Kaufsignal stieg der Palladiumpreis um 240% an

Seit unserem Kaufsignal stieg der Palladiumpreis um 240% an Der Chart für Palladium in Euro zeigt sich noch schöner als der Chart für Palladium in USD. Gerade europäische Verbraucher aus der Automobilindustrie dürften Palladium traden und so dieses schöne idealtypische Chartbild erzeugen. Ein schöner Aufwärtstrend gefolgt von einem Trendbruch und dem mehrmaligen Test der Unterstützung bei 1.470€ mit einem idealtypischen Ausbruch aus der Korrektur-Formation. Danach ein punktgenauer Test des Allzeithochs bei 1.400€, bevor eine erneute Korrektur einsetzte und letztlich wieder ein schöner Ausbruch aus dem Abwärtstrend mit neuen Hochs erfolgte.

So einfach wie „Malen nach Zahlen“, konnte man Palladium im letzten Jahr sehr einfach erfolgreich traden. Auch wenn man es als Trader gewohnt ist, Rohstoffe in USD zu handeln, so sollte man Palladium auch in Euro immer genau verfolgen, um ein klareres Bild zu bekommen und ggf. Signale davon ableiten und antizipieren zu können. Kurzfristig gilt auch hier, dass Palladium long bleibt, solange der kurzfristige Aufwärtstrend intakt ist. Mit einem Bruch dessen sollte man Gewinne mitnehmen. Am einfachsten geht das, indem man einen Stop Loss immer wieder nachzieht.

Der kurzfristige Aufwärtstrend bei Palladium in Euro ist immer noch intakt

Der kurzfristige Aufwärtstrend bei Palladium in Euro ist immer noch intakt