Geldpolitische Kehrtwende – jetzt neuer Gold-Bullenmarkt?

Die italienische Wirtschaft ist nun offiziell in eine Rezession gerutscht, nachdem das Bruttoinlandsprodukt zwei Quartale in Folge geschrumpft ist. Im vierten Quartal sank das BIP um 0,2 Prozent. Aufgrund einer sukzessiv abnehmenden Produktivität der Bevölkerung, rekordhohen Steuern und rekordhoher Verschuldung (131% des BIP) ist kein nachhaltiges Wachstum in Europas drittgrößter Volkswirtschaft mehr möglich. Nach einer zehnjährigen geldmengeninduzierten Konjunkturscheinblüte steht ganz Europa vor der Rezession, wobei Italien nur der erste fallende Dominostein ist. Selbst mit dem weiteren Drucken bzw. Umverteilen von Geld, kann man den ökonomischen Zusammenbruch der stark gemeinwirtschaftlich geprägten europäischen Volkswirtschaften nicht mehr verhindern.

Nutzt man die ungeschönten Inflationszahlen in den USA nach der Berechnungsmethode von 1980, so schrumpft die amerikanische Wirtschaft real bereits seit der Jahrtausendwende. Vergangene Woche flog erst die japanische Regierung mit gefälschten Statistiken auf und konstatierte, dass wohl 40% aller Wirtschaftsdaten geschönt seien. Auch in Europa dürfte die Teuerung mindestens 5% höher liegen, als die von den staatlichen statistischen Ämtern für die Bevölkerung geschönten Zahlen. Diese Fake News haben Methode, denn so können die Märkte getäuscht und ein Zusammenbruch von Zombiestaaten und -banken über niedrige Zinsen verhindert werden, während Vermögen von der Bevölkerung hin zum Staat und Bankennutznießern umverteilt wird, was man landläufig „Finanzielle Repression“ nennt. Liegt die reale Teuerung in Europa 5% höher, dann befindet sich Europa ebenfalls spätestens seit 2008, doch vermutlich bereits seit der Einführung des Euros, in einer schleichenden Rezession.

Vor einer Woche waren die Edelmetallpreise und die Minenaktien bereits in die Korrektur übergegangen, als die Notenbanken der Welt plötzlich auf die Konjunkturschwäche reagierten, was die Kursentwicklung dieser Anlageklassen sofort verkehrte und die Notierungen stark zulegten. China sandte neue Inflationssignale, als die chinesische Zentralbank (PBoC) Pläne zu einer weiteren Senkung des Mindestreservesatzes ankündigte. Weiterhin wurde bekannt, dass die Europäische Zentralbank (EZB) über langfristige Refinanzierungsgeschäfte (TLTRO) diskutiert, um die Banken zu stützen und die Kreditvergabe an die Privatwirtschaft am Ende des Konjunkturzyklus noch einmal anzuheizen. Dies zeigt, dass die Zinswende in Euroland in den nächsten beiden Jahren nicht zu erwarten ist. Wahrscheinlich ist nun, dass nach diesen verzweifelten Konjunkturprogrammen letztlich wieder mit der Druckerpresse geantwortet werden wird, sobald die rezessiven Kräfte stärker werden, was diese letztlich nur in eine Stagflation wandeln wird.

Die Gerüchte zum Zinsentscheidung der US-Notenbank vom letzten Freitag, die auch die Edelmetallpreise getrieben hatten, haben sich in dieser Woche bestätigt. Die US-Notenbank verkündete am Mittwochabend, dass sich der Offenmarktausschuss entschieden hat, die Zinsen im Januar nicht anzuheben, was dem Marktkonsens entsprach. Die FED hatte erst im Dezember den Leitzins um 25 Basispunkte, das vierte Mal im vergangenen Jahr, angehoben. Zwei Zinsanhebungen für das Jahr 2019 hatte Notenbankchef J. Powell noch im Dezember in Aussicht gestellt, doch war bei dieser Sitzung kein Hinweis mehr auf Zinsanhebungen enthalten. Stattdessen wolle man bei künftigen Zinsentscheidungen „geduldig“ agieren und man sei vorbereitet, um die Normalisierung der Notenbankbilanz anzupassen. Der Zinsanhebungszyklus dürfte mit diesen Aussagen sein Ende gefunden haben und auch das QT-Programms, bei dem die FED monatlich 50 Mrd. Dollar dem Markt entzieht, dürfte in diesem Jahr enden.

Die US-Notenbank hatte gerade einmal ein Jahr lang eine Normalisierung der Notenbankbilanz durchgehalten, bevor sie nun zum Schutz der Banken dazu gezwungen wurde, das Programm wieder zu beenden. Hier beweist sich, was wir Vertreter der Österreichischen Schule schon lange wiederholen. Geld, dass Notenbanken bzw. Staaten einmal gedruckt haben, kann dem Markt nicht mehr entzogen werden, ohne dass die Fehlallokationen, die erst durch die Geldmengenausweitung entstanden, wieder in sich zusammenbrechen und dabei den Rest der Wirtschaft mit in den Abgrund ziehen. Staatliche Eingriffe in die Wirtschaft verschieben und vergrößern Fehlallokationen nur, womit die Krisen immer verheerender werden. Somit ist die Geldpolitik dazu verdammt immer und immer mehr in die Wirtschaft einzugreifen, während immer mehr Geld gedruckt wird und die Schulden exponentiell explodieren, bis die Utopien der gottspielenden Politiker in einem völligen Kollaps von Staat, Wirtschaft und Papiergeld in sich zusammenbrechen. Dies bedeutet, dass die weltweiten Geldmengen in Bälde wieder ausgeweitet und die Fiat-Währungen so abgewertet werden, was für eine neue Hausse des Goldpreises in Euro und USD sorgen wird.

Die US-Notenbank ist dabei ihr „Quantitative Tightening“ wieder zu beenden

Die US-Notenbank ist dabei ihr „Quantitative Tightening“ wieder zu beenden All jene, die auf eine staatliche Altersvorsorge und damit auf eine Versorgung durch den Staat gesetzt bzw. gewettet haben, anstatt eigenverantwortlich vorzusorgen, werden in den nächsten zehn Jahren die Lektion ihres Lebens lernen.

„Gegen Gold zu wetten, ist das Gleiche, wie auf Regierungen zu wetten. Der, der auf Regierungen und Regierungsgeld wettet, wettet gegen 6.000 Jahre aufgezeichneter Menschheitsgeschichte.“

Charles De Gaulle

Einzig jene, die auf inflationsgeschützte Anlageklassen, allen voran Gold und Silber gesetzt haben, werden nicht nur die Kaufkraft ihrer Ersparnisse erhalten, sondern auch von der Flucht der Spätzünder in Edelmetalle über eine dann steigende Kaufkraft des Goldes profitieren.

Was die Notenbanken vor einer Woche verkündeten ist nicht weniger als der Offenbarungseid ihrer Unfähigkeit zur Steuerung wirtschaftlicher Entwicklungen. Seit Monaten schreiben wir, dass die Edelmetallpreise nach oben drehen werden, sobald die Notenbanken auch nur neue QE-Programme zur Bekämpfung der aufziehenden Rezession andeuten werden. Und genau das sahen wir nun in den letzten fünf Handelstagen mit plötzlich steigenden Gold- und Silberpreisen, da smarte Investoren dieses Signal verstanden haben. Diese kaufen seit Freitag Gold, Silber und Minen in Erwartung einer Dekade mit inflationärer Geldpolitik. Wir hätten selbst nicht gedacht, dass die Notenbanken schon jetzt den Kopf einziehen würden. Vielmehr hatten wir erwartet, dass die Krise erst etwas toben würde und Panik an den Märkten herrschen würde, bevor die Menschen derartige Maßnahmen des Staates und der Notenbanken legitimieren. Die Märkte haben sich scheinbar an die Dauerrettung der ganz und gar nicht mehr freien Märkte gewöhnt und die Notenbanken sehen keinen Spielraum, weshalb sie jetzt einzugreifen, da ihnen sonst die Kontrolle entgleitet und ein unkontrollierter Zusammenbruch der Volkswirtschaften binnen kurzer Zeit droht.

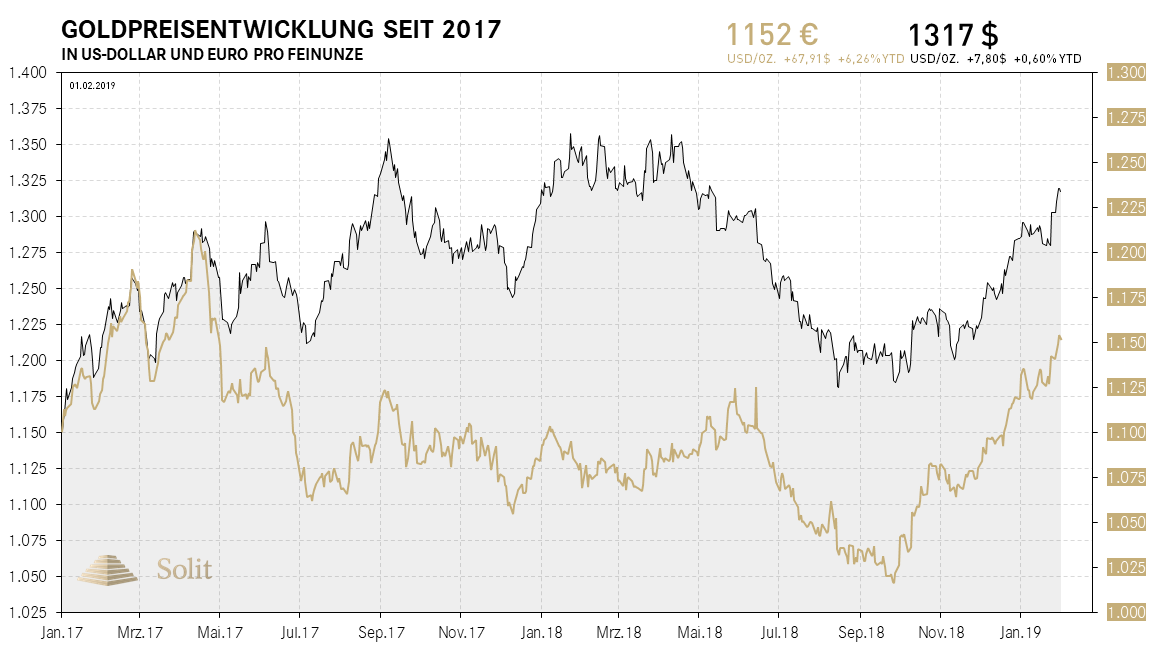

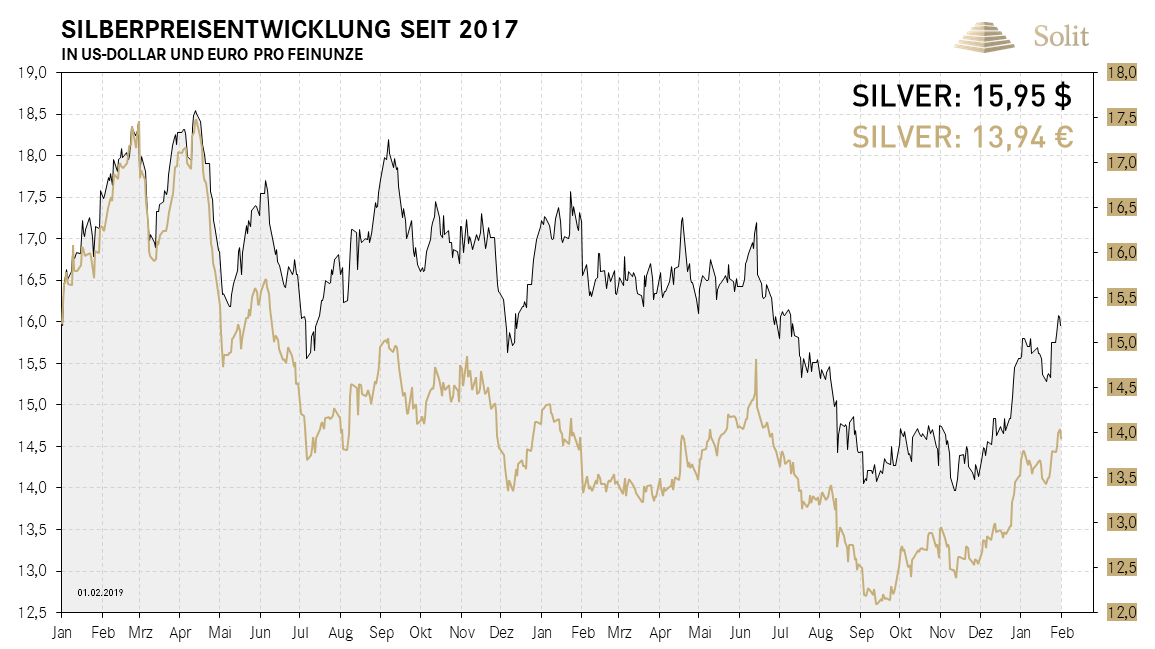

Unter diesen neuen Vorzeichen stieg der Goldpreis in dieser Woche bis an den Abwärtstrend an und erreichte im Hoch 1.326$ je Feinunze. Gold in Euro konnte gar auf 1.155€ ansteigen und ist damit klar in den langfristigen Aufwärtstrend zurückgekehrt. Hier erwarten wir aufgrund der lockeren Geldpolitik in der Eurozone weiterhin relativ starke Notierungen in 2019. Selbst der Silberpreis, der im vergangenen Jahr unter relativer Schwäche litt, konnte ansteigen und dürfte nun zunehmend durch ein Wiederaufleben der Investmentnachfrage wieder zu alter Stärke zurückfinden in diesem Jahr.

Der Goldpreis reagierte auf die Ankündigungen der Notenbanken unmittelbar mit steigenden Preisen

Der Goldpreis reagierte auf die Ankündigungen der Notenbanken unmittelbar mit steigenden Preisen  Auch der Silberpreis zog sofort mit dem Gold an und Widerstände im Chart wurden überwunden

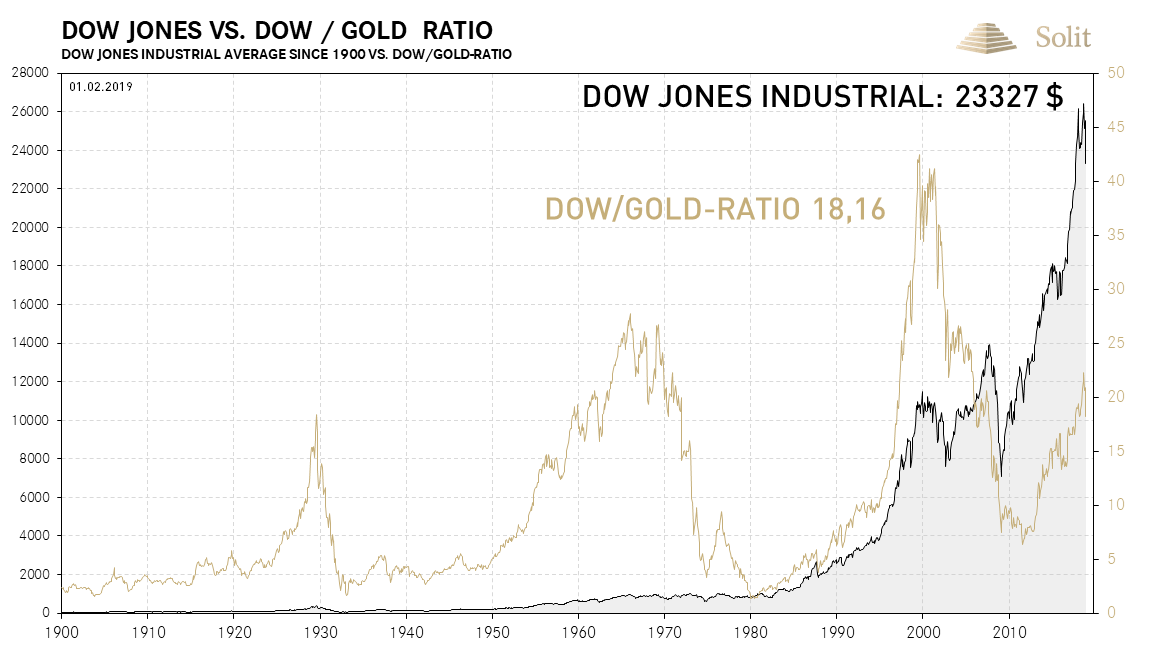

Auch der Silberpreis zog sofort mit dem Gold an und Widerstände im Chart wurden überwunden Für Investoren am Standardaktienmarkt ist nun das Signal zum Wechsel gekommen. Die Rezession macht sich bereits breit und man versucht diese über die Inflation der Geldmenge zu verschleiern. Wir werden in der kommenden Dekade eine Stagflation, wie in den siebziger Jahren erleben, als die Aktienmärkte real um über 90% einbrachen und nominal über ein Jahrzehnt seitwärts liefen, während der Goldpreis sich verzwanzigfachte. Ein guter Indikator hierfür ist das Dow/Gold Ratio, das bereits wieder begonnen hat zu fallen.

Nachdem das Ratio in der Konjunkturscheinblüte anstieg, wird jetzt in der Stagflation, ebenso wie in den siebziger Jahren, das Ratio wieder fallen. Erst wenn das Dow/Gold-Ratio das Niveau von etwa „1“ erreicht hat, dann ist frühestens an einen Verkauf von Gold zugunsten von Standardaktien zu denken, was ungefähr in zehn Jahren der Fall sein dürfte.

Das Dow/Gold Ratio könnte nun wieder auf 1 fallen und Gold so 20-mal stärker performen als der Standardaktienmarkt

Das Dow/Gold Ratio könnte nun wieder auf 1 fallen und Gold so 20-mal stärker performen als der Standardaktienmarkt  Nominal wird der Aktienmarkt auf hohem Niveau verharren, doch inflationsbereinigt steht ein Crash bevor

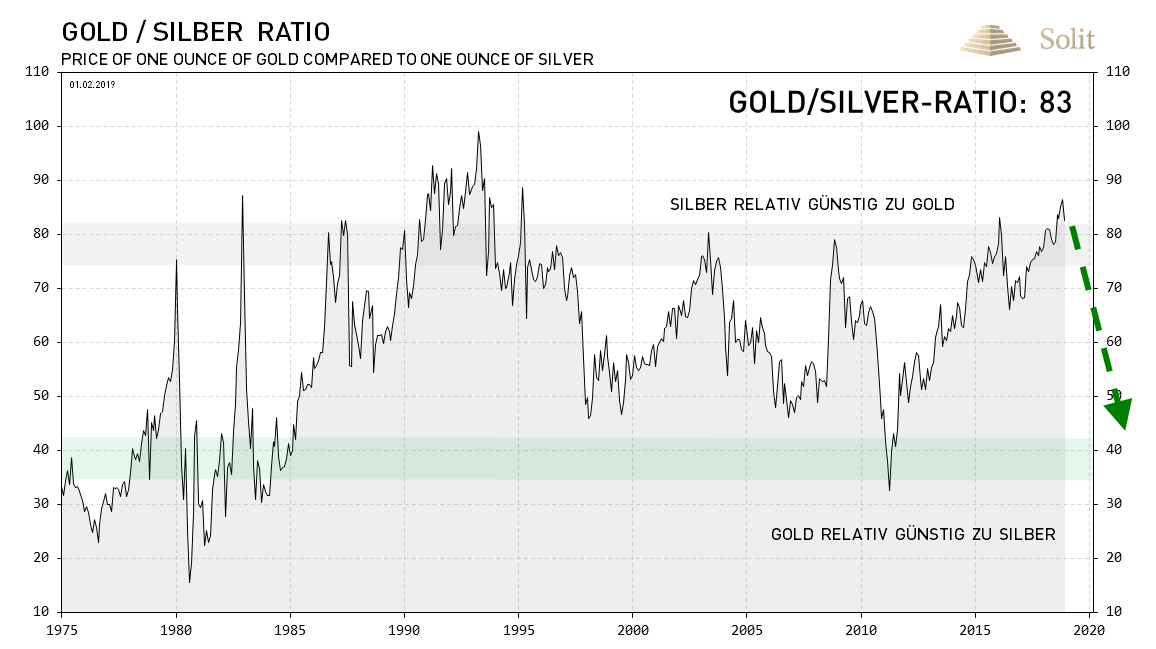

Nominal wird der Aktienmarkt auf hohem Niveau verharren, doch inflationsbereinigt steht ein Crash bevor 2019 dürfte nun das große Jahr der Trendwende am Edelmetallmarkt werden und die Ankündigungen der Notenbanken in der letzten Woche könnten den Anbeginn eines neuen Bullenmarktes markieren. Das Gold/Silber-Ratio, das im Augenblick bei 83 notiert, dürfte in den nächsten zehn Jahren wieder auf ca. 30 oder tiefer fallen. Auch die Minenaktien könnten mit steigenden Edelmetallpreisen in diesem Jahr in einen neuen Bullenmarkt übergehen. Die Notenbanken haben das Inflationssignal gegeben und die Zeit für strategische Käufe auf Sicht von zehn Jahren scheint nun gekommen. Die smarten Investoren gehen jetzt über, sich neu zu positionieren und werden auf Gold, Silber und Minen setzen.

Silber dürfte langsam wieder zur alten Stärke zurückkehren in den nächsten Monaten und Jahren

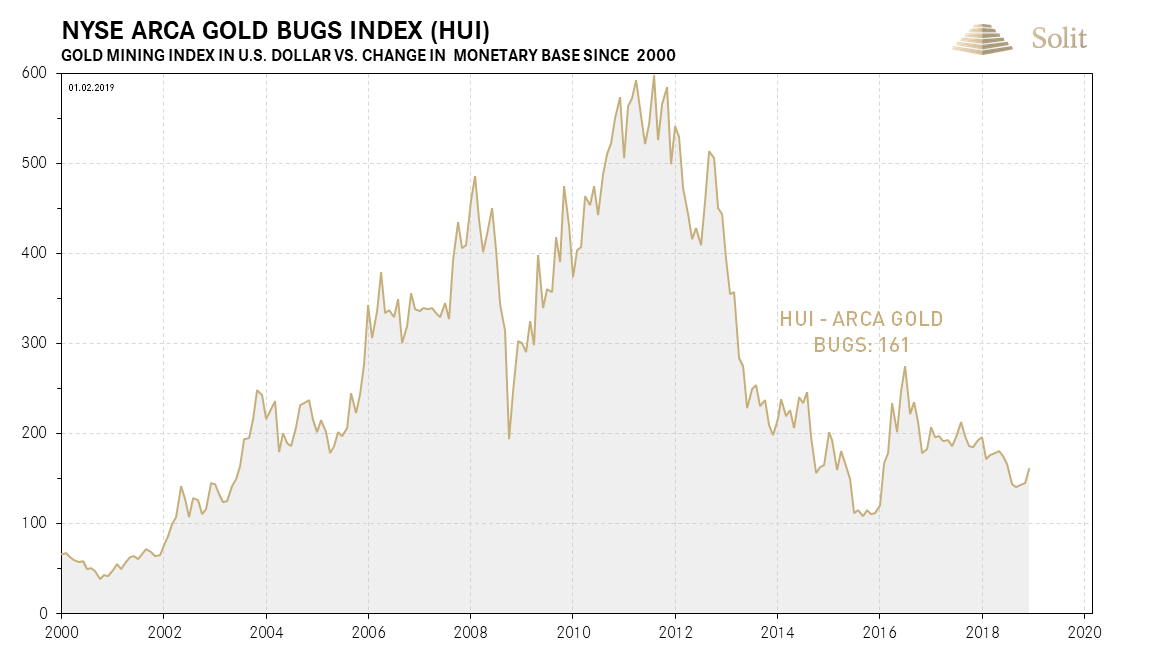

Silber dürfte langsam wieder zur alten Stärke zurückkehren in den nächsten Monaten und Jahren  Während der überbewertete Standardaktienmarkt fallen wird, dürften die Minenaktien in den nächsten zehn Jahren nun haussieren

Während der überbewertete Standardaktienmarkt fallen wird, dürften die Minenaktien in den nächsten zehn Jahren nun haussieren TECHNISCHE ANALYSE

Terminmarkt zuletzt noch im neutralen Bereich

Positionierung der spekulativen Anleger (Commitment of Traders)

Die Stilllegung der Regierung in den USA im Zuge des Haushaltsstreits zwischen den Demokraten und den Republikanern hat dazu geführt, dass die US-Terminmarktaufsicht den CoT-Report seit dem 21.12.2018 nicht mehr veröffentlicht hat. Nachdem vor einer Woche der teilweise Shutdown der US-Regierung beendet wurde, hatten wir gehofft, dass die US-Terminmarktaufsicht schnell die überfälligen CoT-Daten aktualisieren würde. Gestern gab man jedoch bekannt, dass man die fehlenden Reporte über die nächsten vier Wochen aktualisieren wolle, womit wir erst in vier Wochen wieder einen aktuellen CoT-Report in den Händen halten werden. Bis dahin holt man die fehlenden Veröffentlichungen scheibchenweise nach, indem zusätzlich jeweils am Dienstag ein weiteres Update stattfinden wird über die nächsten vier Wochen, bis die Daten wieder aktuell sind. Die Premium-Abonnenten von Blaschzok Research erhalten somit im Februar zweimal pro Woche ein Update der CoT-Reporte für 37 Futures von Rohstoffen und Devisen.

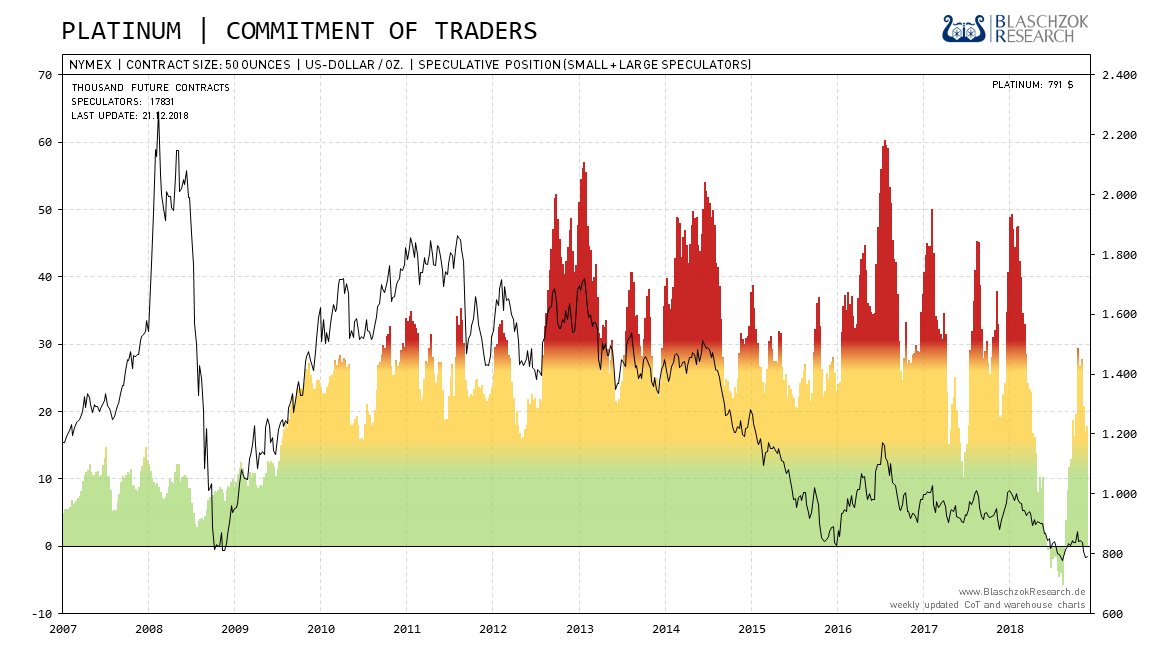

Zum Stichtag des 18. Dezember waren die Terminmarktdaten für Platin noch im neutralen Bereich, wobei diese in den Wochen davor bereits kurze Zeit im roten bärischen Bereich waren. Mittlerweile dürften diese auf überkauften Niveau stehen, da die Bullen aktuell kaufen, im Glauben der Platinpreis müsste mit Gold und Silber mitziehen.

Der Terminmarkt war zum 18. Dez. schon eher überkauft und dürfte mittlerweile extrem überkauft sein

Der Terminmarkt war zum 18. Dez. schon eher überkauft und dürfte mittlerweile extrem überkauft sein  Die einfache Darstellung zeigt, dass die Positionierung zum 18. Dez. im neutralen gelben Bereich war

Die einfache Darstellung zeigt, dass die Positionierung zum 18. Dez. im neutralen gelben Bereich war Platin: Zwei Widerstände bei 840$ und 880$ müssen genommen werden

In den letzten Monaten zeigte sich relative Schwäche am Platinmarkt, da es einen Angebotsüberhang am physischen Markt von einer halben Millionen Unzen in 2018 gab. Auch für das neue Jahr 2019 erwartet man einen ähnlichen Überschuss, was letztlich in fallenden Preisen enden wird, wenn die Investmentnachfrage nicht deutlich anziehen kann. Sollten Gold und Silber ihre Widerstände jedoch hinter sich lassen und weiter ansteigen können, dann ist auch mit einem Anstieg der Investmentnachfrage bei Platin zu rechnen und der Platinpreis könnte nach einer Bodenbildung auch wieder deutlicher in einem Defizit ansteigen.

Die historisch niedrigen Bewertungen von Platin zu allen anderen Edelmetallen machen es gerade für langfristig agierende Investoren interessant, weshalb ein deutlicher Anstieg der Investmentnachfrage in 2019 gut möglich zu sein scheint. Zusätzlich gibt es große politische Risiken in Südafrika, das für den Großteil der Platinproduktion verantwortlich ist. Fällt ein Teil der Produktion in den kommenden Jahren aus, so kann der Platinpreis schnell explodieren und dabei alle anderen Edelmetalle outperformen, was es sehr interessant für langfristig agierende Investoren sowie Spekulanten macht.

Kurzfristig gibt es noch Risiken bei der industriellen Nachfrage in einem rezessiven Umfeld, doch könnten die Chancen und die Risken sich später in diesem Jahr die Waage halten und Platin letztlich in den Bullenmarkt wechseln. Charttechnisch geben Anstiege über die Widerstände bei 840$ und bei 880$ je Feinunze Halt, solange diese nicht erneut unterschritten werden. Beide Ereignisse würden Kaufsignale liefern. Die Ausbildung eines höheren Tiefs in den letzten Monaten ist schon einmal ein positives Indiz, dass eine Trendwende stattfinden könnte. Eine Rückkehr in die Tradingrange mit Preisen unter 800$ wäre kurzfristig bärisch. Aktuell ist das Bild aufgrund eines fehlenden CoT-Repots nicht komplett, was die kurzfristige Einschätzung erschwert.

Platin wird im Augenblick von Gold mitgezogen

Platin wird im Augenblick von Gold mitgezogen Platin in Euro: Abwärtstrend wird gerade genommen

Das Chartbild für Platin in Euro ist viel besser, als jenes in US-Dollar. Hier zeigte sich im vergangenen Jahr ein klarer Abwärtstrend, der Ende letzten Jahres, im Umfeld eines schwächeren Euros, erstmals überwunden wurde. Dies ist eine sehr positive Entwicklung und gibt uns ein klares Signal. Jetzt mit der Ankündigung einer wieder lockereren Geldpolitik, seitens der Notenbanken, könnte ein nachhaltiger Ausbruch aus dem Abwärtstrend gelingen und sich langsam über die nächsten Monate ein neuer Aufwärtstrend etablieren. Dafür müsste Platin über 770€ je Feinunze ansteigen, um einen Aufwärtstrend zu etablieren, wobei die Tiefs bei 670€ nicht mehr unterschritten werden sollten. Gerade in Euro sehen wir aufgrund der Probleme in der Eurozone und der Gefahr einer starken Abwertung des Euros sowie der historisch günstigen Bewertung von Platin, enorm große langfristige Gewinnchancen, was es zu einem idealen langfristigen Investment mit einem sehr hohen Chance/Risiko-Verhältnis macht!

In Euro gerechnet ist Platin gerade dabei den alten Abwärtstrend nachhaltig zu überwinden

In Euro gerechnet ist Platin gerade dabei den alten Abwärtstrend nachhaltig zu überwinden LUSTIGES UND MEMES