Gold stark – gefälschte Statistiken

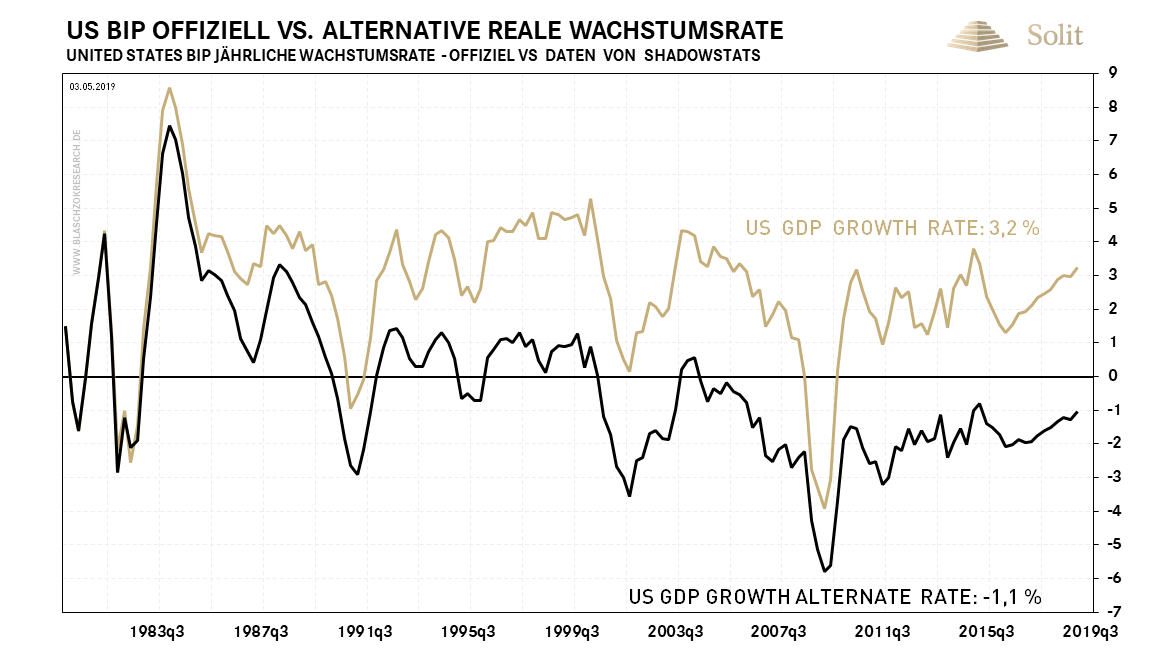

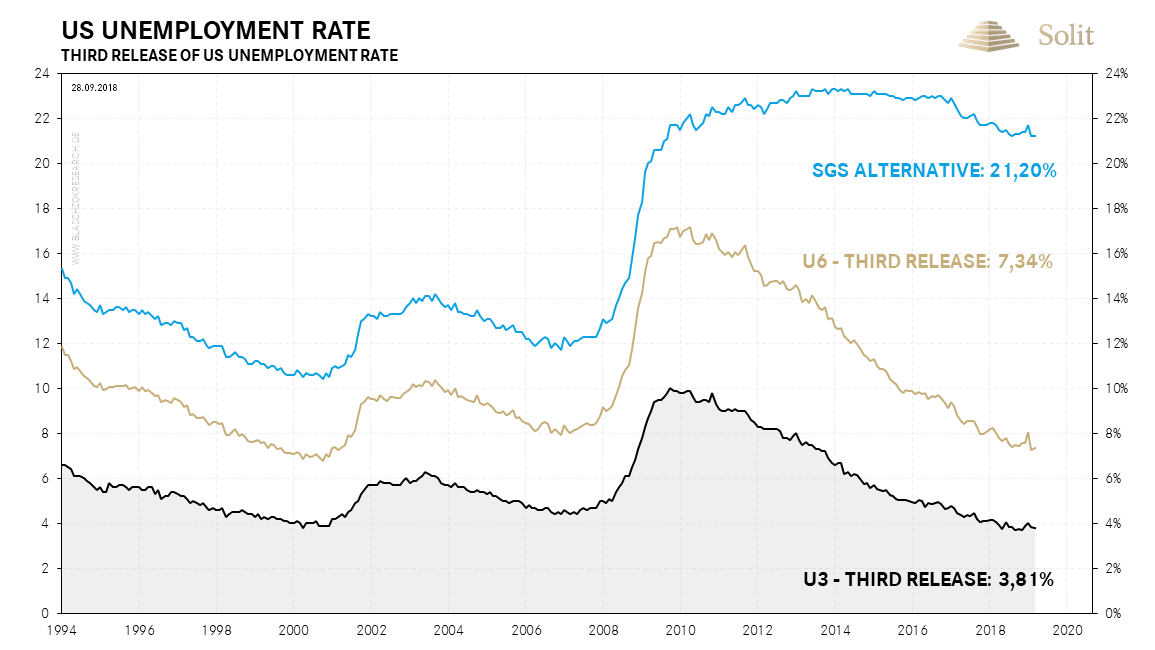

Der Goldpreis stieg vergangene Woche nach der Veröffentlichung guter US-Arbeitsmarktdaten um 10$ auf 1.279$ an. Mit 263 Tsd. neu geschaffener Stellen außerhalb der Landwirtschaft und einem Rückgang der Arbeitslosenquote von 3,8% auf 3,6% wurden die Erwartungen des Marktes deutlich geschlagen. Normalerweise reagiert der Goldpreis mit Preisrückgängen negativ korreliert auf gute Arbeitsmarktdaten, da diese eine künftig restriktivere Geld- und Wirtschaftspolitik stützen und den US-Dollar stärken. Schon in der Vorwoche war zu beobachten, dass der Goldpreis anstieg, obwohl ein unerwartet gutes US-Wirtschaftswachstum von 3,2% im ersten Quartal veröffentlicht wurde. Die Löhne in den USA stiegen um 3,2% zum Vorjahr, was eine nicht um die Inflationsrate bereinigte Statistik ist und deutlich über der offiziellen Teuerungsrate von 1,86% liegt.

Die inoffizielle Teuerungsrate für die USA nach der alten offiziellen Berechnungsmethode von 1980 lag im März bei 9,58% und das um einen realistischeren Deflator bereinigte BIP für die USA fiel mit einer Rate von 1,1% zum Vorjahr.

Die US-Wirtschaft ist auf dem Weg in die offizielle Rezession – inoffiziell stagniert die US-Wirtschaft seit der Jahrtausendwende

Die US-Wirtschaft ist auf dem Weg in die offizielle Rezession – inoffiziell stagniert die US-Wirtschaft seit der Jahrtausendwende  Wir ernst kann man die offiziellen Arbeitsmarktdaten noch nehmen – inoffizielle Arbeitslosendaten liegen weitaus höher

Wir ernst kann man die offiziellen Arbeitsmarktdaten noch nehmen – inoffizielle Arbeitslosendaten liegen weitaus höher Offiziell erscheint alles rosig, doch in Wahrheit ist die Inflation hoch, die Wirtschafsentwicklung schwach und auch die Arbeitslosigkeit viel höher als offiziell verkündet, da man einen Großteil der Arbeitslosen einfach herausrechnet. Die westlichen Volkswirtschaften sind potemkinsche Dörfer, die nur auf dem Papier noch Wachstum vorgaukeln. Unter dem Druck historisch hoher Steuern und Staatsausgaben bei ausartender Bürokratie und Vorschriften hängen sie längst in der Stagnation bzw. in einer vertuschten Stagflation fest. Ohne die planwirtschaftlichen Eingriffe des staatlichen Geldsystems, die zu einer massiven Vermögensumverteilung von der Bevölkerung hin zu Zombie-Banken, Zombie-Staaten und Zombie-Unternehmen geführt hat, wären die westlichen Volkswirtschaften längst in eine harte Rezession zur Bereinigung staatlich induzierter Fehlentwicklungen abgeglitten.

Wenn der Markt die wahre Inflation wüsste, wären die Renditen für Staatsanleihen im zweistelligen Bereich

Wenn der Markt die wahre Inflation wüsste, wären die Renditen für Staatsanleihen im zweistelligen Bereich Die westlichen Volkswirtschaften degenerieren seit zwei Jahrzehnten in dem zunehmend stagflationären Umfeld, wogegen China, Russland und die Emerging Markets in zunehmend freien Märkten auf- und oberholten. Europa steht mit seinem praktisch nicht existenten Wirtschaftswachstum weltweit am schlechtesten da und unter den europäischen Nationen bildet die Bundesrepublik seit 21 Monaten das Schlusslicht mit dem niedrigsten Wachstum in der Eurozone.

Dank der staatlichen Inflationssteuer weitet sich in Europa und insbesondere Deutschland die Schere zwischen Arm und Reich, während die Mittelschicht wegbricht und Innovation und Wachstum zum Erliegen gekommen sind. Um die staatlich verursachten Probleme zu beheben, hatte kürzlich der junge Kommunist Kevin der Jugendorganisation der SPD eine Verstaatlichung von Unternehmen gefordert, was seither leider zu ernsthaft diskutiert wird. Selbst hartgesottene Marxisten haben am Beispiel des Aufstiegs Chinas verstanden, dass staatliche Wirtschaftsplanung und Vergemeinschaftung nur Armut, Knechtschaft, Not, Hunger und Leid bringen, während freie Märkte für eine effiziente Allokation von Kapital sorgen und Wachstum sowie Wohlstand im Überfluss produzieren.

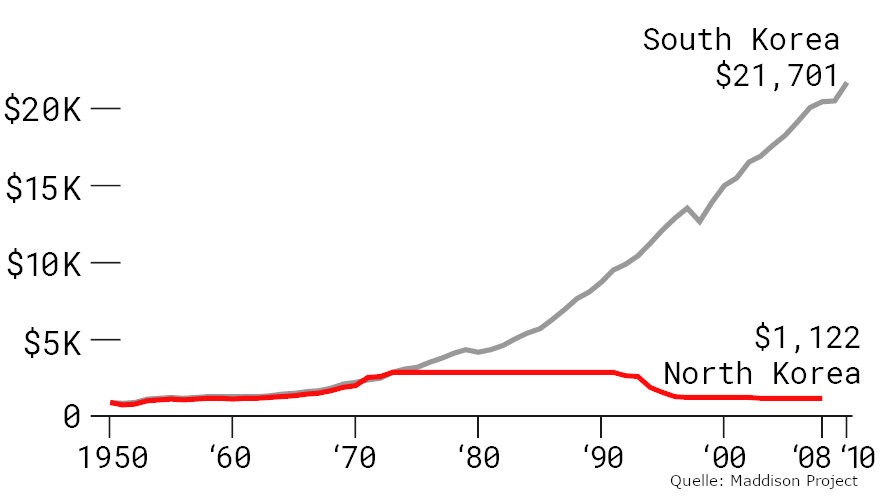

Der Aufstieg Chinas nach der Abschaffung des Gemeineigentums und der Einführung der Marktwirtschaft ist ein Beispiel für den Erfolg der Freiheit des Individuums und den damit einhergehenden Eigentumsrechten. Kapitalismus und Sozialismus im direkten Vergleich im Falle der Koreaner, die eine homogene ethnische Gruppe darstellen, zeigt das Elend, dass der Sozialismus und staatliche Planung bringen. Folgender Chart zeigt die Entwicklung des Wirtschaftsleistung im südlichen Landesteil, in dem die Menschen relativ frei sind und frei Handeln und Investieren können im Vergleich zu der Wirtschaftsleistung Nordkoreas, wo Menschen nicht mehr als Sklaven des Staates sind, der alles zu regeln ersucht. Das Einkommen der Menschen im freien kapitalistischen Südkorea liegt 20-mal höher als im kommunistischen Nordkorea. Angesichts der Offenkundigkeit des ökonomischen und moralischen Scheiterns des Sozialismus sowie der negativen Auswirkungen jeder staatlich zentralistischen Planung auf den Wohlstand der Menschen, sind solche Aussagen selbst von jungen Schulabbrechern ohne jegliche Ausbildung wie Kühnert nicht nachvollziehbar, bestenfalls amüsant und zum Kopf schütteln.

Freiheit ist Kapitalismus und dies schafft Wohlstand und Überfluss

Freiheit ist Kapitalismus und dies schafft Wohlstand und Überfluss Zentralbanken kaufen Gold und stützen den Preis

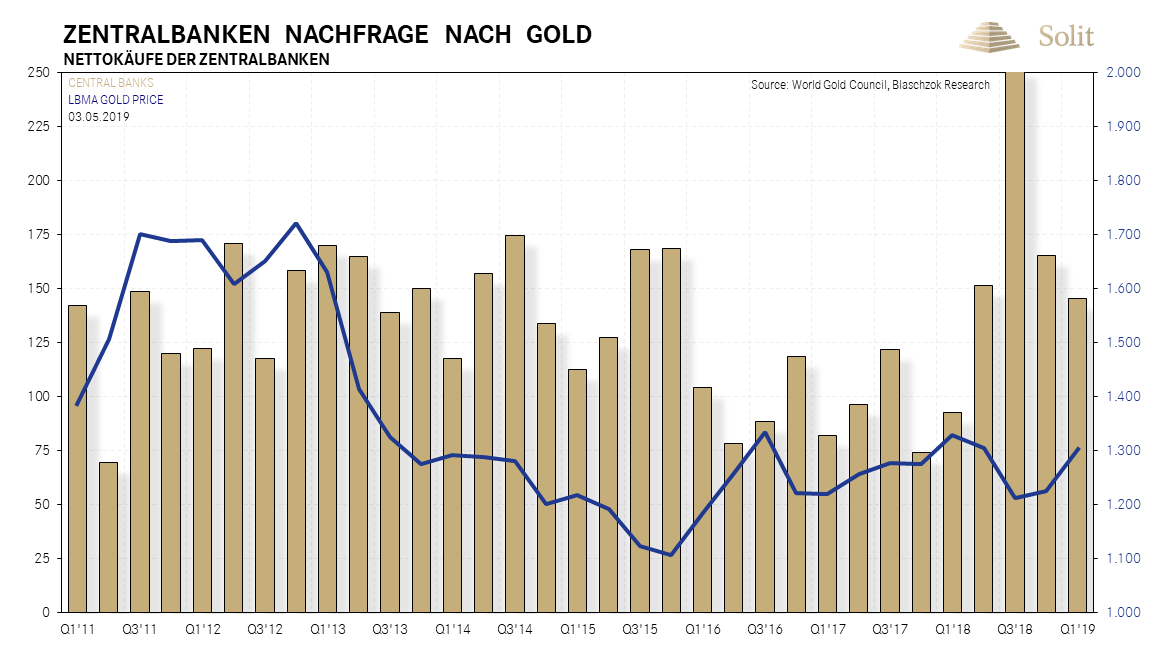

Das World Gold Council hat wieder seine neuesten Ergebnisse zu der fundamentalen Entwicklung am Goldmarkt veröffentlicht, was folgend kurz zusammengefasst wird. Die weltweite Goldnachfrage stieg im ersten Quartal 2019 um 7% zum Vorjahr auf 1053,3 Tonnen an. Dieser Vergleich basiert jedoch auf einem relativ schwachen ersten Quartal 2018, das ein Dreijahrestief bei 984,2 Tonnen sah.

Die weltweiten Goldreserven bei den Zentralbanken wuchsen im ersten Quartal 2019 um 145,5 Tonnen. Dies stellt die höchste Nachfrage seitens der Zentralbanken in den letzten sechs Jahren dar (2013 = 179,1 Tonnen). 9 Zentralbanken erhöhten ihre Bestände um mehr als eine Tonne im ersten Quartal. Russland tätigte wieder einmal die größten Käufe in Höhe von 55,3 Tonnen, womit die dortigen Goldreserven nun 2.168,3 Tonnen betragen. Dies entspricht 19% aller Devisenreserven. Im Jahr 2018 hatte Russland 274,3 Tonnen hinzugekauft und 2018 war das vierte Jahr infolge mit Käufen von mehr als 200 Tonnen pro Jahr. Auf der anderen Seite hatte man Bestände an US-Staatsanleihen stark reduziert, da diese ständig an Kaufkraft verlieren und man die USA bei der Finanzierung ihrer Schulden nicht unterstützen will.

Der zweitstärkste Käufer war wieder einmal China, die offiziell Zukäufe in Höhe von 33 Tonnen berichtet hatten. Dies waren die ersten offiziellen Käufe seit 25 Monaten. Die chinesische Notenbank hüllt sich in Schweigen und veröffentlicht nur mit großen zeitlichen Abständen Aktualisierungen ihrer Bestände. Die Gesamtgoldbestände Chinas sollen offiziell nun 1.885,5 Tonnen betragen, was nur 3% der gesamten Devisenreserven entspricht. Weitere Käufernationen waren die Türkei (+40,1 t), Indien (+8,4 t), Kasachstan (+11,2 t), Katar (+9,4t) und Kolumbien (+6,1t).

Zentralbanken treiben die weltweite Goldnachfrage

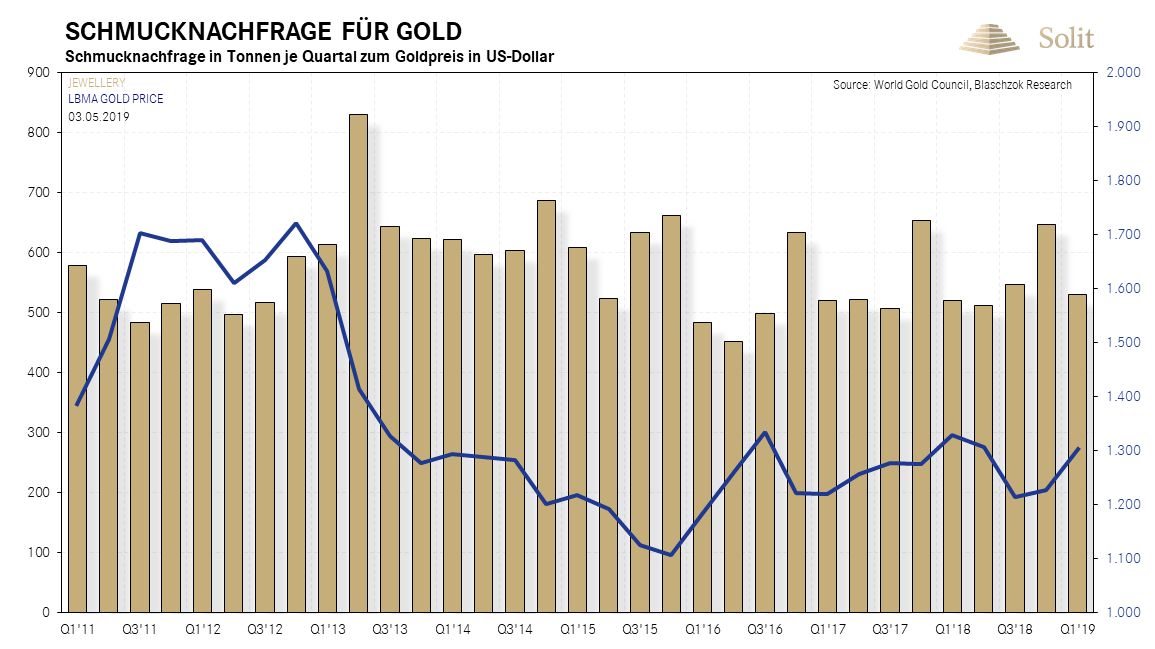

Zentralbanken treiben die weltweite Goldnachfrage Die Schmucknachfrage nahm unwesentlich auf 530,3 Tonnen zu, wobei Indien für den Anstieg verantwortlich war. Die Schmucknachfrage in den USA stieg den neunten Monat infolge um 1% auf 24 Tonnen auf den höchsten Stand seit 2009. Die chinesische Nachfrage fiel 2% zum Vorjahr auf 184 Tonnen.

Die Schmucknachfrage war nahezu unverändert zum vergleichbaren Vorjahresquartal

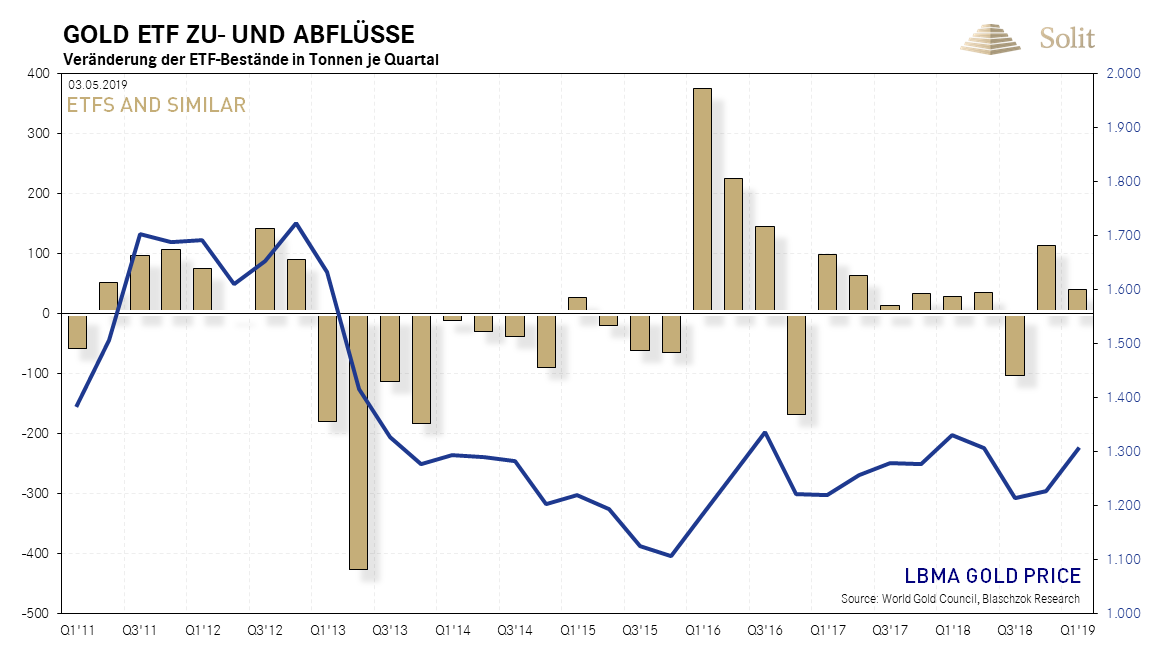

Die Schmucknachfrage war nahezu unverändert zum vergleichbaren Vorjahresquartal Die goldgedeckten ETFs sahen im ersten Quartal starke Zuflüsse von 40,3 Tonnen, was einem Äquivalent von 1,9 Milliarden USD entspricht. Die amerikanischen ETFs konnten das zweite Quartal infolge Zuflüsse verbuchen, nachdem die Bestände in den letzten 9 Jahren sukzessive abgeschmolzen waren. Die europäischen ETF-Bestände notieren hingegen auf ihrem Allzeithoch bei 1.200 Tonnen Gold. Diese hatten diametral gegensätzlich zu den amerikanischen Beständen in der letzten Dekade sukzessive zugenommen.

Die Investmentnachfrage stieg im ersten Quartal deutlich an

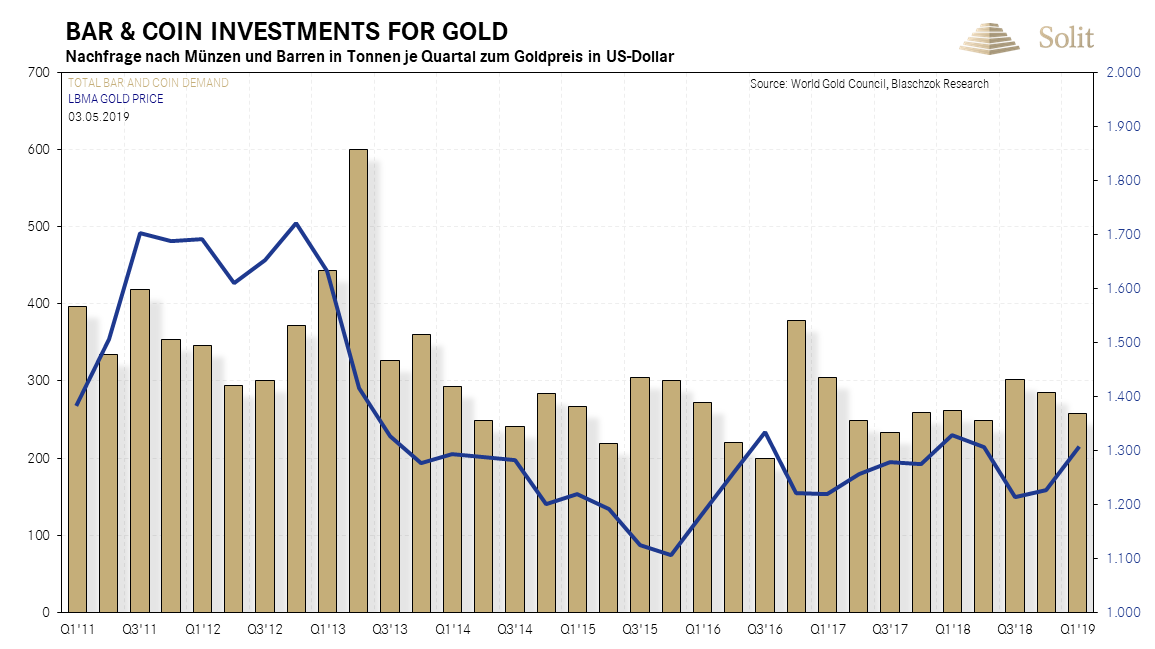

Die Investmentnachfrage stieg im ersten Quartal deutlich an Die Nachfrage nach Gold in Form von Münzen und Barren betrug 257,8 Tonnen im ersten Quartal, was 1,4% weniger war als im vergleichbaren Vorjahresquartal. Ein Einbruch in der chinesischen und japanischen Nachfrage war hierfür maßgeblich verantwortlich, welche die globale Nachfrage um 5% drückten.

Die Investmentnachfrage stieg im ersten Quartal deutlich an

Die Investmentnachfrage stieg im ersten Quartal deutlich an Das weltweite Angebot sank im ersten Quartal leicht um 0,3% gegenüber dem Vorjahresquartal auf 1.150 Tonnen. Die Minenproduktion stieg um 1% auf 852,4 Tonnen und das Recycling von Altgold stieg um 5% auf 287,6 Tonnen an.

Die Minenproduktion stieg leicht auf 852,4 Tonnen an

Die Minenproduktion stieg leicht auf 852,4 Tonnen an Platin: Terminmarkt deutet weiterhin auf Überangebot am physischen Markt hin

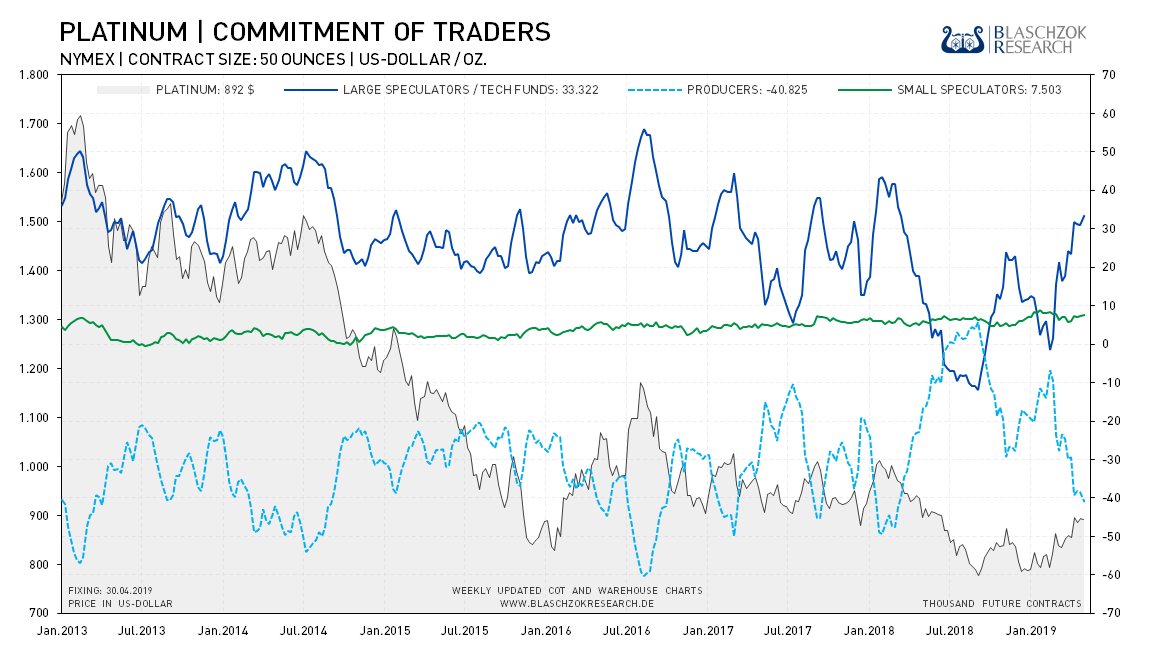

Positionierung der spekulativen Anleger (Commitment of Traders)

Der Preis fiel zur Vorwoche um 1,2$ und die Spekulanten gingen mit 2,4 Tsd. Kontrakten long. Dies ist eine schwache Wochenentwicklung. Zum Vormonat zeigen sich die Daten neutral. Mit einem CoT-Index von 29 Punkten ist das Sentiment als bullisch einzustufen, was eher bärisch für die kurzfristige Preisentwicklung ist. Platin befindet sich damit eher im Verkaufsbereich. Langfristig dürfte das physische Überangebot, das wir in den letzten anderthalb Jahren sahen, noch einige Zeit Bestand haben und sich weiterhin Schwäche in den CoT-Daten zeigen. In der Gesamtbetrachtung sprechen die Daten bestenfalls für eine trendlose Bodenbildung in den kommenden Wochen. Im Worst Case gibt es eine erneute Korrektur auf 800$ je Feinunze.

Der Terminmarkt zeigte sich zum 30. April kurzfristig bärisch – es gibt ein fundamentales Überangebot

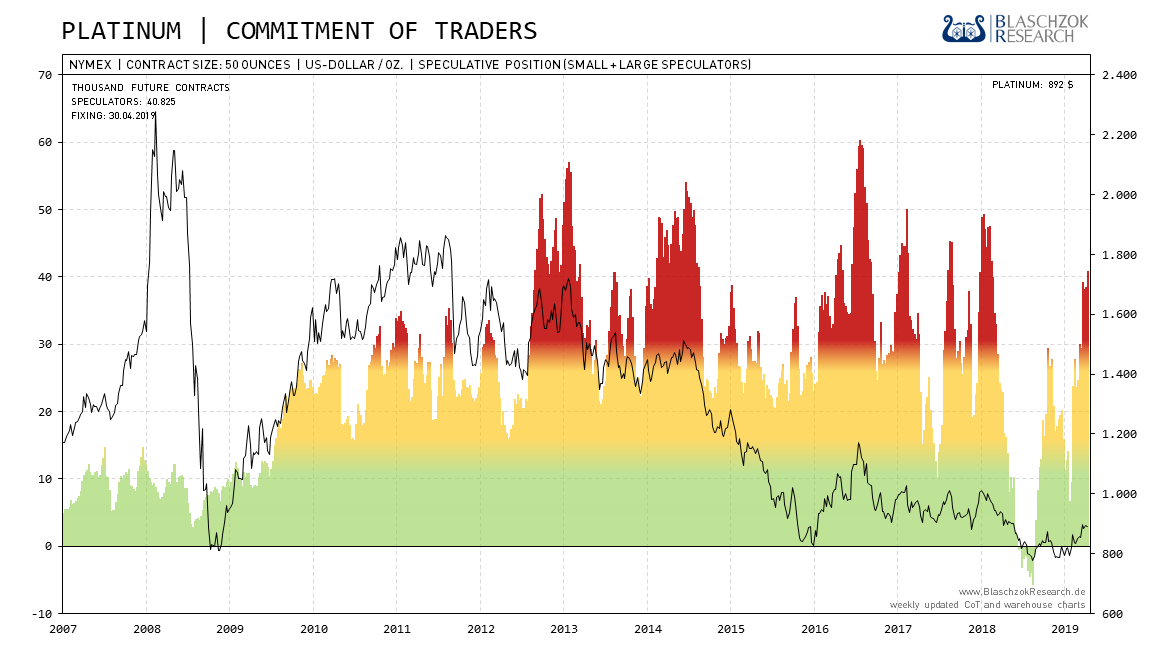

Der Terminmarkt zeigte sich zum 30. April kurzfristig bärisch – es gibt ein fundamentales Überangebot  Die einfache Darstellung zeigt, dass sich die Spekulation im roten extremen Bereich befindet und der Preis wieder fallen sollte

Die einfache Darstellung zeigt, dass sich die Spekulation im roten extremen Bereich befindet und der Preis wieder fallen sollte Weitere CoT-Charts zu insgesamt 37 Futures finden Sie wöchentlich aktualisiert auf http://www.blaschzokresearch.de/research/cot-daten/

Platin in USD: Preisanstieg war spekulativ getrieben

Die Terminmarktdaten des CoT-Reports lieferten uns wieder einmal sehr wertvolle Informationen zur wahrscheinlichen Preisentwicklung in den kommenden Wochen. Der Report enthüllte, dass der kurzzeitige Anstieg im Platinpreis auf über 900$ weniger fundamental auf erhöhte physische Nachfrage gründete, sondern lediglich auf Spekulation am Terminmarkt beruhte. Damit ist dieser Anstieg nicht nachhaltig und dürfte wieder in sich zusammenfallen. Bereits vor zwei Wochen wiesen wir darauf hin und stellten in Aussicht, dass der Preis wieder unter die charttechnische Unterstützung bei 900$ fallen wird und wahrscheinlich bis auf 800$ je Feinunze korrigieren dürfte. Sogar ein Test der Unterstützung bei 780$ scheint möglich zu sein, wenn der Goldpreis noch weiter unter Druck gerät und auf 1.240$ oder darunter fällt.

Kurz- und mittelfristig steht es um Platin nicht gut, da ein Überangebot am Markt herrscht und eine aufziehende Rezession auf die Nachfrage drücken dürfte. Langfristig ist der Platinpreis hingegen sehr günstig und im Vergleich zur Inflation der Geldmenge sogar historisch tief, was es zu einem interessanten langfristigen antizyklischen Investment macht. Das Platin/Palladium-Ratio von 0,5 zeigt auch, dass Platin ein langfristig besseres Investment als Palladium sein dürfte auf Sicht der nächsten zehn Jahre.

Kurzfristig und bis Jahresende dürfte der Platinpreis hingegen eher trendlos seitwärts verlaufen unter hoher Volatilität. Auf Sicht der nächsten 2-3 Wochen ist womöglich ein Test der Unterstützung bei 780$ je Feinunze wahrscheinlich. Dort bietet sich dann womöglich bereits eine gute kurzfristige antizyklische Kaufchance, sofern sich bis dahin auch Kaufsignale bei Gold und Silber ergeben.

Platin könnte kurzfristig noch etwas fallen, was eine erneute kurzfristige Kaufchance bieten könnte

Platin könnte kurzfristig noch etwas fallen, was eine erneute kurzfristige Kaufchance bieten könnte Platin in Euro: Test des Aufwärtstrends steht bevor

In Euro gerechnet hält sich der Platinpreis aufgrund des schwachen Euros stärker als in US-Dollar. Kurzfristig ist ein Test des neu gebildeten Aufwärtstrends bei 710 Euro wahrscheinlich. Danach besteht die Chance eines erneuten Anstiegs. Für Investoren im Euroraum, die unter dem schwachen Euro leiden, ist ein Investment in Platin zur Absicherung gegen Inflation noch wichtiger und bietet kurzfristig mehr Chancen als im US-Dollar-Raum.

Platin in Euro hat einen Aufwärtstrend ausgebildet

Platin in Euro hat einen Aufwärtstrend ausgebildet Lustiges und Memes