Lagarde ist Garant für Goldhausse - Manipulationsfakt

Der Goldpreis stieg vergangene Woche noch einmal auf 1.440$ an, nachdem Christine Lagarde, die Chefin des Internationalen Währungsfonds (IWF), die Nachfolge des scheidenden EZB-Chefs Mario Draghi übernahm. Lagarde gilt als Verfechterin einer lockeren Geldpolitik. Sie wird bei der kommenden Rezession schnell mit QE-Maßnahmen bzw. einer Umverteilung von Ersparnissen der Bürger hin zu strauchelnden Banken und Konzernen reagieren, um Schlimmeres für die EU-Staaten und das Bankensystem zu verhindern. Die Reaktion der Märkte auf Lagardes Ernennung war eindeutig – der Euro fiel und der Goldpreis schoss mit 1.438$ noch einmal auf das 6-Jahreshoch.

Die Märkte wissen, dass Lagarde nicht nur der Garant für die Fortsetzung der bisher lockeren Geldpolitik der EZB ist, sondern womöglich noch unverantwortlicher mit den Ersparnissen der Europäer umgehen wird als ihr Vorgänger Draghi. Die Stagflation in der Eurozone ist längst Realität und die Fortsetzung dieser mit weitaus höheren Teuerungsraten im zweistelligen Bereich in den kommenden 3-10 Jahren dürfte sehr wahrscheinlich sein. Wie schnell ein Vertrauensverlust in eine Währung zu einem Kollaps dieser führen kann, zeigte in der jüngeren Vergangenheit beispielsweise die Hyperinflation des Zimbabwe-Dollar oder die des venezolanischen Bolivar. Auch Deutschland erlebte von 1921 bis 1923 eine Hyperinflation im Schnelldurchlauf, was im kollektiven Gedächtnis der Deutschen bis heute mahnend im Hinterkopf pocht und wahrscheinlich einer der Gründe für die Goldaffinität der Deutschen ist.

Lagarde steht schon jetzt für eine ultralockere Geldpolitik „Wir mussten die Verträge brechen, um den Euro zu retten“ (Lagarde 2010)

Lagarde steht schon jetzt für eine ultralockere Geldpolitik „Wir mussten die Verträge brechen, um den Euro zu retten“ (Lagarde 2010) Die in Hinterzimmern ausgehandelte plötzliche Platzierung Ursula von der Leyens als neue EU-Kommissionspräsidentin hat Zweifel an dem vermeintlichen Mitbestimmungsprozess bei Demokratieanhängern geschürt, was ich als libertärer Verfechter der individuellen Menschen- und Freiheitsrechte amüsiert zur Kenntnis genommen habe.

Der Ausbruch am Goldmarkt wurde primär von exogenen Faktoren getrieben, wie dem Handelsstreit der USA mit China, den Zollandrohungen gegen Mexiko, den militärischen Anschlägen um den Iran sowie der Ankündigung einer dovishen Geldpolitik seitens US-Notenbankchef Powell.

Der Konflikt mit dem Iran hat sich vorerst beruhigt und keine der beiden Seiten scheint zu diesem Zeitpunkt bereits einen militärischen Konflikt zu wollen. Die Aussicht auf Stabilität über ein bis zwei Jahre hat diesen Unsicherheitsfaktor herausgenommen. China und die USA haben einen Fortschritt erzielt, indem eine weitere Eskalation verhindert und einige Handelsboykotte für Huawei sowie US-Agrarprodukte aufgehoben wurden. Auch hier scheinen sich die Wogen zumindest kurzzeitig etwas geglättet zu haben. In der letzten Woche hatte dann bereits Powell darauf hingewiesen, dass eine Zinssenkung am 31. Juli alles andere als sicher sei und womöglich wartet man mehrere schlechte Monate am Arbeitsmarkt ab, bevor man diesen Schritt geht.

Nachdem die meisten exogenen Faktoren weggefallen sind und die Spekulanten eine historisch hohe Netto-Longposition am Terminmarkt hielten, kam es am Freitag mit der Veröffentlichung überraschend guter Arbeitsmarktdaten zu einem Einbruch an den Edelmetallmärkten. Mit 224 Tsd. neuer Stellen außerhalb der Landwirtschaft wurde die Erwartung von unter 100 Tsd. deutlich übertroffen. Diese guten Arbeitsmarktdaten könnten das letzte Zünglein an der Waage gewesen sein, warum die US-Notenbank ihren Leitzins im Juli doch noch nicht senken wird. Auch wenn die Sorgen der FED auf einer Verlangsamung der globalen Wirtschaft liegen, sollte man die Möglichkeit einer Verschiebung auf September nicht außer Acht lassen. Der Markt ist sich nach den FED Fund Futures hingegen immer noch sicher, dass es zu einer Zinssenkung um 25 Basispunkte kommen wird, doch eine Senkung um 50 Basispunkte, die kürzlich noch ein Viertel der Marktteilnehmer erwarteten, sieht nun niemand mehr.

Der Goldpreis sackte auf die guten Arbeitsmarktdaten hin in einem Long Drop um 25$ ab, der Silberpreis durchbrach seinen kurzfristigen Aufwärtstrend und der Platinpreis fiel wieder um 30$ auf die Unterstützung bei 800$, ganz entsprechend der fundamentalen Schwäche am Platinmarkt. Das Ratio von Gold zu Silber stieg dabei mit 93,32 Punkten auf den höchsten Stand seit 1993. Silber verspricht daher auf Sicht der kommenden zehn Jahre eine massive Outperformance im Vergleich zum Goldpreis. Eine Rückkehr zum statistischen Mittel bei 60 ist im kommenden Edelmetallbullenmarkt sehr wahrscheinlich, weshalb man überproportional mehr in Silber investieren sollte. Bei Gold ist diese Korrektur nach dem starken Preisanstieg völlig normal und gesund, wobei selbst ein Rücksetzer auf das Ausbruchsniveau nichts an dem bullischen Ausbruch und dem langfristig bullischen Ausblick ändern würde.

Silber ist historisch günstig im Vergleich zum Gold

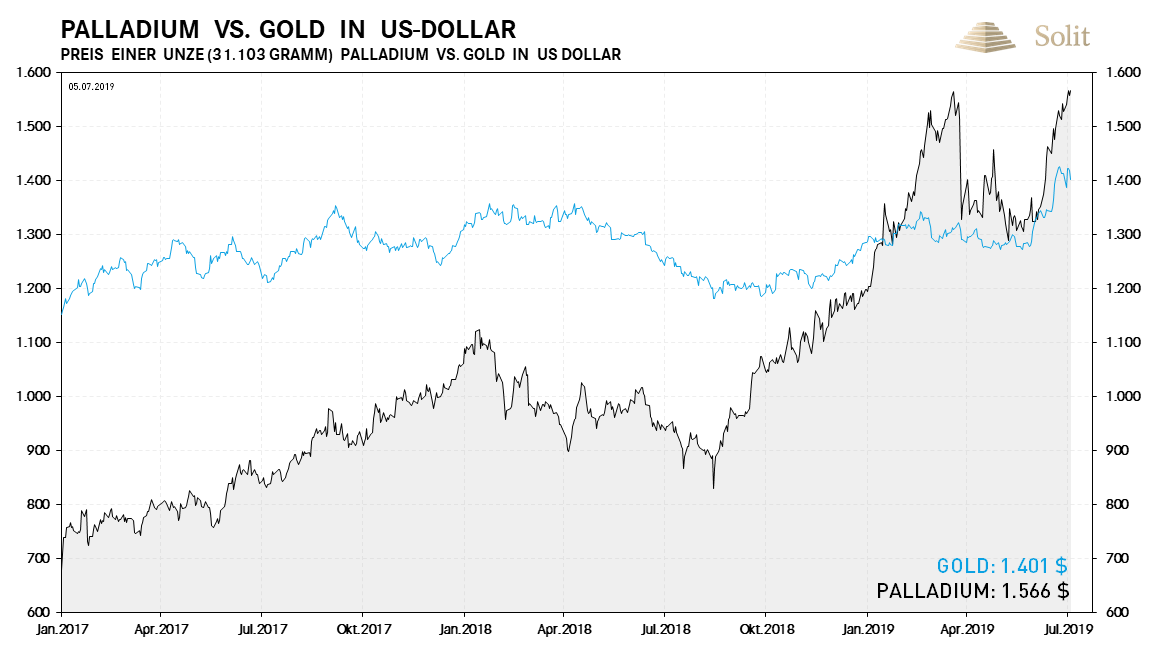

Silber ist historisch günstig im Vergleich zum Gold Ebenso stark wie der Goldpreis ist auch der Palladiumpreis, der kurz vor einem neuen Allzeithoch steht. Durch die voraussichtlichen Lockerungen der Geldpolitik könnte der offizielle Beginn einer Rezession in den USA sowie weltweit noch einmal um 1-2 Jahre hinausgezögert werden, weshalb das Defizit am Palladiummarkt anhalten und dies den Preis weiter nach oben treiben könnte. In Realität ist die Rezession unlängst da und wird nur durch statistische Eingriffe und optimistischer Berichterstattung sowie dovisher Forward Guidance seitens der Notenbanken verschleiert. Doch schon bald werden die Zentralbanken mit neuen Gelddruckprogrammen auf das Ende des Booms reagieren, worauf erst Gold und letztlich auch Silber mit starken Preisanstiegen antworten werden.

Der Palladiumpreis steht nur noch wenige Dollar vor einem neuen Allzeithoch

Der Palladiumpreis steht nur noch wenige Dollar vor einem neuen Allzeithoch  Das Platin/Palladium-Ratio ist auf den niedrigsten Stand der Geschichte gefallen

Das Platin/Palladium-Ratio ist auf den niedrigsten Stand der Geschichte gefallen Eine vermeintliche Verschwörungstheorie, die wieder einmal Verschwörungsfakt wurde, ist die kriminelle Manipulation der Edelmetallpreise. Die US-Rohstoff- und Terminmarktaufsicht „CFTC“ verkündete am Dienstag nach Handelsschluss, dass Merrill Lynch Commodities (MLCI) einer Strafzahlung von 25 Millionen US-Dollar zugestimmt hat, um die mehrjährigen Ermittlungen wegen Preismanipulation beiseite zu legen. Handler von MLCI hatten ein System aufgebaut, um die Preisfindung der Edelmetalle an den Futuresmärkten der COMEX zu ihren Gunsten zu beeinflussen. Der stellv. Generalstaatsanwalt und der stellv. Direktor des FBI hatten diesen Ausgang persönlich verkündet.

Die Anleihenmärkte werden durch die Niedrigzinspolitik sowie der Ankaufprogramme der Notenbanken unablässig manipuliert, damit Zombiestaaten, Zombiebanken und Zombieunternehmen bei Marktzinsen nicht bankrottgehen. Die Manipulation der Aktienmärkte durch das PPT (Plunge Protection Team) sowie dem Trump-Put und dem Powell-Put sind offenkundige Fakten, welche die Trader an den Börsen tagtäglich berücksichtigen müssen, wenn sie Gewinne erzielen wollen. Praktisch alle Märkte werden heute von den Regierungen und ihren Einrichtungen manipuliert und so die Preisfindung verzerrt, was gigantische Blasen entstehen lässt, die immer wieder zu Krisen führen. Die Annahme, dass insbesondere der Goldpreis, als Barometer für die reale Inflationsrate bzw. die reale Abwertung der staatlichen Fiat-Währungen, nicht nach unten manipuliert würde, erscheint daher ignorant.

Im letzten Live-Webinar „Gold mit Preissprung auf 6-Jahreshoch“, das vergangene Woche auch auf YouTube veröffentlicht wurde, zeigte ich wieder einmal den sogenannten „London Bias“, der den Schluss nahelegt, dass der Goldmarkt bereits seit 1977 unablässig manipuliert wird. Die langfristige Manipulation erfolgt ausschließlich durch den Verkauf physischer Ware, beispielsweise über den Handelsplatz in London. Daher glauben viele Beobachter, dass ein großer Teil der westlichen Goldreserven heimlich längst zu diesem Zweck am offenen Markt verkauft wurden und lediglich noch Goldforderungen in den Büchern der Notenbanken stehen. Trotz der Zweifel wollte bzw. konnte keine Notenbank der westlichen Welt bisher glaubhaft die Vollständigkeit ihrer vermeintlichen Goldbestände belegen. Die von Peter Boehringer lancierte Initiative zur Heimholung des Deutschen Goldes hatte die Heimholung im Ausland lagernder Bestände zur Folge, doch auch dieser Druck genügte bisher nicht, um ein Audit der deutschen Goldbestände zu erzwingen.

Wie wichtig eine Manipulation des Goldpreises ist, zeigt die Entwicklung der Kryptowährungen, allen voran des Bitcoins. Hier strömten über Jahre immer mehr Spekulanten in einen Markt mit begrenztem Angebot, was zu gigantischen Gewinnen führte. Von hohen Renditen gelockt horteten sie ihre Kryptos und immer weitere Käufer wurden von der Gier in den Markt getrieben, wodurch die Preise in astronomische Höhen stiegen.

Ähnlich dem Bitcoin hat auch der Goldmarkt nur ein begrenztes Angebot, das nur um etwa zwei Prozent jährlich anwächst. Historisch ist Gold heute im Vergleich zur Geldmenge einmalig unterbewertet. Ließe man es zu, dass der Goldpreis ausbricht und ansteigt, würde das weitere Spekulanten und Glücksritter anziehen. Das Sentiment zugunsten von Gold in der Bevölkerung würde sich wieder ändern, da man erkennt, dass Gold und Silber weiterhin der sichere Hafen sind, die sie seit jeher waren. Edelmetalle würden gehortet, während neue Käufer deren Preise immer weiter nach oben treiben. Die überbewerteten Fiat-Währungen, die nur durch das staatliche Geldmonopol ihre Stellung verteidigen können, würden ins Straucheln geraten und abverkauft werden, was den Run in den Edelmetallmarkt dann noch einmal verstärkt. Korrupte Regierungen könnten sich nicht mehr über die Inflationssteuer entschulden und die Bevölkerung nicht mehr heimlich enteignen. Das ganze Kartenhaus der ungedeckten Fiat-Währungen könnte einmal mehr völlig zusammenbrechen.

Da Gold der natürliche Gegner der staatlichen Fiat-Währungen ist, hat es für Regierungen oberste Priorität den Goldpreis zu drücken und dessen unvermeidlichen Anstieg so zu managen, dass die Bevölkerung nicht darauf aufmerksam wird. Bei kurzfristigen Preisanstiegen am Edelmetallmarkt folgen Spekulanten in Scharen dieser Entwicklung und die Regierungen werden besonders wachsam. In solchen Situationen der plötzlich stark steigenden Nachfrage ist es möglich, dass der Gold- und Silberpreis über wichtige charttechnische Widerstandsmarken ansteigt, was Investoren, die auf einem höheren Zeitfenster handeln, das Signal zum Einstieg geben würde. Schnell könnte man durch die Käufe immer neuer Investoren die Kontrolle über diese Märkte verlieren oder man müsste unvergleichbar mehr physische Ware aus den Tresoren am offenen Markt veräußern, um den Anstieg wieder einzufangen, als wenn man den Ausbruch über diese Widerstände und Abwärtstrends von vornherein verhindert hätte.

Nebst der Manipulation über den physischen Markt ist daher eine zusätzliche Manipulation über den Terminmarkt mittels einer schnellen Eingreiftruppe zur Verhinderung von prozyklischen Kaufsignalen an diesen signifikanten Marken notwendig. Diese Eingriffe am Terminmarkt hinterlassen jedoch Spuren, die ironischerweise durch die Datenerfassung einer anderen staatlichen Behörde aufgezeichnet werden. Die Terminmarktdaten der CFTC sind weitreichender als die schnöde Erfassung von fünf Händlergruppen. Als einziger in Deutschland analysiere ich für meine Abonnenten seit 7 Jahren wöchentlich die Manipulation, die sich in diesen Daten offenbart, was wir als Vorteil für unseren Handel auf steigende sowie fallende Edelmetallpreise im mehrmonatigen Swing-Trading nutzen.

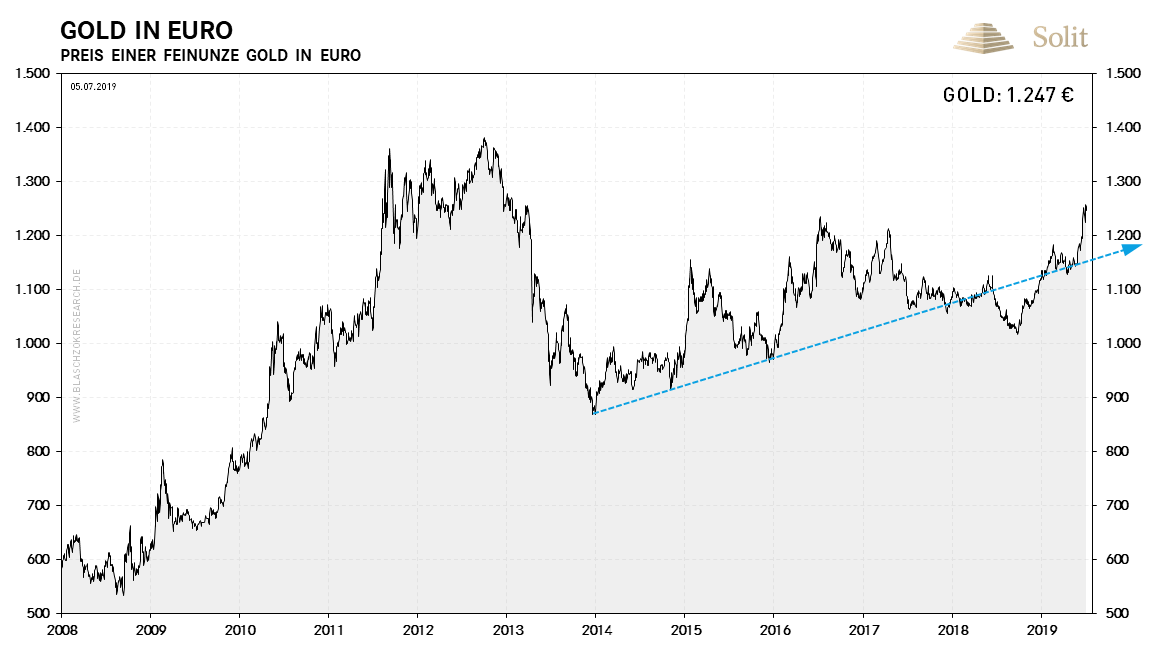

Die Manipulation der Edelmetallpreise ist Fakt und die Einflussnahme der Regierung auf praktisch alle Märkte ist bei einer impliziten Staatsquote von 70% in der Bundesrepublik allgegenwärtig. Es gibt Regierungsbehörden, wie beispielsweise den ESF (Exchange Stabilization Funds), der explizit den Auftrag zur Manipulation des Devisen- und Goldmarktes hat. Der Goldpreis lässt sich lange drücken, doch nicht ewig. Ein Anstieg der Edelmetallpreise mag deshalb in den nächsten Jahren auch gemächlich erfolgen, doch er wird definitiv stattfinden. Beispielweise hat kaum einer mitbekommen, dass der Goldpreis in Euro seit dem Tief von Anfang 2014 bereits um fast 40% angestiegen war und der langfristige Bullenmarkt in Euro intakt ist und sich Dank Lagarde nun auch mit sehr hoher Wahrscheinlichkeit fortsetzen wird.

Der aktuelle Konjunkturaufschwung ist der Längste in der Geschichte

Der aktuelle Konjunkturaufschwung ist der Längste in der Geschichte Eine geschickte mediale Propaganda und die kluge Preismanipulation verhindern gezielt ein Erwachen der Bevölkerung und somit auch schnelle starke Preisanstiege. Die Regierungen wollen nicht, dass Sie Gold kaufen und sich gegen die Inflationssteuer zur Wehr setzen können. Die staatlichen Fiat-Währungen werden in der kommenden Rezession, die unmittelbar vor der Türe steht und in einer extremen Stagflation enden wird, massiv an Kaufkraft verlieren. Gold und Silber werden diametral gegensätzlich weiter ansteigen in den kommenden Jahren - sie sind der sichere Hafen für Ihre Ersparnisse, mit denen Sie unbeschwerter in die ohnehin unsichere Zukunft blicken können.

TECHNISCHE ANALYSE

Palladium: Relative Stärke setzt sich fort

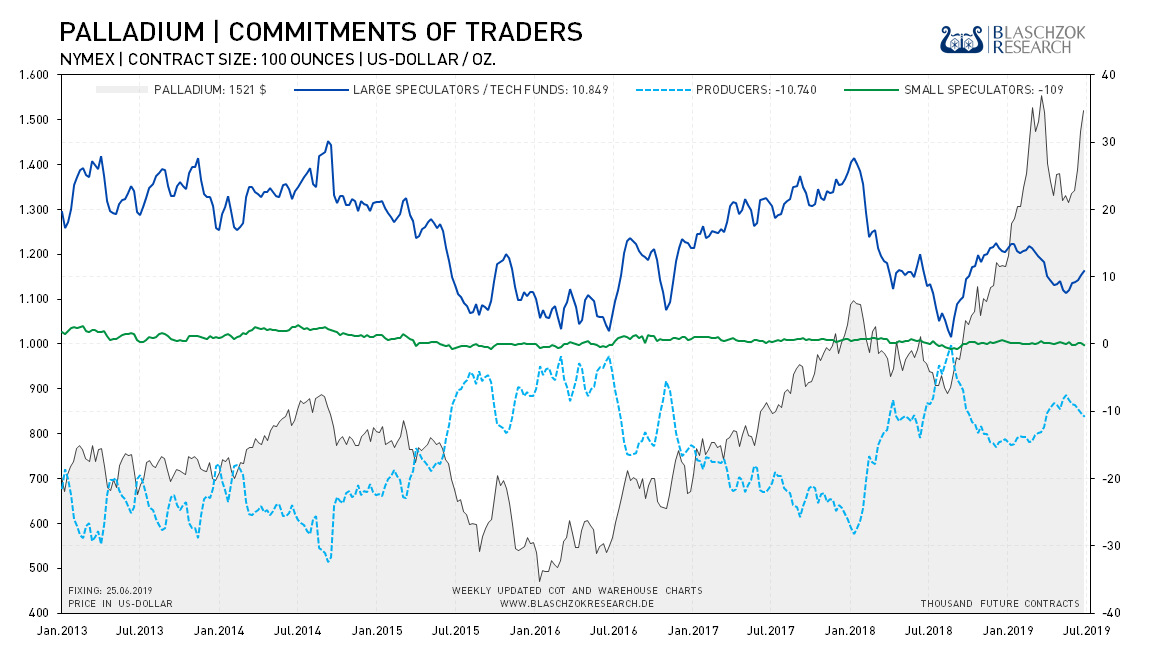

Positionierung der spekulativen Anleger (Commitments of Traders)

Die neuesten CoT-Daten werden wegen den Feierlichkeiten in den USA zum Unabhängigkeitstag verspätet erst heute, am Montag, um 21:30 Uhr veröffentlicht werden, weshalb uns zum Zeitpunkt der Analyse noch nicht die neuesten Daten vorlagen. Der Terminmarkt für Palladium zeigte in den vergangenen Wochen weiterhin relative Stärke, was auf ein weiterhin fortbestehendes Angebotsdefizit spricht. Gelingt es den Notenbanken den Konjunkturzyklus mit Ach und Krach noch ein bis zwei Jahre in die Zukunft zu verlängern, so dürfte das Defizit auch anhalten und der Preis könnte weiter ansteigen.

Der Terminmarkt zeigt jedenfalls ein grünes Licht für das Erreichen eines neuen Allzeithochs. Interessant war in der vergangenen Woche auch die relative Stärke von Palladium im Vergleich zum Gold, Platin und Silber, die im Preis deutlich fielen, während Palladium ganz allein das hohe Preisniveau verteidigt hatte.

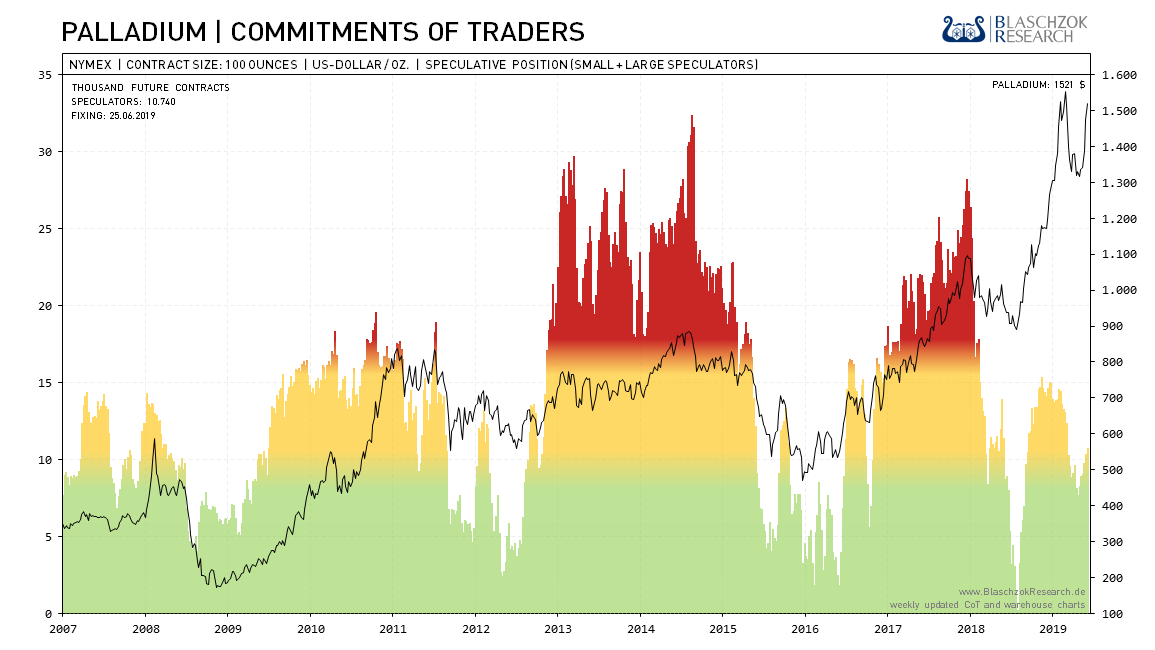

Die einfache Darstellung zeigt, dass sich die Position der Spekulanten nun wieder im neutralen gelben Bereich befindet

Die einfache Darstellung zeigt, dass sich die Position der Spekulanten nun wieder im neutralen gelben Bereich befindet  Der Terminmarkt zeigt, dass das Sentiment relativ neutral gestimmt ist

Der Terminmarkt zeigt, dass das Sentiment relativ neutral gestimmt ist Palladium in USD: Kurz vor einem neuen Allzeithoch

Die Stärke des Palladiumpreises in den vergangenen Wochen ist sehr beeindruckend. In der letzten Woche konnte sich Palladium dem kurzzeitigen Einbruch der anderen Edelmetalle vollständig entziehen und auf hohem Niveau halten. Diese Stärke gepaart mit der relativen Stärke, die sich am Terminmarkt zuletzt zeigte, sind die besten Richtungsindikatoren.

Auch wenn die Aufwärtsbewegung kurzzeitig am Allzeithoch zum Erliegen gekommen ist, so deutet die Stärke darauf hin, dass der Anstieg auf ein neues Allzeithoch nur eine Frage der Zeit sein dürfte.

Sollte der Goldpreis in den kommenden Wochen auf das Ausbruchsniveau korrigieren und Palladium folgend ebenfalls kurzzeitig unter Abgaben leiden, so sehen wir darin eine Kaufchance mit einem sehr guten CRV mit dem wiederholten Preisziel des Allzeithochs. Die anhaltende Stärke ist für Trendfolger sowie für Antizykliker, die nach Einbrüchen kaufen, eine Garantie auf Gewinne im Palladiummarkt.

Charttechnisch hatten wir mit dem Bruch des Abwärtstrends bei 1.350$ ein prozyklisches Kaufsignal mit einem Preisziel beim vorherigen Allzeithoch (1.615$) gegeben. Diese Prognose ist eingetroffen und die Stärke spricht dafür, dass sich der Anstieg mittelfristig fortsetzen könnte, solange die Rezession nicht offen zutage tritt und solange das Defizit am physischen Markt anhält. Kurzzeitig könnte es, wenn Gold unter die Räder kommt, zu einem erneuten Rücksetzer kommen, was wir als Kaufgelegenheit betrachten. Ein Rücksetzer auf noch einmal 1.350$ wäre daher ein Geschenk, wobei es im Augenblick unwahrscheinlich scheint, dass eine Korrektur soweit laufen könnte.

Sollte der Palladiumpreis hingegen so stark sein, dass ohne Korrektur ein neues Allzeithoch erreicht wird, dann ist es möglich, dass der Palladiumpreis noch einmal schnell um 200$ je Feinunze durch die Eindeckung von Shortpositionen am Terminmarkt zulegen kann.

KURZ: Sollte es nun am Widerstand des alten Allzeithochs zu einer Korrektur kommen, sehen wir darin eine neue Kaufgelegenheit. Sollte der Palladiumpreis den Widerstand gleich nehmen, muss man prozyklisch dabei sein, denn ein erneuter Anstieg um bis zu 200$ scheint schnell möglich. Den Stop Loss sollte man im letzten Fall beim vergangenen Allzeithoch platzieren und im Falle eines Rücksetzers unter 1.350$.

Der Palladiumpreis in USD zeigte relative Stärke zu allen anderen Edelmetallen

Der Palladiumpreis in USD zeigte relative Stärke zu allen anderen Edelmetallen Palladium in Euro: Charttechnisch idealtypisch

In Euro stellt der Palladiumchart ein idealtypisches Muster für ein Lehrbuch der Charttechnik dar. Nach einem steilen Aufwärtstrend kam es mit dem Bruch dessen zu einer kurzweiligen Korrektur durch das Abschütteln spekulativer Positionen. Schnell bildete sich bei 1.170€ ein signifikanter Boden aus, sodass nach dem Ausbruch aus einer Dreiecksformation der Preis schnell wieder auf das Allzeithoch ansteigen konnte.

Kurzzeitig ist an dem Widerstand des vorherigen Allzeithochs nun mit Gewinnmitnahmen zu rechnen sowie mit einem Engagement der Bären. Die relative Stärke spricht jedoch dafür, dass dieser Widerstand genommen werden kann in den nächsten Tagen oder Wochen. Shorteindeckungen könnten dann den Preis schnell weiter nach oben treiben.

Der Palladiumpreis in Euro notiert aktuell wieder auf seinem historischen Allzeithoch

Der Palladiumpreis in Euro notiert aktuell wieder auf seinem historischen Allzeithoch

Palladium in USD: Kurz vor einem neuen Allzeithoch

Die Stärke des Palladiumpreises in den vergangenen Wochen ist sehr beeindruckend. In der letzten Woche konnte sich Palladium dem kurzzeitigen Einbruch der anderen Edelmetalle vollständig entziehen und auf hohem Niveau halten. Diese Stärke gepaart mit der relativen Stärke, die sich am Terminmarkt zuletzt zeigte, sind die besten Richtungsindikatoren.

Auch wenn die Aufwärtsbewegung kurzzeitig am Allzeithoch zum Erliegen gekommen ist, so deutet die Stärke darauf hin, dass der Anstieg auf ein neues Allzeithoch nur eine Frage der Zeit sein dürfte.

Sollte der Goldpreis in den kommenden Wochen auf das Ausbruchsniveau korrigieren und Palladium folgend ebenfalls kurzzeitig unter Abgaben leiden, so sehen wir darin eine Kaufchance mit einem sehr guten CRV mit dem wiederholten Preisziel des Allzeithochs. Die anhaltende Stärke ist für Trendfolger sowie für Antizykliker, die nach Einbrüchen kaufen, eine Garantie auf Gewinne im Palladiummarkt.

Charttechnisch hatten wir mit dem Bruch des Abwärtstrends bei 1.350$ ein prozyklisches Kaufsignal mit einem Preisziel beim vorherigen Allzeithoch (1.615$) gegeben. Diese Prognose ist eingetroffen und die Stärke spricht dafür, dass sich der Anstieg mittelfristig fortsetzen könnte, solange die Rezession nicht offen zutage tritt und solange das Defizit am physischen Markt anhält. Kurzzeitig könnte es, wenn Gold unter die Räder kommt, zu einem erneuten Rücksetzer kommen, was wir als Kaufgelegenheit betrachten. Ein Rücksetzer auf noch einmal 1.350$ wäre daher ein Geschenk, wobei es im Augenblick unwahrscheinlich scheint, dass eine Korrektur soweit laufen könnte.

Sollte der Palladiumpreis hingegen so stark sein, dass ohne Korrektur ein neues Allzeithoch erreicht wird, dann ist es möglich, dass der Palladiumpreis noch einmal schnell um 200$ je Feinunze durch die Eindeckung von Shortpositionen am Terminmarkt zulegen kann.

KURZ: Sollte es nun am Widerstand des alten Allzeithochs zu einer Korrektur kommen, sehen wir darin eine neue Kaufgelegenheit. Sollte der Palladiumpreis den Widerstand gleich nehmen, muss man prozyklisch dabei sein, denn ein erneuter Anstieg um bis zu 200$ scheint schnell möglich. Den Stop Loss sollte man im letzten Fall beim vergangenen Allzeithoch platzieren und im Falle eines Rücksetzers unter 1.350$.