Physisches Angebot und Nachfrage im vierten Quartal 2019

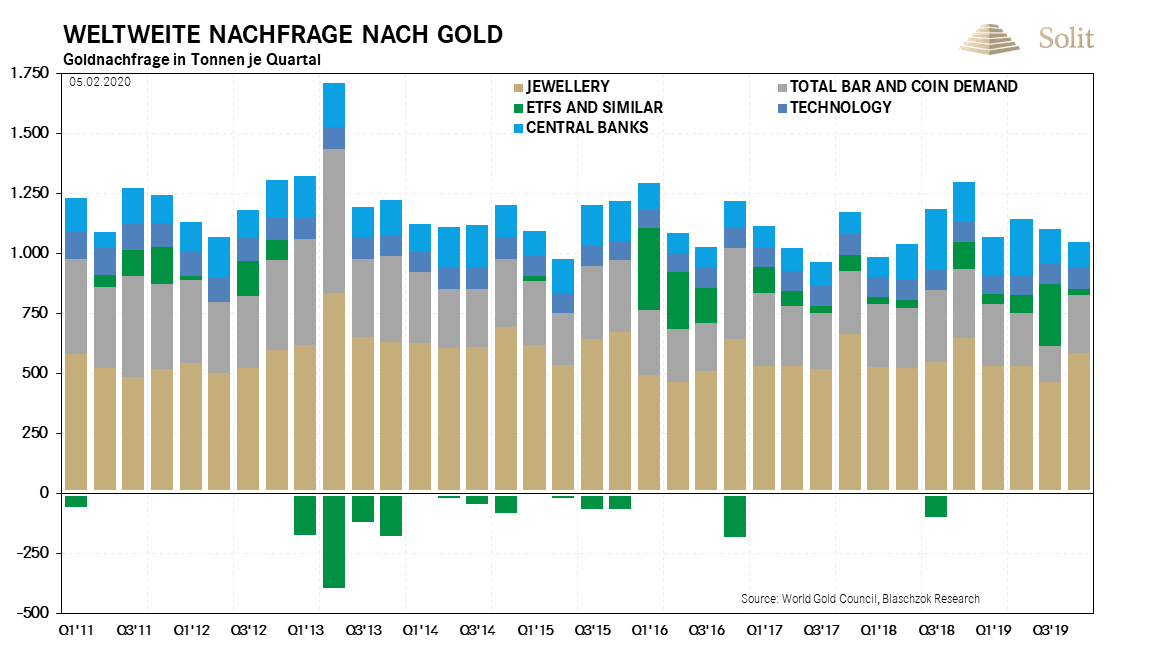

Die Gesamtnachfrage im vierten Quartal fiel im Jahresvergleich um 19% auf 1.045,2 Tonnen. Zwei Hauptursachen für den Rückgang im Jahresvergleich waren die Nachfrage nach Schmuck und physischen Barren, die beide auf den erhöhten Goldpreis reagierten. In US-Dollar ausgedrückt war der Rückgang der Nachfrage im vierten Quartal jedoch viel geringer mit nur 3% bzw. 49,7 Mrd. US-Dollar. Die Goldnachfrage im gesamten Jahr 2019 fiel nur um 1% auf 4.355,7 Tonnen, da ein starker Anstieg der Investmentnachfrage in ETFs und ähnliche Produkte mit dem preisbedingten Rückgang der Münzen- und Barrennachfrage einherging.

Die weltweite Goldnachfrage sank im vierten Quartal wegen des hohen Preises

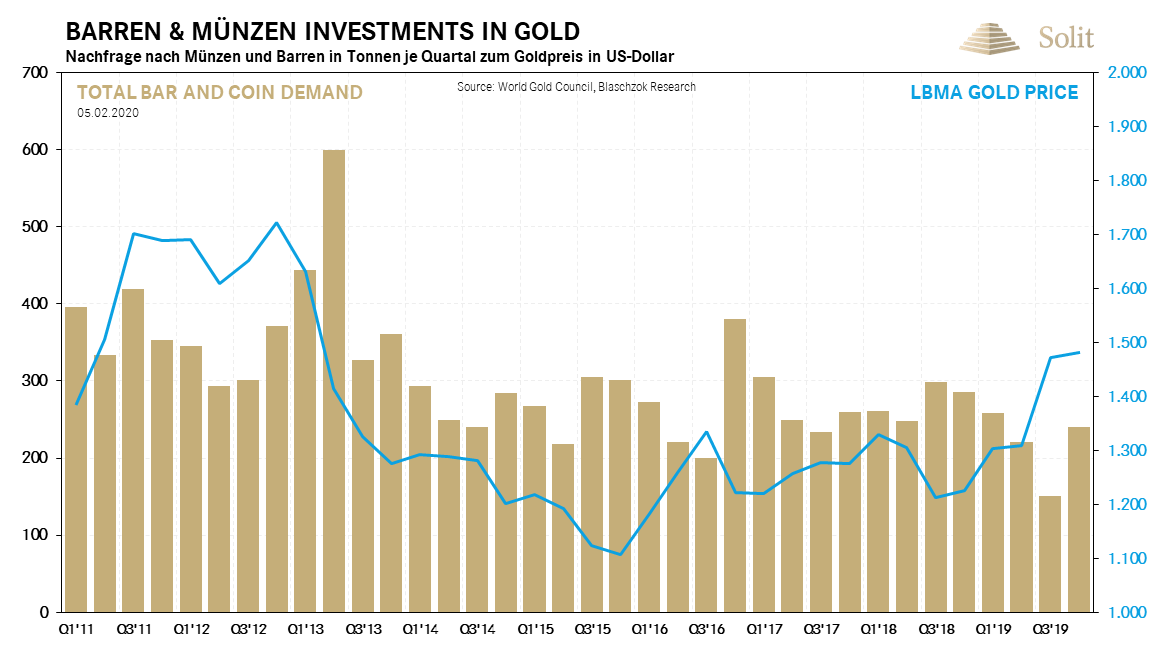

Die weltweite Goldnachfrage sank im vierten Quartal wegen des hohen Preises Die jährliche Nachfrage nach Goldbarren und Münzen sank im Jahresvergleich um 20% auf 870,6 Tonnen, den niedrigsten Stand seit 2009 und damit auf ein 10-Jahrestief. Der Großteil war auf einen starken Rückgang in den beiden größten Märkten China und Indien zurückzuführen. Die Abnahme der Nachfrage war größtenteils eine Reaktion auf den Preisanstieg, wobei zusätzlicher Druck durch die Abschwächung der Binnenwirtschaft beider Länder ausgeübt wurde. Die Schwäche war jedoch keineswegs auf China und Indien beschränkt, denn auch in weiten Teilen Asiens, dem Nahen Ostens und auch im Westen nahmen die Investitionen in physische Edelmetalle ab.

Die jährliche Nachfrage in den USA sank auf ein neues Tief nach der Finanzkrise von nur 20 Tonnen. In den USA wurde die Goldnachfrage einerseits durch die anhaltende Hausse am Aktienmarkt und andererseits durch den hohen Goldpreis belastet. Dies veranlasste Anleger vermehrt dazu ihre Barren- und Münzenbestände zu verkaufen, anstatt diese auszuweiten.

In Europa gab es das zweite Jahr in Folge einen zweistelligen Nachfragerückgang zum Vorjahr auf nur 153,3 Tonnen (-11%). Nachdem der Goldpreis in Euro im September ein historisches Rekordhoch erreicht hatte, stabilisierte er sich für den Rest des Jahres auf hohem Niveau. Insbesondere in den deutschsprachigen Märkten war die Nachfrage weiterhin robust: Die australische Perth Mint führte ihren starken Anstieg der Goldmünzenverkäufe im Dezember gar auf die starke Nachfrage aus Deutschland zurück. Die Änderung im Geldwäschegesetz hatte hier zu einem Ansturm auf die Edelmetallhändler geführt.

Die Türkei war eine Ausnahme, denn dort hatte sich die Barren- und Münznachfrage im vierten Quartal mehr als verdoppelt. Sie stieg gegenüber dem Vorjahr um 138% auf 20 Tonnen an, womit die Gesamtnachfrage in 2019 auf 53 Tonnen stieg. (+ 40% gegenüber dem Vorjahr).

In 2019 brach die Nachfrage nach Barren und Münzen ein

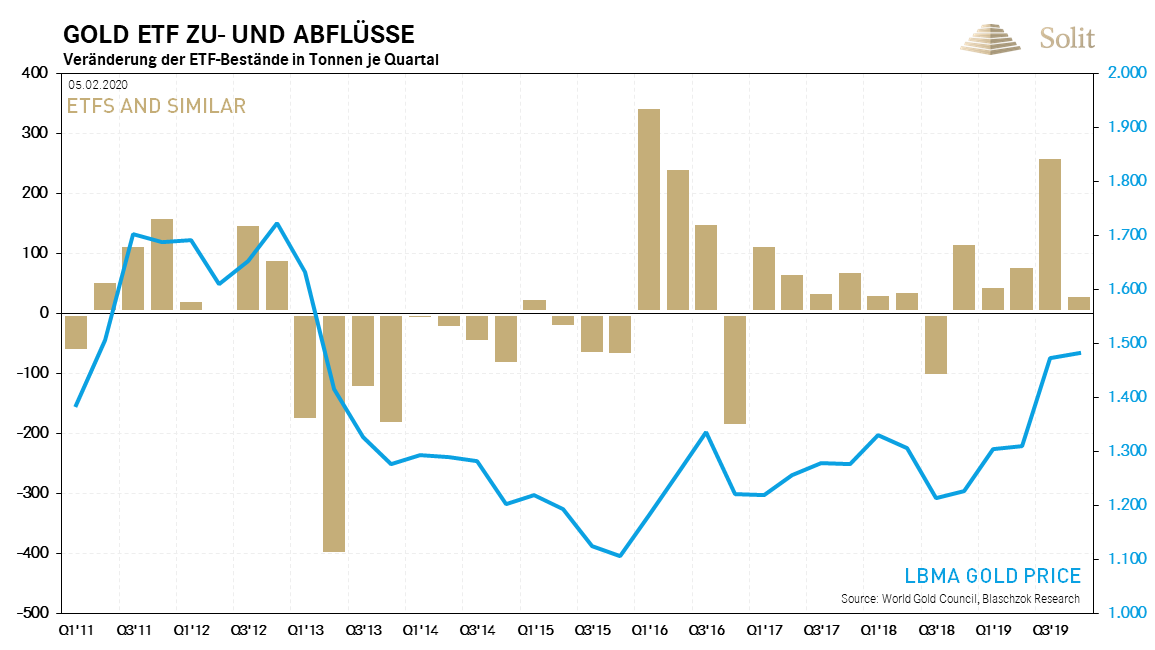

In 2019 brach die Nachfrage nach Barren und Münzen ein Die Mittelzuflüsse in börsennotierte ETFs hielten sich in den ersten neun Monaten des Jahres stark und erreichten im dritten Quartal ein Volumen von 256,3 Tonnen. Das Momentum ließ dann im vierten Quartal nach und die Zuflüsse gingen auf 26,8 Tonnen zurück (-76% im Jahresvergleich).

Die Zuflüsse konzentrierten sich auf das dritte Quartal, wodurch der Goldpreis in US-Dollar auf ein Sechsjahreshoch sprang. Der enorme Anstieg der ETF-Zuflüsse entsprach fast dem starken Rückgang der Barren- und Münzennachfrage im Jahr 2019. Insgesamt stiegen die Bestände der goldgedeckten ETFs und ähnlichen Produkten im Gesamtjahr um 401,1 Tonnen auf einen Rekordbestand in Höhe von 2.885 t zum Jahresende.

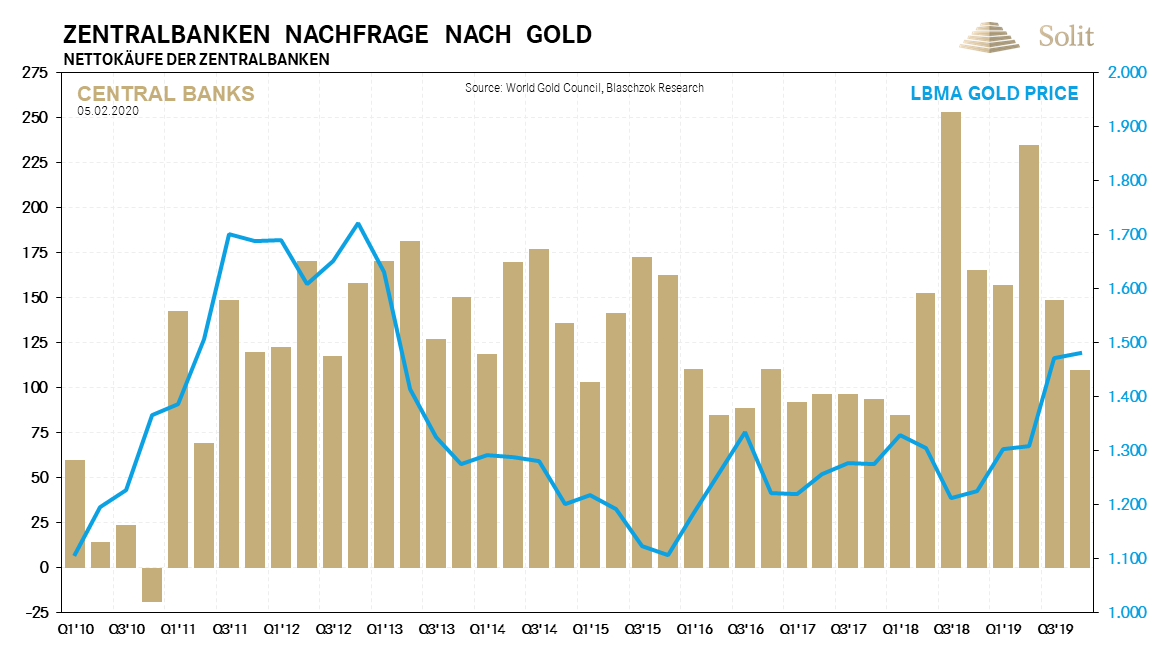

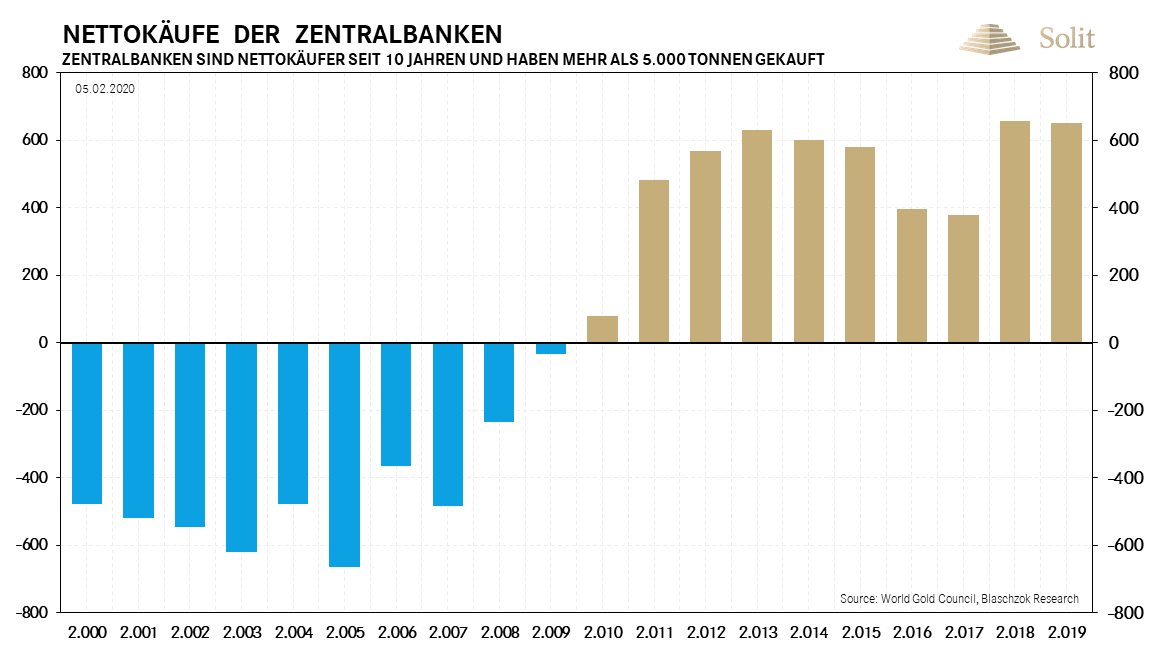

Die Zentralbanken waren das zehnte Jahr in Folge Nettokäufer wodurch die weltweiten Währungsreserven mit geschätzten 34.700 Tonnen rund 5.000 Tonnen über dem Stand von Ende 2009 lagen. Dies entspricht jährlichen Käufen von durchschnittlich 500 Tonnen im Jahr allein durch die Notenbanken. Die globalen Reserven stiegen in 2019 um 650,3 Tonnen (-1% im Jahresvergleich), die zweithöchste jährliche Summe seit 50 Jahren. Die Nachfrage der Zentralbanken war im zweiten Halbjahr 38% geringer als noch im ersten Halbjahr, das noch ein Plus von 65% zum Vorhalbjahr verzeichnete. Dies lag jedoch zum Teil an der enormen Kaufkraft in den vorangegangenen Quartalen, wobei die jährlichen Einkäufe dennoch beachtliche 650,3 Tonnen erreichten, was dem zweithöchsten Volumen seit 50 Jahren entspricht.

15 Zentralbanken tätigten Nettokäufe von einer Tonne oder mehr. Die Türkei, die 2017 mit dem Kauf von Gold begann, war in 2019 sogar der größte Käufer und erhöhte ihre Goldreserven um 159 Tonnen. Dies führte zu einem Anstieg der Gesamtbestände auf 413 Tonnen, was einem Anstieg von 63% im Jahresvergleich entspricht.

Polen, das 2018 noch 25,7 Tonnen kaufte, tätigte 2019 den größten Einzelkauf und kaufte im Juni 94,9 Tonnen. Insgesamt beliefen sich die polnischen Nettokäufe pro Jahr auf 100 Tonnen. Die russischen Goldreserven stiegen kräftig um 158,1 Tonnen, wenn auch um 42% weniger als im Vorjahr, was zum Teil darauf zurückzuführen war, dass die Zentralbank ab Mai einen ermäßigten Kaufpreis anbot, um die einheimischen Produzenten zu ermutigen, mehr Gold zu exportieren.

Die chinesischen Goldreserven stiegen in den ersten neun Monaten um 95,8 Tonnen auf 1.948 Tonnen. Nach September wurden keine weiteren Käufe gemeldet. Auch die Zentralbanken in Kasachstan (35 Tonnen), Indien (32,7 Tonnen), den Vereinigten Arabischen Emiraten (13,5 Tonnen), Katar (11 Tonnen), Ecuador (10,6 Tonnen) und Serbien (10 Tonnen) erhöhten ihre offiziellen Goldreserven um mehr als zehn Tonnen.

Die Zuflüsse in die ETFs nahmen in den ersten drei Quartalen sukzessive zu, während sie im vierten Quartal komplett einbrachen

Die Zuflüsse in die ETFs nahmen in den ersten drei Quartalen sukzessive zu, während sie im vierten Quartal komplett einbrachen Die Zentralbanken waren das zehnte Jahr in Folge Nettokäufer wodurch die weltweiten Währungsreserven mit geschätzten 34.700 Tonnen rund 5.000 Tonnen über dem Stand von Ende 2009 lagen. Dies entspricht jährlichen Käufen von durchschnittlich 500 Tonnen im Jahr allein durch die Notenbanken. Die globalen Reserven stiegen in 2019 um 650,3 Tonnen (-1% im Jahresvergleich), die zweithöchste jährliche Summe seit 50 Jahren. Die Nachfrage der Zentralbanken war im zweiten Halbjahr 38% geringer als noch im ersten Halbjahr, das noch ein Plus von 65% zum Vorhalbjahr verzeichnete. Dies lag jedoch zum Teil an der enormen Kaufkraft in den vorangegangenen Quartalen, wobei die jährlichen Einkäufe dennoch beachtliche 650,3 Tonnen erreichten, was dem zweithöchsten Volumen seit 50 Jahren entspricht.

15 Zentralbanken tätigten Nettokäufe von einer Tonne oder mehr. Die Türkei, die 2017 mit dem Kauf von Gold begann, war in 2019 sogar der größte Käufer und erhöhte ihre Goldreserven um 159 Tonnen. Dies führte zu einem Anstieg der Gesamtbestände auf 413 Tonnen, was einem Anstieg von 63% im Jahresvergleich entspricht.

Polen, das 2018 noch 25,7 Tonnen kaufte, tätigte 2019 den größten Einzelkauf und kaufte im Juni 94,9 Tonnen. Insgesamt beliefen sich die polnischen Nettokäufe pro Jahr auf 100 Tonnen. Die russischen Goldreserven stiegen kräftig um 158,1 Tonnen, wenn auch um 42% weniger als im Vorjahr, was zum Teil darauf zurückzuführen war, dass die Zentralbank ab Mai einen ermäßigten Kaufpreis anbot, um die einheimischen Produzenten zu ermutigen, mehr Gold zu exportieren.

Die chinesischen Goldreserven stiegen in den ersten neun Monaten um 95,8 Tonnen auf 1.948 Tonnen. Nach September wurden keine weiteren Käufe gemeldet. Auch die Zentralbanken in Kasachstan (35 Tonnen), Indien (32,7 Tonnen), den Vereinigten Arabischen Emiraten (13,5 Tonnen), Katar (11 Tonnen), Ecuador (10,6 Tonnen) und Serbien (10 Tonnen) erhöhten ihre offiziellen Goldreserven um mehr als zehn Tonnen.

Die Zentralbanken kauften im vierten Quartal weniger als im Vorquartal, doch in 2019 wurde ein neues Rekordjahr nur knapp um 1% verpasst

Die Zentralbanken kauften im vierten Quartal weniger als im Vorquartal, doch in 2019 wurde ein neues Rekordjahr nur knapp um 1% verpasst China und Indien beherrschten die weltweite Konsumnachfrage. Zusammen machten die beiden Goldkonsumgiganten 80% des jährlichen Rückgangs der Nachfrage nach Schmuck und Einzelhandelsinvestitionen im vierten Quartal aus. Hohe Goldpreise und ein schwächeres wirtschaftliches Umfeld waren die Hauptursachen.

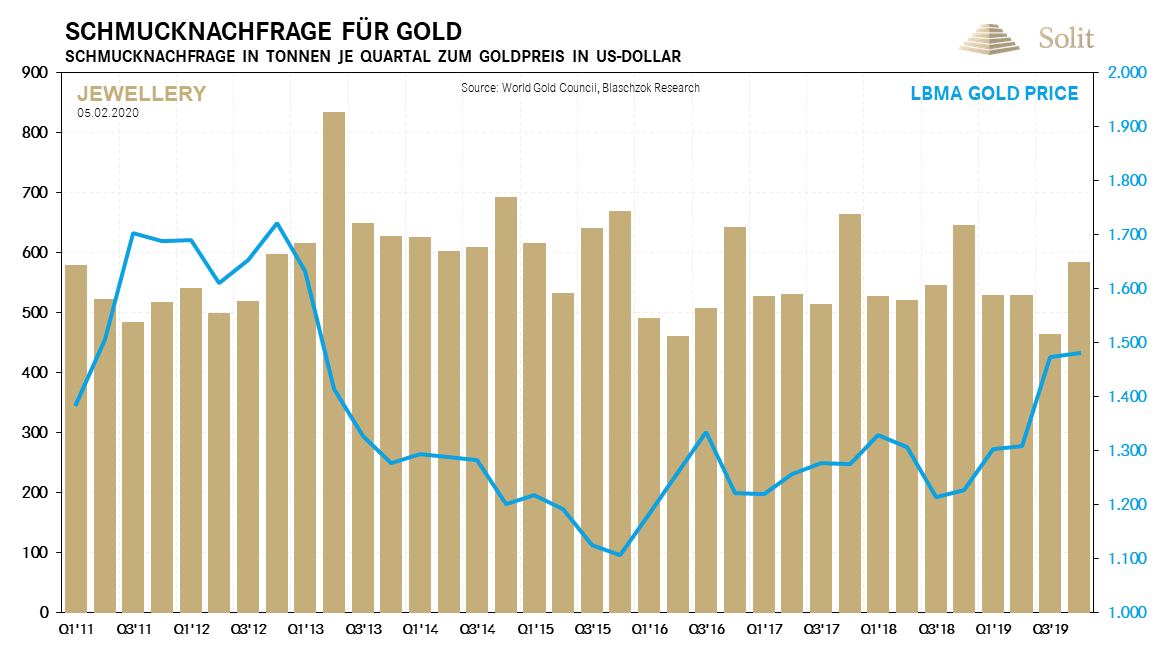

Im Jahr 2019 ging die weltweite Nachfrage nach Goldschmuck um 6% auf 2.107 Tonnen zurück. Die Schwäche war hauptsächlich auf den starken Anstieg des Goldpreises im dritten Quartal zurückzuführen, wodurch sich Schmuckkäufer weniger Gold leisten konnten. Der Preis wurde in den letzten Monaten des Jahres 2019 auf hohem Niveau gut unterstützt, was zu einem Rückgang der Nachfrage im vierten Quartal um 10% auf 584,5 t im Jahresvergleich führte.

Durchschnittlich 500 Tonnen kauften die Notenbanken in den vergangenen zehn Jahren

Durchschnittlich 500 Tonnen kauften die Notenbanken in den vergangenen zehn Jahren China und Indien beherrschten die weltweite Konsumnachfrage. Zusammen machten die beiden Goldkonsumgiganten 80% des jährlichen Rückgangs der Nachfrage nach Schmuck und Einzelhandelsinvestitionen im vierten Quartal aus. Hohe Goldpreise und ein schwächeres wirtschaftliches Umfeld waren die Hauptursachen.

Im Jahr 2019 ging die weltweite Nachfrage nach Goldschmuck um 6% auf 2.107 Tonnen zurück. Die Schwäche war hauptsächlich auf den starken Anstieg des Goldpreises im dritten Quartal zurückzuführen, wodurch sich Schmuckkäufer weniger Gold leisten konnten. Der Preis wurde in den letzten Monaten des Jahres 2019 auf hohem Niveau gut unterstützt, was zu einem Rückgang der Nachfrage im vierten Quartal um 10% auf 584,5 t im Jahresvergleich führte.

Die Schmucknachfrage war im dritten Quartal schwach, während die Käufe in den ETFs zunahmen

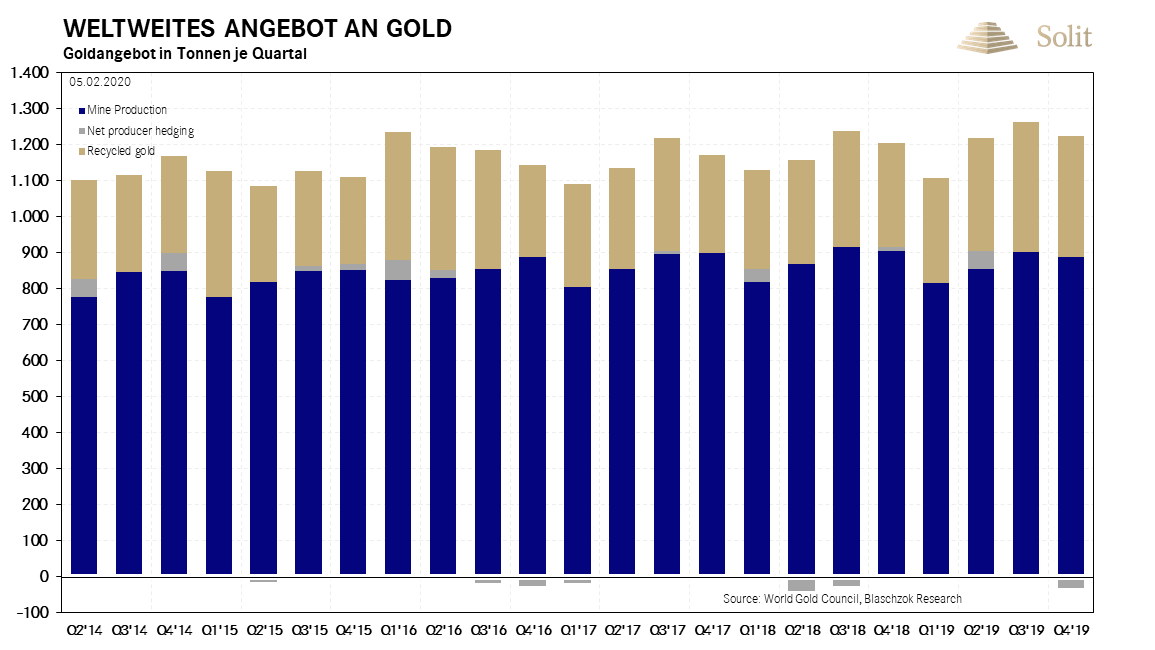

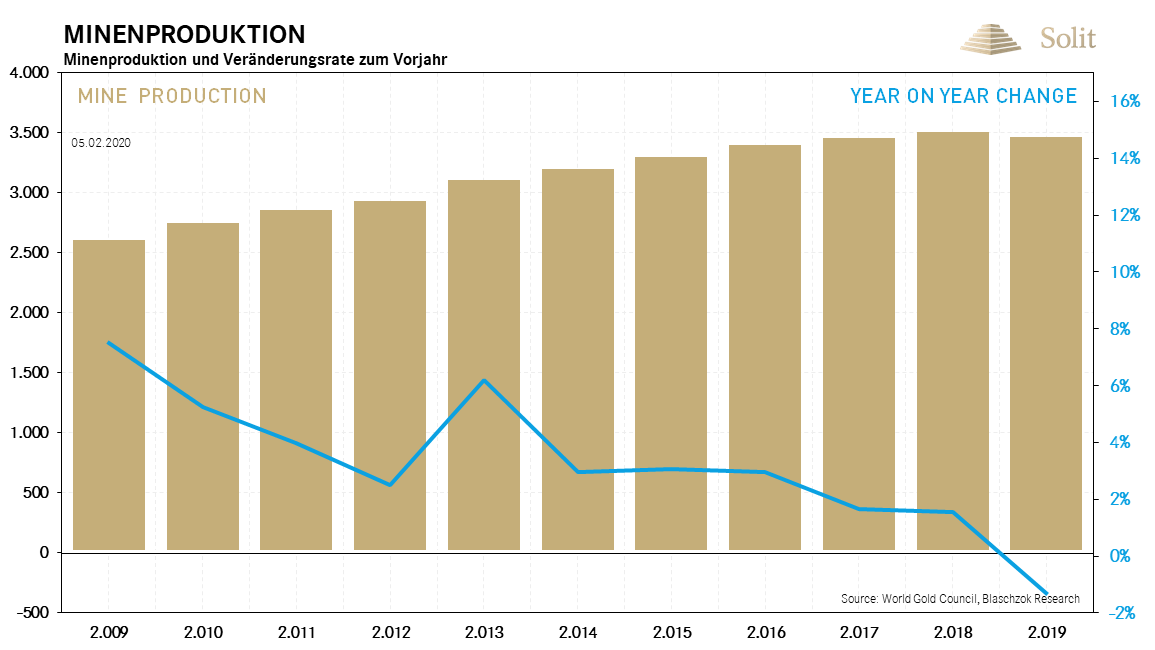

Die Schmucknachfrage war im dritten Quartal schwach, während die Käufe in den ETFs zunahmen Das jährliche Goldangebot stieg um 2% auf 4.776,1 Tonnen. Dieses Wachstum war ausschließlich auf Recycling (+11%) und Absicherung zurückzuführen, da die Minenproduktion um 1% auf 3.436,7 Tonnen zurückging. Dies war der erste jährliche Rückgang der Minenproduktion seit mehr als 10 Jahren.

Im vierten Quartal belief sich die Netto-Absicherung der Produzenten auf 29,9 Tonnen. Nach den letzten verfügbaren Schätzungen lag das globale Hedgebook zum Ende des dritten Quartals bei 265 Tonnen.

Das Angebot an recyceltem Gold stieg im vierten Quartal im Jahresvergleich um 16% auf 335 Tonnen, da Goldbesitzer die hohen Preise nutzten, um Gold zu verkaufen. Damit stieg das jährliche Angebot an recyceltem Gold im Jahr 2019 auf 1.304,1 Tonnen. Dies war der höchste Stand seit 2012, als der Goldpreis in US-Dollar deutlich höher lag.

Das jährliche Goldangebot stieg um 2%

Das jährliche Goldangebot stieg um 2%  Die Minenproduktion sank in 2019 erstmals seit 10 Jahren um 1% zum Vorjahr

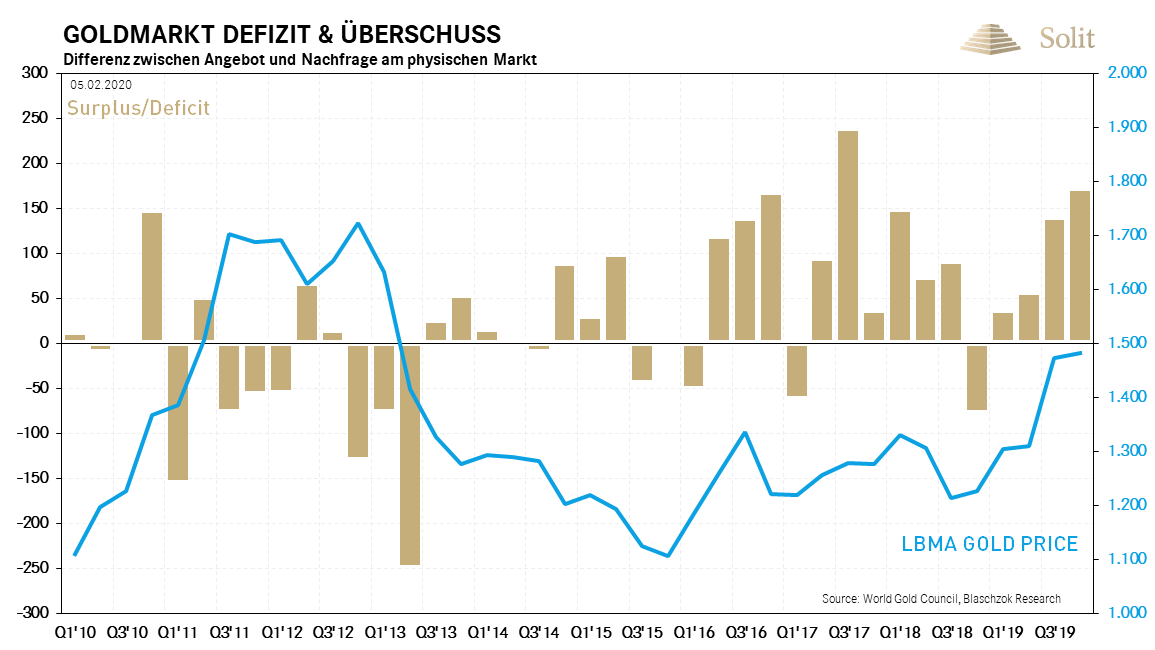

Die Minenproduktion sank in 2019 erstmals seit 10 Jahren um 1% zum Vorjahr Der durchschnittliche Goldpreis lag im vierten Quartal bei 1.481 USD je Unze. Dies war der höchste Durchschnittspreis seit dem ersten Quartal 2013. Obwohl der Preis unter dem Hoch des dritten Quartals blieb, wurde er gut unterstützt. Aufgrund des physischen Defizits über das gesamte Jahr hinweg, stieg der Goldpreis in verschiedenen Währungen und erreichte in Euro, Indische Rupie und Türkische Lira den höchsten Stand in der Geschichte.

Im gesamten Jahr 2019 gab es ein physisches Defizit am Goldmarkt, was den Preisanstieg verursachte

Im gesamten Jahr 2019 gab es ein physisches Defizit am Goldmarkt, was den Preisanstieg verursachte