QE – Kriegstrommeln – Analyse zu Silber

Am Montagmorgen stiegen die Preise für Gold um 24 $ und für Silber um 55 US-Cent an, nachdem am Wochenende ein Angriff auf saudische Ölanlagen die Angst vor einem Konflikt der USA mit dem Iran neu entfachten. US-Präsident Trump twitterte, dass man glaube zu wissen, wer der Täter sei. Die USA seien „geladen und entsichert“ und man warte nur noch auf die Bestätigung des saudischen Königreichs und deren Bedingungen für ein weiteres [militärisches] Vorgehen. Obwohl Huthi-Rebellen sich zu dem Angriff bekannten, verurteilt die US-Regierung den Iran dafür.

Der Rohölpreis eröffnete heute Nacht bei 62,8 $ mit einer riesigen Kurslücke von 14% (+8 $) über dem letzten Schlusskurs vom Freitag. Händler, die über das Wochenende eine Position auf einen fallenden Ölpreis hatten, erfuhren herbe Verluste. Saudi-Arabien soll durch den Luftangriff die Hälfte der täglichen Ölproduktion, etwa 5,7 Millionen Barrel am Tag, verloren haben. Die USA, die ihr Öl aus der Fracking-Industrie gerne exportieren, erklärten sich sofort bereit notfalls ihre Rohölreserven in Höhe von 630 Millionen Barrel teilweise freizugeben, sollte es zu Engpässen kommen. Trump twitterte, dass man „jede Menge Öl habe“.

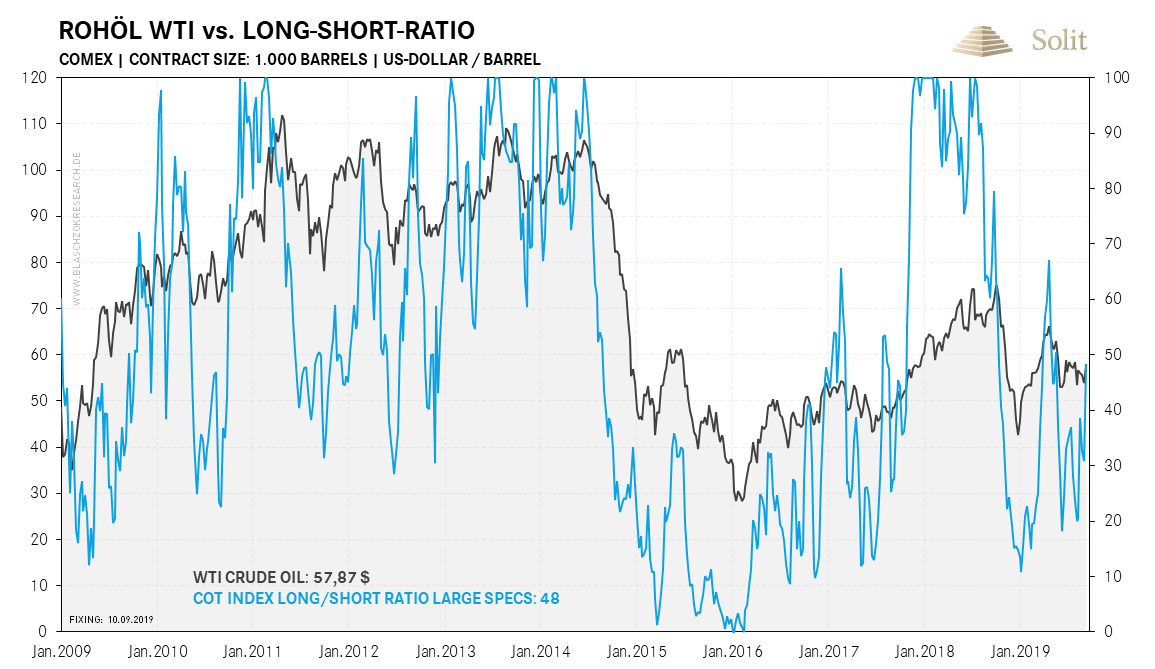

Analysten von JP Morgan schätzen, dass diese Reduktion des Angebots den Rohölpreis in den kommenden Monaten auf 80 $ bis 90 $ je Fass ansteigen lassen könnten. Dies ist durchaus möglich, wenn sich ein Defizit am physischen Markt einstellt, da die Spekulanten am Terminmarkt aktuell mehrheitlich auf fallende Preise gewettet haben. Trifft ein physischer Engpass auf ein bis dato bärisches Sentiment, dann sind auf Sicht von zwei bis drei Monaten deutliche Preisanstiege sehr wahrscheinlich.

Die Spekulanten glaubten bis dato noch mehrheitlich, dass der Rohölpreis weiter fallen könnte

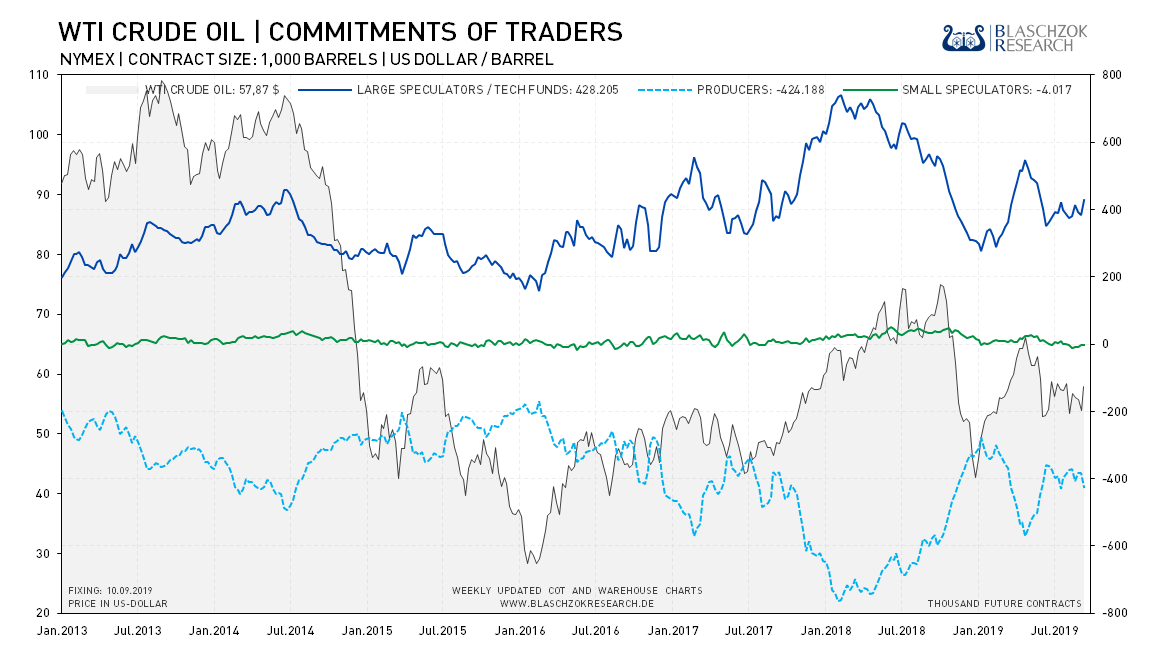

Die Spekulanten glaubten bis dato noch mehrheitlich, dass der Rohölpreis weiter fallen könnte  Auch die CoT-Daten zeigen, dass das Sentiment bisher bärisch war und nun ein Stimmungswechsel bevorstehen könnte

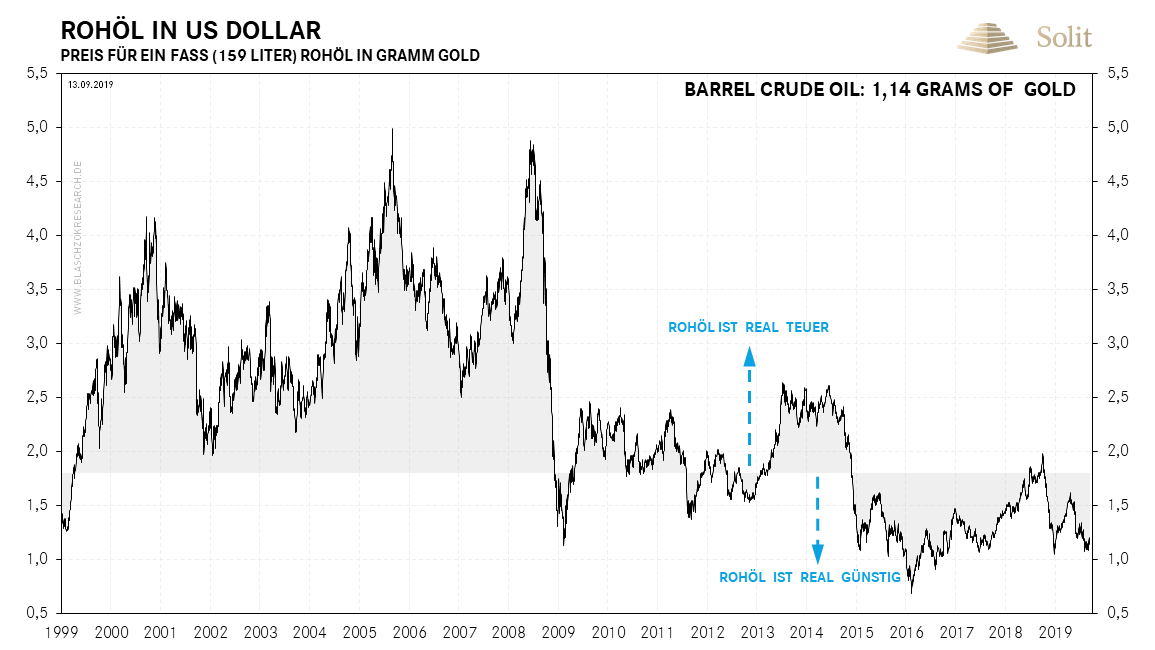

Auch die CoT-Daten zeigen, dass das Sentiment bisher bärisch war und nun ein Stimmungswechsel bevorstehen könnte Der Rohölpreis ist aktuell mit 1,14 Gramm Gold je Fass historisch günstig, was für einen mittel- bis langfristigen Anstieg des Rohölpreises spricht. Die OPEC war in der Vergangenheit nicht gewillt für weniger als dieses Level zu verkaufen, weshalb zu solch günstigen Preisen immer Produktionskürzungen beschlossen wurden. Auch ein möglicher Konflikt mit dem Iran war und bleibt ein Damoklesschwert, das weiterhin über dem günstigen Rohölpreis schweben wird. Bereits in den siebziger Jahren wurde der inflationsbedingt gestiegene Rohölpreis von der Politik als Sündenbock missbraucht, um die die starken Anstiege der Konsumentenpreise zu erklären.

Der Rohölpreis ist mit 1,14 Gramm Gold je Fass historisch günstig

Der Rohölpreis ist mit 1,14 Gramm Gold je Fass historisch günstig In den ständig an Wert verlierenden Fiat-Papierwährungen gemessen, lässt sich langfristig nicht messen, ob Güter und Dienstleistungen günstiger oder teurer wurden. Das fehlende Verständnis der Allgemeinheit für die Ursache von Inflation und Preissteigerung führt weitläufig zu dem irrigen Glauben, Preise würden aufgrund gieriger Unternehmer steigen. Misst man Güter- und Dienstleistungspreise jedoch in einer wertstabilen Währung wie Gold, dann zeigt sich, dass die Preise in einer freien Marktwirtschaft ständig und unaufhörlich mit dem Produktivitätszuwachs fallen. Einzige und alleinige Ursache dauerhaft steigender Preise ist die Inflationspolitik des Staates über sein Geldmonopol. Aufgrund der lockeren Geldpolitik der Notenbanken wird die Inflation womöglich schon in Bälde auf die Konsumentenpreise durchschlagen, wodurch die Politik in Erklärungsnot kommen wird. Aufgrund der aktuellen realen Unterbewertung des Rohölpreises zum Gold wäre selbst eine Preisverdoppelung ein real relativ niedriges Niveau. Die Politik wird einen Anstieg des Rohölpreises auf über 100$ oder einem neuen Allzeithoch jedoch als Ursache der Preissteigerungen verkaufen und somit die Schuld von sich weisen.

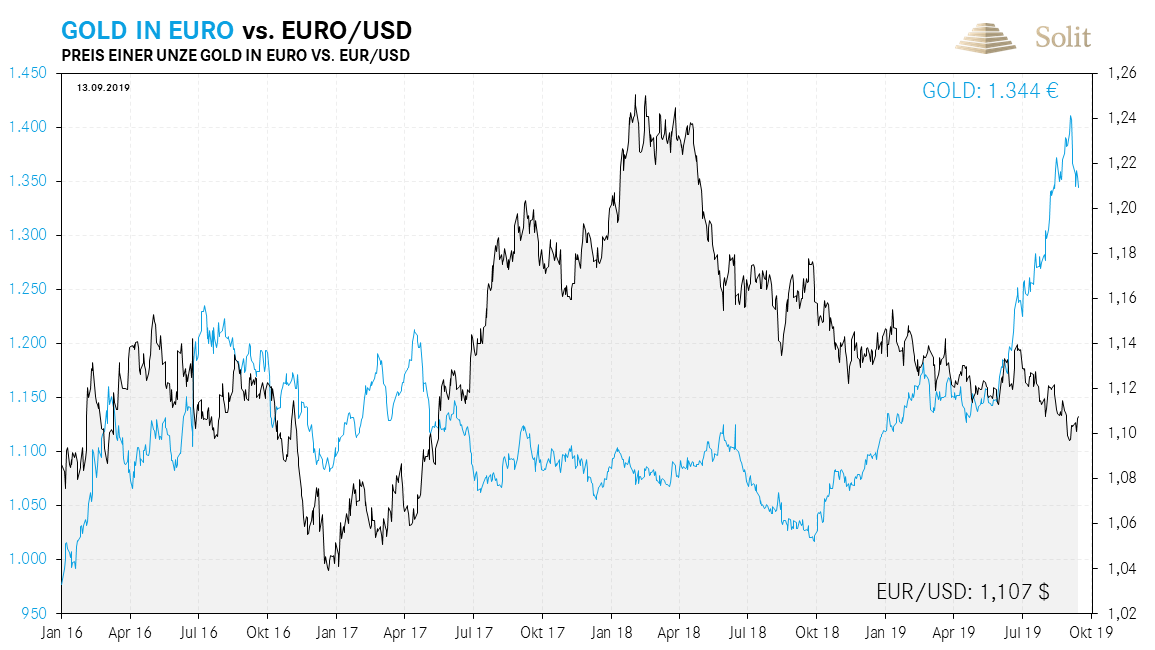

Wie in den letzten Monaten bereits prognostiziert, haben die staatlichen Rundfunkanstalten auch heute sofort propagiert, dass man sich auf ansteigende Preise an der Zapfsäule gefasst machen müsse, denn der Rohölpreis würde wegen dem Konflikt steigen. Darüber, dass der Euro in den letzten Monaten massiv abgewertet hat und die EZB wieder mit dem Drucken von Geld begonnen hat, hört man freilich nichts. Die Regierung und die staatliche Presse verfahren weiter nach dem Motto: „Man muss eine Lüge nur oft genug wiederholen und sie wird zur Wahrheit“. Ebenso wie der Goldpreis in Euro, der im letzten Jahr um bis zu 40% anstieg, so steigt auch der Rohölpreis letztlich immer nur aufgrund der Abwertung der staatlichen Währung. Schützen kann man sich dagegen nur durch eine Inflationsversicherung in Form von Gold und Silber, die langfristig die reale Inflation immer ausgleichen wird.

Europäische Zentralbank wirft die Druckerpressen wieder an

Wir hatten es in den letzten Wochen und Monaten bereits angekündigt, dass die EZB im Herbst ihre Käufe von Staats- und Unternehmensanleihen am offenen Markt gegen frisch gedrucktes Zentralbankgeld höchstwahrscheinlich wieder aufnehmen wird. Am Donnerstag lieferte die EZB schließlich und gab bekannt, dass man ab 1. November ein neues QE-Programm starten und monatlich 20 Mrd. € an Anleihen kaufen wird. Den Leitzins ließ man unverändert bei 0% und die Laufzeit der Langfristkredite wird von zwei auf drei Jahre verlängert. Scheinbar hatte nicht jeder mit einer Fortsetzung der Anleihekäufe gerechnet, denn der Goldpreis reagierte auf diese Meldung mit einem Kurssprung von 30 € auf 1.393 €, während der Euro zum US-Dollar auf 1,093 $ einbrach.

Während der Euro immer tiefer zum USD fällt, schießt der Goldpreis in Euro durch die Decke

Während der Euro immer tiefer zum USD fällt, schießt der Goldpreis in Euro durch die Decke Medial wurden besonders die Strafzinsen für Banken beklagt, denn der Einlagenzins wurde von -0,4 % auf -0,5 % verringert. Diesen Satz müssen Finanzinstitute zahlen, wenn sie bei der Zentralbank Geld parken. In den vergangenen Monaten war eine perfide Veränderung der öffentlichen Wahrnehmung zu beobachten. Vermehrt wurden die Banken als Opfer der Niedrigzinspolitik dargestellt, die unter dem Zinsdiktat der bösen Europäischen Zentralbank leiden würden, da sie bei Null- und Negativzinsen kein Geld mehr verdienen könnten.

Man kann hier nur richtigstellen, dass die Ursache der Niedrigzinsen und der lockeren Geldpolitik gerade in der Rettung der Banken zu finden ist. Durch die Bail Outs der Banken und den Käufen von Schrottanleihen aus deren Büchern hat man die Banken rekapitalisiert, indem man die faulen Kredite auf die Bevölkerung umwälzte. Die EZB und insbesondere die FED haben immer im vollsten Interesse der Geschäftsbanken agiert und diese waren die größten Profiteure der Niedrigzinsen und QE-Programme. Ohne das sofortige Eingreifen der EZB über die Sozialisierung des Zirkulationskredites zulasten des Steuerzahlers bzw. Sparers mittels Inflation, hätte es das Bankensystem bereits in 2008 durch eine Bankrottwelle hinweggefegt und mit ihm den ungedeckten Fiat-Euro. Die Banken bekamen durch die QE-Programme eine nochmalige Schonfrist von 10 Jahren, um zu konsolidieren, rekapitalisieren und modernisieren. Dass sich diese Banken jetzt als Opfer der lockeren Geldpolitik der EZB medial verkaufen, ist ein perfider Schachzug, um am Vorabend der nächsten großen Wirtschafts- und Bankenkrise den Kopf aus der Schlinge zu ziehen und den schwarzen Peter jemand anderen in die Schuhe zu schieben.

Konjunkturaufschwünge und somit auch konjunkturelle Abschwünge waren schon immer eine Folge der rücksichtslosen Kreditschöpfung des Bankensystems. Rezessionen sind eine Bereinigung von Fehlallokationen in der Wirtschaft, die erst durch künstlich niedrige Zinsen entstehen konnten, die wiederum durch die Kreditexpansion im Bankensystem erzeugt wurden. Dass einige Geschäftsbanken in den letzten zehn Jahren den Anschluss verpasst haben, ist für diese Institute definitiv ein Problem. Sie sind jedoch nicht die Opfer der Geldpolitik und die Rezession ist auch bei einer weiteren Rettung dieser Banken unausweichlich, da die Fehlallokationen längst die Wirtschaft zombiefiziert haben.

Den Zombiebanken hilft man künftig mit einem Staffelsystem und man kann sich sicher sein, dass die EZB keine Bankrottwelle unter den Banken zulassen wird, da man um jeden Preis einen deflationären Crash verhindern wird, was das frühe Gegenlenken der Notenbanken im Vorfeld einer Rezession beweist. Die EZB wird weiterhin die Banken retten und Liquidität zur Verfügung stellen, weshalb die Aktienmärkte nominal ihre hohen Niveaus verteidigen dürften, während sie inflationsbereinigt jedoch crashen werden. Die Stagflation ist längst der Elefant im Raum, den man noch ignoriert.

Für den Sparer bedeutet die Fortsetzung der Anleihenkäufe jedoch eine weitere kalte Enteignung der Ersparnisse und Altersvorsorgeansprüche über Inflation. Manch einer behauptet, die Zinsen würden ewig niedrig bleiben, doch das wird sich schon in wenigen Jahren drastisch ändern. Ein erstes Zeichen für eine große Zinswende in den kommenden Jahren war der letztwöchige Anstieg der Kernrate der US-Verbraucherpreise um 2,4% zum Vorjahr (Prognose lag bei +2,3%).

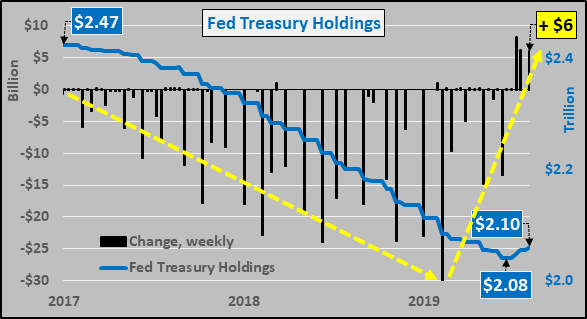

Die Anleihenmärkte reagierten darauf mit Kurseinbrüchen und die Zinsen für zehnjährige US-Staatsanleihen schossen wieder nach oben. Die Märkte beginnen langsam zu verstehen, dass sich all das gedruckte Geld früher oder später in den Konsumentenpreisen manifestieren wird und sie verlangen einen Inflationsausgleich als Mindestrendite für das Halten von Anleihen. Der Einbruch am Anleihenmarkt könnte daher ein erster Hinweis für eine Trendwende sein, die letztlich in zweistelligen Markt- und Leitzinsen enden wird, während die Wirtschaft unter den hohen Zinsen in einer Stagflation einen nie gekannten Niedergang erleben wird. Dies könnte auch die Erklärung für das scheinbar geheime Eingreifen der US-Notenbank am Anleihemarkt sein, wobei sie in den letzten vier Wochen primär Staatsanleihen mit einer Laufzeit von 10 Jahren am offenen Markt kaufte. Versucht man hier das Blasen der großen Blasen am Anleihenmarkt zu verhindern?

Die FED verkauft hypothekenbesicherte Wertpapiere und stützt den Anleihenmarkt

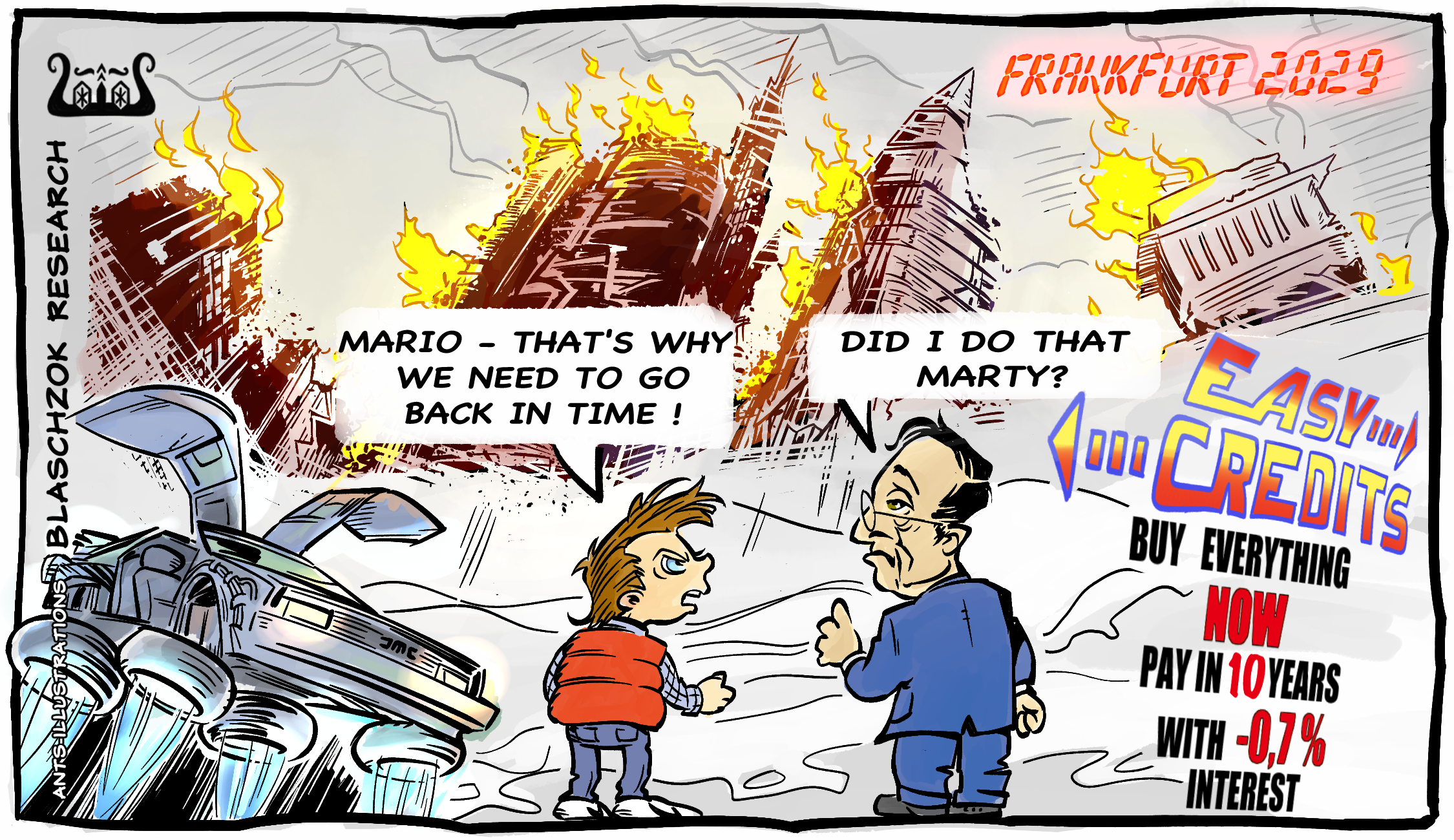

Die FED verkauft hypothekenbesicherte Wertpapiere und stützt den Anleihenmarkt Planwirtschaftliche Geldmengensteuerung mit einer künstlichen Herabsetzung der Zinsen unter ihr natürliches Niveau führt letztlich immer zu Rezessionen. In schweren Fällen können Währungen, Regierungen, Wirtschaft und Gesellschaft völlig zusammenbrechen, nur aufgrund des staatlichen Geldmonopols, wie wir in allen gescheiterten planwirtschaftlichen Staaten in der Vergangenheit immer sahen. Auch Draghis Geldpolitik wird zu einer gigantischen Wirtschafts- und Gesellschaftskrise führen in den kommenden zehn Jahren. Null- und Negativzinsen sind einmalige planwirtschaftliche Experimente, die das Potenzial haben Europas Wirtschaft und Gesellschaft zu zerstören und um Jahrzehnte zurückzuwerfen. Könnte EZB-Chef Mario Draghi in die Zukunft reisen, so wäre er vielleicht geschockt, welch zerstörerische Auswirkungen seine Geldpolitik haben wird.

Planwirtschaftliche Geldmengensteuerung mit einer künstlichen Herabsetzung der Zinsen unter ihr natürliches Niveau führt letztlich immer zu Rezessionen. In schweren Fällen können Währungen, Regierungen, Wirtschaft und Gesellschaft völlig zusammenbrechen, nur aufgrund des staatlichen Geldmonopols, wie wir in allen gescheiterten planwirtschaftlichen Staaten in der Vergangenheit immer sahen. Auch Draghis Geldpolitik wird zu einer gigantischen Wirtschafts- und Gesellschaftskrise führen in den kommenden zehn Jahren. Null- und Negativzinsen sind einmalige planwirtschaftliche Experimente, die das Potenzial haben Europas Wirtschaft und Gesellschaft zu zerstören und um Jahrzehnte zurückzuwerfen. Könnte EZB-Chef Mario Draghi in die Zukunft reisen, so wäre er vielleicht geschockt, welch zerstörerische Auswirkungen seine Geldpolitik haben wird.

EZB-Chef Draghi sieht wohin seine Negativzinspolitik in der Zukunft führen wird

EZB-Chef Draghi sieht wohin seine Negativzinspolitik in der Zukunft führen wird US-Präsident Trump kritisierte die Entscheidung der EZB, da die Abwertung des Euros den Dollar relativ stärkt und eine Reindustrialisierung der USA erschwert. So twitterte Trump, dass die EZB erfolgreich den Euro gegenüber dem "sehr starken Dollar" abgewertet habe. Zugleich warf er der US-Notenbank Fed Untätigkeit vor. Für die US-Regierung sind die negativen Zinsen in der Euro-Zone ein Grund zur Sorge, da sie eine "gute Konjunktur" der USA erschweren und somit eine Wiederwahl Trumps Ende 2020 gefährden würden.

Am kommenden Mittwoch wird die US-Notenbank FED womöglich nachziehen und eine weitere Zinssenkung um 25 Basispunkte verkünden. Aktuell erwarten nur 80% der Marktteilnehmer diesen Zinsschritt, während der Rest sie unverändert bei 2,25% sieht. Liefert die US-Notenbank, dann ist ein erneuter Anstieg des Goldpreises am kommenden Mittwoch möglich. Auch Silber dürfte dann unter neuen ETF-Käufen wieder glänzen. Sollte die FED ihren Leitzins hingegen unverändert belassen, so könnte sich die Korrektur des Gold- und Silberpreises der letzten Woche wieder fortsetzen. Bis zur Verkündung des Zinsentscheids am Mittwochabend um 20 Uhr dürften die Marktteilnehmer am Goldmarkt die Füße still halten und es ist mit keinen großen Ausschlägen zu rechnen, sofern nicht weitere exogene Faktoren aus dem mittleren Osten oder im Handelsstreit mit China aus dem Nichts auftauchen.

Im großen Bild scheint es schon fast irrelevant, ob die US-Notenbank am Mittwochabend die Zinsen senken wird oder letztlich doch erst im Oktober oder Dezember. Die EZB geht voran und druckt Geld, um die sich manifestierende Rezession abzumildern, bzw. den Bereinigungsprozess zu verzögern. Der Euro wird auf das neue Drucken von Geld aus dem Nichts zwangsläufig mit einem Kaufkraftverlust reagieren und der Goldpreis in Euro weiter ansteigen. Sollte die FED am Mittwoch nicht liefern, so wäre eine kurzweilige Korrektur des Goldpreises möglich. Dieser Rücksetzer stellt dann ein dankenswertes Kaufniveau dar, um günstig nachzukaufen, da sich bei dieser lockeren Geldpolitik der neue Bullenmarkt langfristig zwangsläufig weiter fortsetzen wird.

Der Aufwärtstrend für Gold in Euro ist seit Anfang 2014 wieder intakt und wird sich weiter fortsetzen

Der Aufwärtstrend für Gold in Euro ist seit Anfang 2014 wieder intakt und wird sich weiter fortsetzen Technische Analyse zu Silber

Bisher keine Bereinigung am Terminmarkt

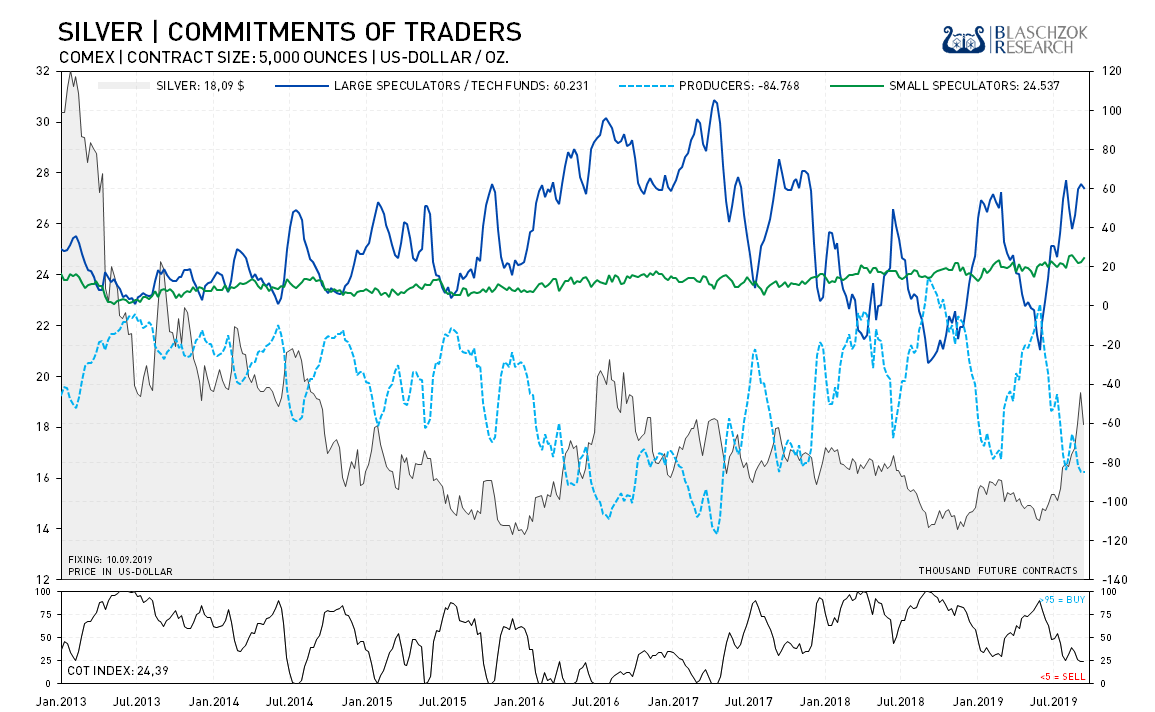

Positionierung der spekulativen Anleger (Commitments of Traders)

Die Netto-Shortposition der Big 4 erhöhte sich von 49 auf 55 Tage der Weltproduktion und die der Big 8 erhöhte sich von 77 auf 89 Tage. Der Preis fiel um 1,28$ und die Positionierung blieb unverändert sowie auch der CoT-Index bei 24 Punkten. Auf die Stärke folgt die Schwäche, wovor ich die letzten Wochen gewarnt hatte. Die ETF-Käufe haben aufgehört und alles was bleibt, ist ein physisches Überangebot und ein paar große Händler, die scheinbar gegengehalten haben. Die Bereinigung der Spekulanten am Terminmarkt hatte zum Stichtag des 10. September jedoch noch nicht einmal begonnen.

Die potenzielle Manipulation relativiert die Schwäche jedoch etwas. Im Augenblick scheint selbst ein Rücksetzer auf den gebrochenen Abwärtstrend möglich, solange die politische Lage ruhig bleibt und der Aktienmarkt weiter haussiert.

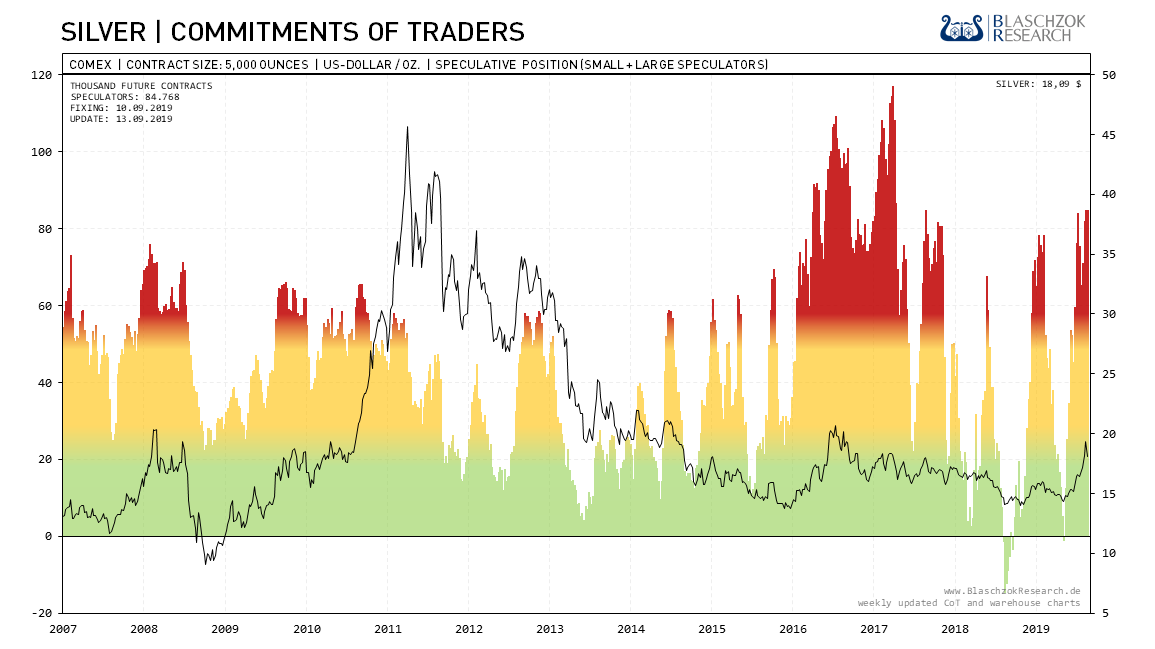

Die Marktteilnehmer sind sehr bullisch aktuell, nach einem historisch starken Preisanstieg

Die Marktteilnehmer sind sehr bullisch aktuell, nach einem historisch starken Preisanstieg  Die einfache Darstellung zeigt, dass sich die Position der Spekulanten im roten Bereich befindet

Die einfache Darstellung zeigt, dass sich die Position der Spekulanten im roten Bereich befindet Weitere CoT-Charts zu insgesamt 37 Futures finden Sie wöchentlich aktualisiert auf http://www.blaschzokresearch.de/research/cot-daten/

Silber: Stärkster Anstieg seit 2011

Der Preisanstieg im Silber der letzten Wochen und Monate war der stärkste Anstieg ohne Zwischenkorrektur seit dem Jahr 2011. Insbesondere die starke Investmentnachfrage in ETFs hatte den Preis zuletzt getrieben. Die Position der Spekulanten hatte zuletzt zwar ein Extremniveau erreicht, doch sahen wir in 2016 schon ein bullischeres Sentiment. Der starke Anstieg ohne Korrektur dürfte viele Spekulanten, die auf eine Korrektur gewartet haben, von weiteren Käufen abgehalten haben. Ein ähnliches Verhalten der Spekulanten sehen wir seit langer Zeit beispielsweise am Palladiummarkt, der primär durch physische Nachfrage und weniger durch Spekulation getrieben wird.

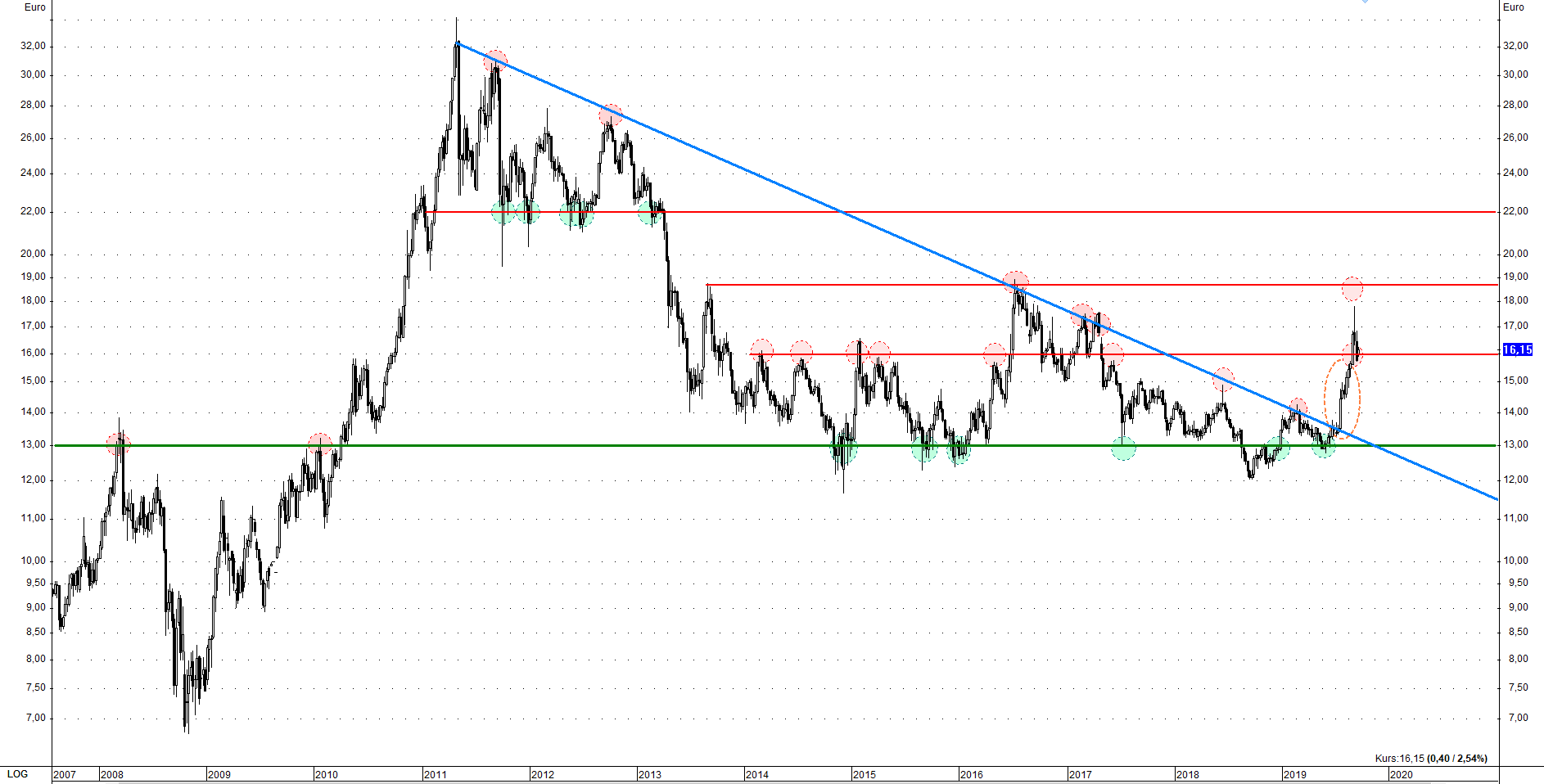

Charttechnisch ist der Bruch des langfristigen Abwärtstrends ein extrem positives Kaufsignal. Mehrere Widerstände konnten ohne Gegenwehr durchbrochen werden. Die Wahrscheinlichkeit, dass der Silberpreis noch einmal unter 14 $ fällt, ist nach diesem Kaufsignal äußerst gering und geht aktuell gegen Null. Einen Rücksetzer auf das vorherige Ausbruchsniveau ist unter Umständen und angesichts der immer noch extremen Positionierung am Terminmarkt hingegen durchaus denkbar.

Ein Katalysator dürfte der Zinsentscheid der US-Notenbank am Mittwochabend sein. Werden die Zinsen gesenkt, so dürfte es weitere Käufe in teilweise physisch besicherte ETFs geben, die für eine weitere vorübergehende relative Stärke sorgen sollten. Der Preis könnte dann auf hohem Niveau noch einige Zeit konsolidieren. Liefert die FED am Mittwoch jedoch nicht und bleiben die Zinsen unverändert, dann droht eine weitere Korrektur des Silberpreises auf 16$. Zwischen dieser Unterstützung und dem ehemaligen Abwärtstrend sehen wir dann eine gute Nachkaufgelegenheit mit einem guten Chance/Risiko-Verhältnis.

Der Silberpreis konnte in der Spitze bis auf 19,60$ ansteigen

Der Silberpreis konnte in der Spitze bis auf 19,60$ ansteigen Silber in Euro: Sehr bullisch für Investoren im Euroraum

In Euro konnte der Silberpreis sogar einen mehrjährigen langfristigen Abwärtstrend überwinden. Wir hatten im Vorfeld auf diesen Abwärtstrend aufmerksam gemacht und ein langfristiges Kaufsignal in Aussicht gestellt. Entsprechend stark konnte Silber ansteigen. Aufgrund des neuen QE-Programms der EZB ist mit einem weiteren Anstieg des Silberpreises in Euro in den kommenden Monaten und Jahren zu rechnen. Wir halten es für möglich, dass Silber in Euro zum Ende des nächsten Jahres gar wieder in den Bereich um die 30 € je Feinunze vorstoßen könnte. Nach dem Bruch des Abwärtstrends ist die charttechnische Situation sehr bullisch und ein neuer Bullenmarkt dürfte sich langsam ausbilden.

Die Unterstützung bei 12,50€ hat sechs Jahre gehalten und es ist äußerst unwahrscheinlich, fas undenkbar, dass dieser günstige Preis, angesichts eines neuen QE-Programms, jetzt noch einmal erreicht werden kann. Dennoch sollte man sich bewusst sein, dass Silber in der Regel schnell und stark ansteigt, doch ebenso zuverlässig seine Anstiege zu großen Teilen korrigiert, bevor der nächste Impuls den Preis auf ein neues Hoch treiben kann. Den nächsten Rücksetzer sollte man daher als letzte Kaufchance sehen, um bei dem nächsten Kaufimpuls mit wieder stark und schnell steigenden Preisen dabei zu sein! Dennoch wird Silber noch einige Jahre sehr volatil bleiben.

Silber in Euro hat den langfristigen Aufwärtstrend gebrochen und dürfte weiter ansteigen in den nächsten Jahren

Silber in Euro hat den langfristigen Aufwärtstrend gebrochen und dürfte weiter ansteigen in den nächsten Jahren