QE4 – US-Notenbank pumpt 278 Mrd. $ in den Markt

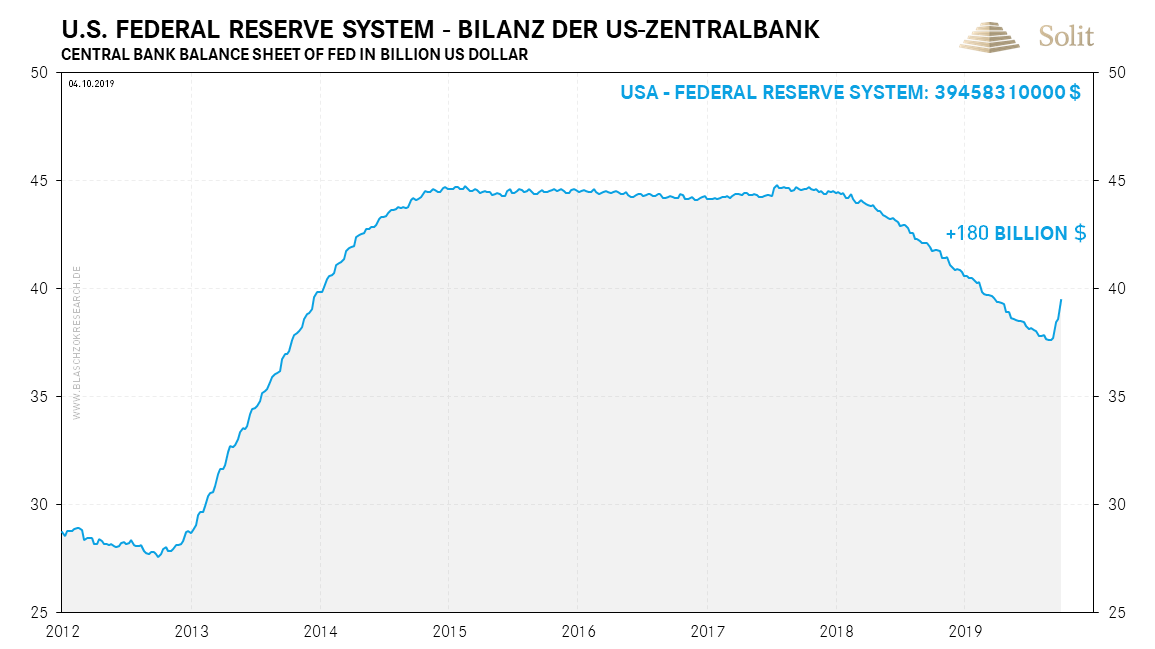

Seit dem Liquiditätsengpass am Interbankengeldmarkt vor einem Monat, der stark an die Situation nach dem Bankrott von Lehman Brothers in 2008 erinnerte, pumpt die US-Notenbank wieder jede Menge frisch gedrucktes Geld in das Fiat-Funny-Money Kreditgeldsystem. Allein im letzten Monat hat die FED 278 Mrd. US-Dollar in den Geldmarkt gepumpt und Anleihen aufgekauft, um einen Anstieg der Zinsen zu verhindern. Zuletzt war der Leitzins am Vorabend der letzten Zinssenkung sogar aus seiner Handelsspanne nach oben ausgebrochen, was zeigte, dass der Markt höhere Zinsen und damit genau das Gegenteil der Notenbank will. Die Bilanz der US-Notenbank hat sich dadurch nach den neuesten Daten um 180 Mrd. US-Dollar verlängert.

Was ein vermeintlich kurzer Eingriff in den Geldmarkt mittels Repo-Geschäften sein sollte, wird nun bis mindestens Ende Oktober fortgesetzt. Geplant hat die FED sieben Repo-Geschäfte in Höhe von jeweils mindestens 35 Mrd. bis 45 Mrd. Euro und einer geplanten Laufzeit von 14 Tagen. Dabei sei die FED flexibel und „könne die Parameter den Marktbedingungen jederzeit anpassen“, womit sie eine Verlängerung und Ausweitung der Käufe meint. Kurzfristige Ausbrüche am Interbankengeldmarkt sind grundsätzlich nichts Ungewöhnliches, doch dass die US-Notenbank hunderte Milliarden in die Hand nehmen muss, um einen Anstieg der kurzfristigen Zinsen zu verhindern, ist äußerst ungewöhnlich und war seit der Lehman-Pleite nicht mehr gesehen.

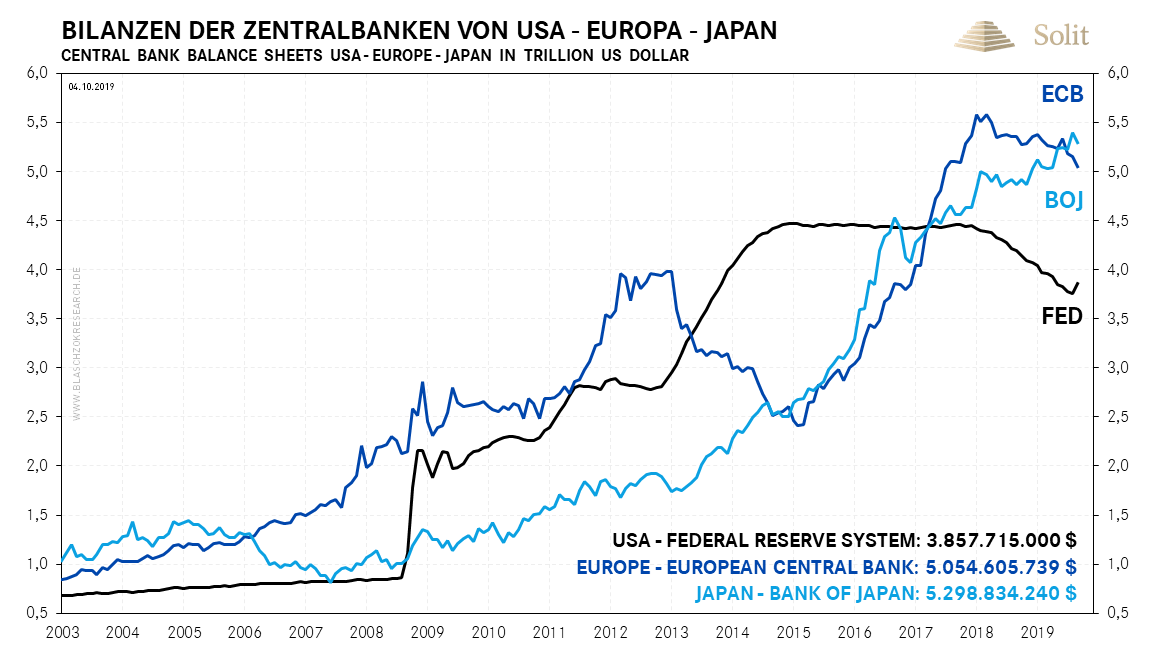

Es ist womöglich ein Symptom dafür, dass der Kreditmarkt gesättigt ist und erste Unternehmenspleiten zu Kreditausfällen führen, die das hochgehebelte Bankensystem an den Rand eines deflationären Crashes bringt. Die Mises’sche und Hayek’sche Konjunkturtheorie zeigt, dass dies klassische Symptome am Ende eines jeden kreditgeldgetriebenen Konjunkturaufschwungs sind. Die weltweite Rezession hat begonnen und auch das frühe QE der EZB ist ein Beispiel dafür, wie fragil und angespannt die Lage im staatlich privilegierten Kreditgeldsystem bereits ist.

Die FED hat bereits mit einem heimlichen QE-Programm begonnen, um die Zinsen bis zur nächsten Notenbanksitzung unten zu halten, mit einem monatlich ähnlichen Volumen, das dem ersten QE-Programm entspricht. Womöglich ist die Ausrufung eines neuen QE-Programms, das man womöglich anders nennen wird, nicht mehr weit entfernt.

Die US-Notenbank druckt wieder Geld, um einen Anstieg der Zinsen zu verhindern

Die US-Notenbank druckt wieder Geld, um einen Anstieg der Zinsen zu verhindern  Die großen Notenbanken sind wieder dabei ihre Bilanzen zu verlängern und so die Währungen abzuwerten

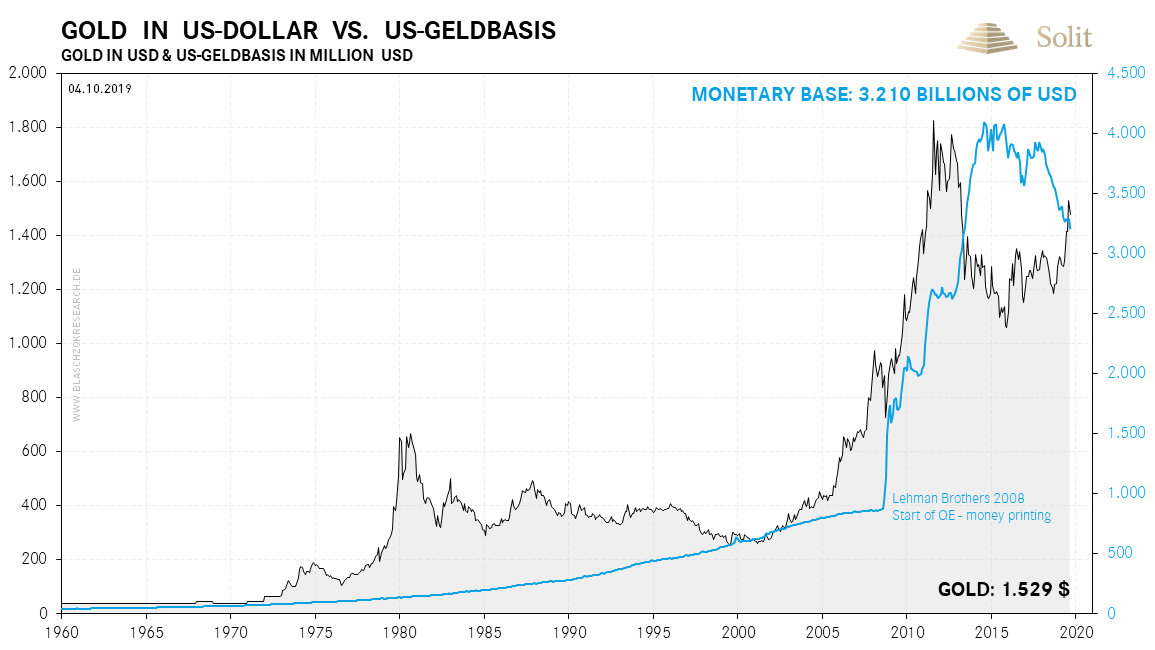

Die großen Notenbanken sind wieder dabei ihre Bilanzen zu verlängern und so die Währungen abzuwerten Bei einem neuen QE-Programm drucken die Notenbanken Zentralbankgeld aus dem Nichts, wodurch sich die Geldbasis letztlich drastisch erhöht, die wiederum eine starke positive Korrelation mit dem Goldpreis hat. Der Goldpreis stieg im Gleichlauf mit den QE-Programmen und der Ausweitung der Geldmenge bzw. der Entwertung des US-Dollars seit dem Jahr 2008 an. Erst das neu gedruckte Geld lässt einen gestiegenen Goldpreis auf einem höheren Preisniveau dauerhaft verweilen. Im deflationären Crash würde der Goldpreis hingegen langfristig unter die Räder kommen. Sollte die US-Notenbank tatsächlich dem Beispiel der Europäischen Zentralbank folgen und schon Ende Oktober oder im Dezember ein neues QE-Programm bekanntgeben, so wäre dies extrem bullisch für den Gold- und Silberpreis, die in Reaktion auf eine solche Meldung sofort ansteigen und durch die Decke gehen würden. Andererseits entsprechen die aktuellen Käufe bereits einem QE-Programm und wenn es aussieht, schwimmt und geht wie eine Ente, dann ist es das wahrscheinlich auch.

Der Goldpreis steigt immer mit der Ausweitung der Geldmenge, da dies die Kaufkraft je Papier-Einheit mindert

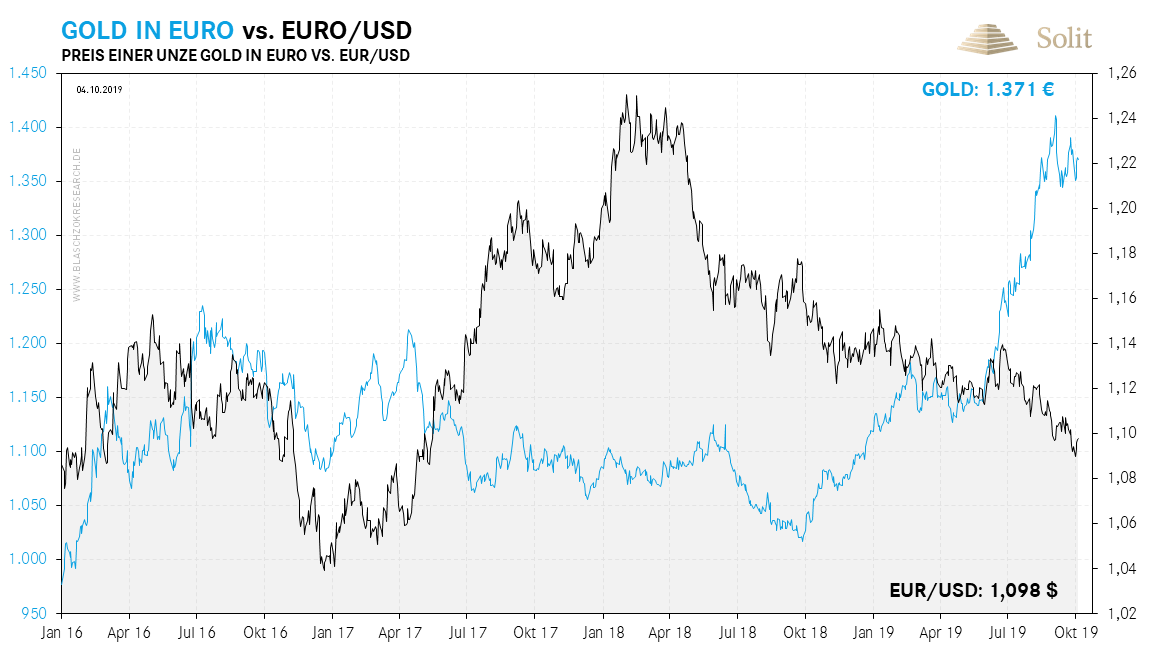

Der Goldpreis steigt immer mit der Ausweitung der Geldmenge, da dies die Kaufkraft je Papier-Einheit mindert Vergangene Woche fiel der Euro auf ein zweieinhalb-Jahrestief unterhalb von 1,09$ je Papiereinheit. Wir hatten aufgrund der strukturellen Schwäche der europäischen Wirtschaft, die durch das Euro-Korsett verursacht wird, immer an unserer Prognose festgehalten, dass die EZB nie einen Zinsanhebungszyklus wie die US-Notenbank beginnen wird. Entgegen der Marktmeinung behielten wir recht und unser Verkaufssignal für den Euro am langfristigen Abwärtstrend bei 1,25$ war goldrichtig. Seither fiel der Papier-Euro zum Baumwoll-Dollar auf unter 1,09$ und der Goldpreis in Euro stieg von 1.070€ auf 1.400€. Damit hat der Goldpreis die Abwertung des Euros ausgeglichen und jeder, der vorher Euros in Gold getauscht hatte, kann sich heute noch ebenso viel wie vor zwei Jahren dafür kaufen. Alle anderen, die ihre Ersparnisse in Euro hielten, erlitten einen dauerhaften schmerzhaften Vermögensverlust.

Da die Europäische Zentralbank ab dem 1. November bereits wieder mit einem neuen QE-Programm beginnen wird, scheint es durchaus möglich zu sein, dass der Euro bis auf 1,05$ und sogar auf die Parität zum Dollar fallen könnte. Während der gesamten Talfahrt des Euros zeigte sich am Terminmarkt relative Schwäche, da die Fundamentaldaten schlecht für den Euro waren. Mit dem neuen QE-Programm steht die Erkenntnis der letzten Bullen bevor, dass der Euro weiter abwerten wird und ein panikartiger Abverkauf des Euros auf die Parität könnte im nächsten Jahr zu einem finalen Ausverkauf des Euro führen. Der Goldpreis wird sich in diesem Umfeld weiterhin stark zeigen und dann im kommenden Jahr womöglich ein neues Allzeithoch erreichen.

EZB-Chef Mario Draghi und der EZB-Rat wird unterdessen von ehemaligen Notenbankern, wegen der Wiederaufnahme der Anleihekäufe angegriffen. Im Kern werfen sie der EZB die Überschreitung der Grenze zur Staatsfinanzierung über die Druckerpresse vor. Dass jetzt ehemalige Notenbanker plötzlich auf die Gefahren der Null- und Negativzinsen hinweisen und sogar eine Zombiefizierung der Wirtschaft klar benennen, stimmt bedenklich. Es macht den starken Eindruck, als wollten sich diese Mittäter von der eigenen Schuld am Vorabend einer neuen Weltwirtschaftskrise frei waschen, indem sie das Kind beim Namen nennen und so ihren Hals aus der Schlinge ziehen.

Der Euro war in der vergangenen Woche unter die Unterstützung bei 1,09$ gefallen

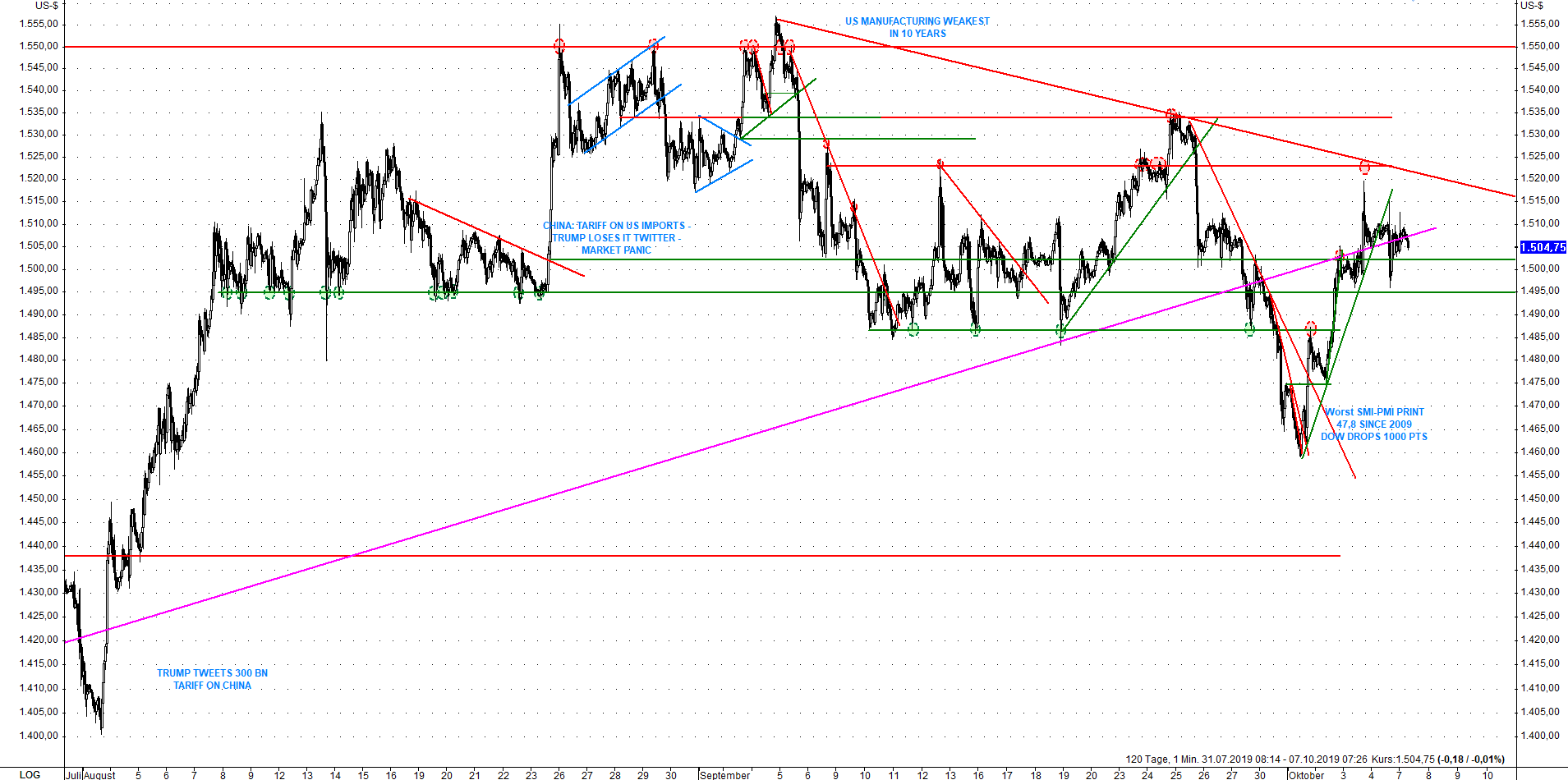

Der Euro war in der vergangenen Woche unter die Unterstützung bei 1,09$ gefallen Die Konjunktur schwächt sich in allen Bereichen ab und die Notenbanken haben noch vor dem Beginn einer offiziellen Rezession mit neuen Markteingriffen begonnen, was den Ernst der Lage zeigt. In der letzten Woche gab es sehr schlechte Wirtschaftsdaten für die USA, die zu einem Einbruch am Aktienmarkt führten, worauf der Goldpreis wieder bis auf 1.515$ ansteigen konnte.

Der ISM-Einkaufsmanagerindex für das Verarbeitende Gewerbe in den USA wurde mit 47,8 veröffentlicht, was weitaus schlechter als die Markterwartung war. Schon im Vormonat wurden 49,1 Punkte veröffentlicht, was unter 50 Punkten auf eine wirtschaftliche Kontraktion hindeutet. Der neuerliche Rückgang war der schlechteste Wert seit dem Ende der Finanzkrise im Juni 2009. Der Markit PMI lag mit 51,1 über den erwarteten 51 Punkten, was dann jedoch auch nicht mehr trösten konnte und die Aktienmärkte einbrachen. Die PMIs für Südkorea, Indonesien, Südafrika, Italien und England liegen bereits unter 50 und deuten auf eine wirtschaftliche Kontraktion an. Die Ängste vor einer Rezession in den USA stiegen und die Erwartungen einer Zinssenkung am 30. Oktober in den USA sind auf 80% nach oben geschossen.

Der Dow Jones verlor nach der Veröffentlichung des schlechten PMI 1.000 Punkte, was wirklich viel war. Erst Anfang des Monats konnten der Dow Jones sowie der S&P500 einen wichtigen Widerstand bei 26.400 (2.940 S&P500) nach oben rausnehmen, womit ein ähnliches Szenario der bärischen Auflösung einer ähnlich gearteten Korrekturformation, wie vor dem Crash des letzten Jahres, verhindert wurde.

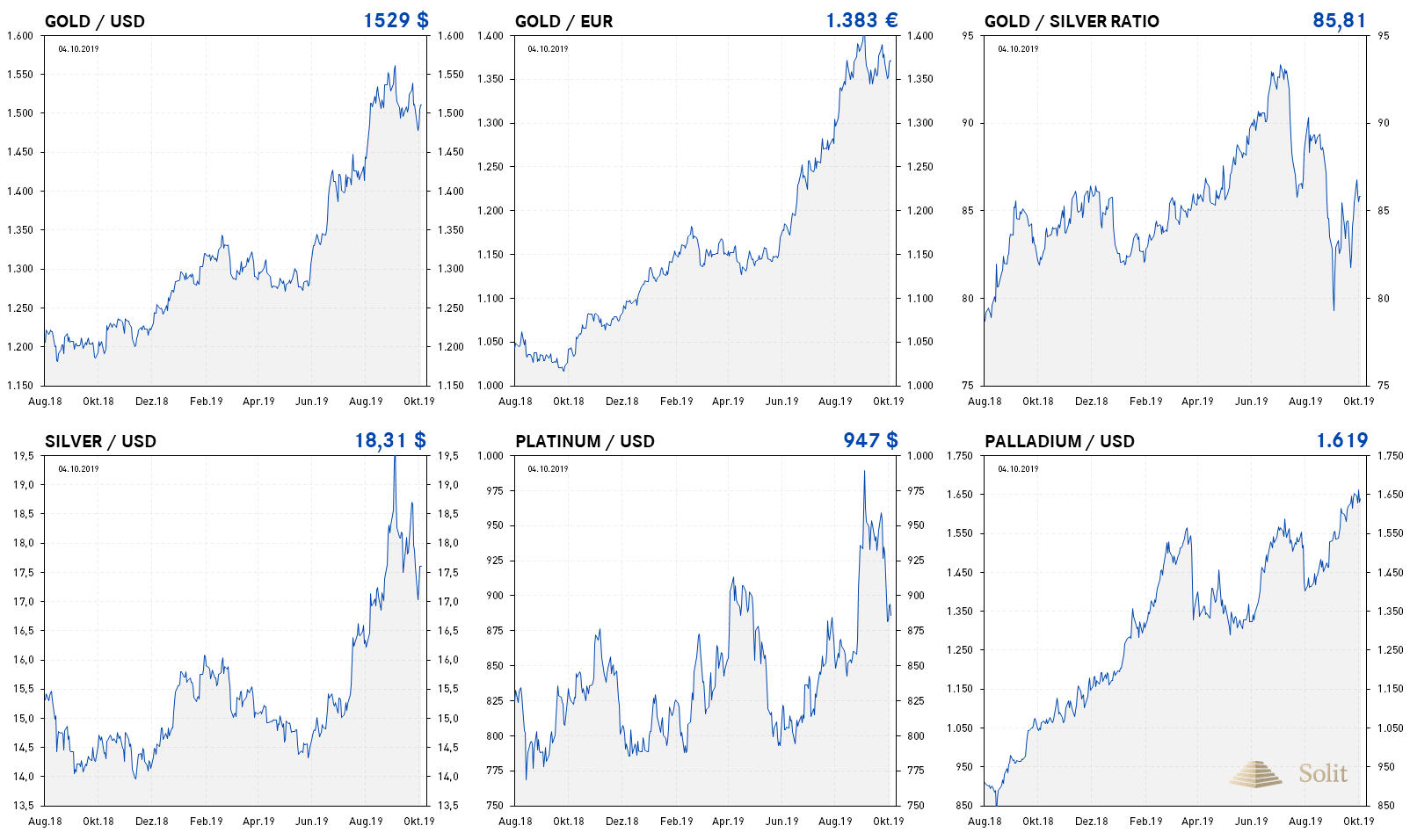

Insgesamt konnten Gold und Silber als monetäre Edelmetalle von der gestiegenen Hoffnung einer weiteren Zinssenkung profitieren und einige der Vorwochenverluste wettmachen. Platin reagierte als reines Industriemetall hingegen mit einem Preisrückgang auf die schlechten Wirtschaftsdaten und fiel auf 875$, womit unsere Prognose einer Mindestkorrektur des Platinpreises auf sein Ausbruchsniveau aus dem langfristigen Abwärtstrend eintraf. Das Defizit am Palladiummarkt hält weiterhin an, wenngleich auch Palladium in den nächsten Wochen im Gleichklang mit dem Rest der Edelmetalle kurzzeitig korrigieren dürfte. Insgesamt scheint die Korrektur am Edelmetallmarkt noch nicht abgeschlossen zu sein, wenn man die spekulative Übertreibung am Terminmarkt betrachtet. Gold und Palladium dürften sich am stärksten halten, während Platin und Silber aufgrund der fundamentalen Angebotssituation kurzzeitig noch einmal Schwäche zeigen und noch tiefere Tiefs ausloten könnten. Langfristig bleiben wir angesichts der aufziehenden Rezession und der beginnenden QE-Programme extrem bullisch für alle Edelmetalle, insbesondere für Gold und Silber. Wir raten allen, diese Korrektur für Käufe zu nutzen, bevor sich der Goldpreis in Euro in einigen Monaten auf den Weg zu einem neuen Allzeithoch macht.

Gold und Palladium halten sich stark, während Platin und Silber Federn lassen mussten

Gold und Palladium halten sich stark, während Platin und Silber Federn lassen mussten Technische Analyse: Gold hält sich noch immer auf hohem Preisniveau – Buy the dips!

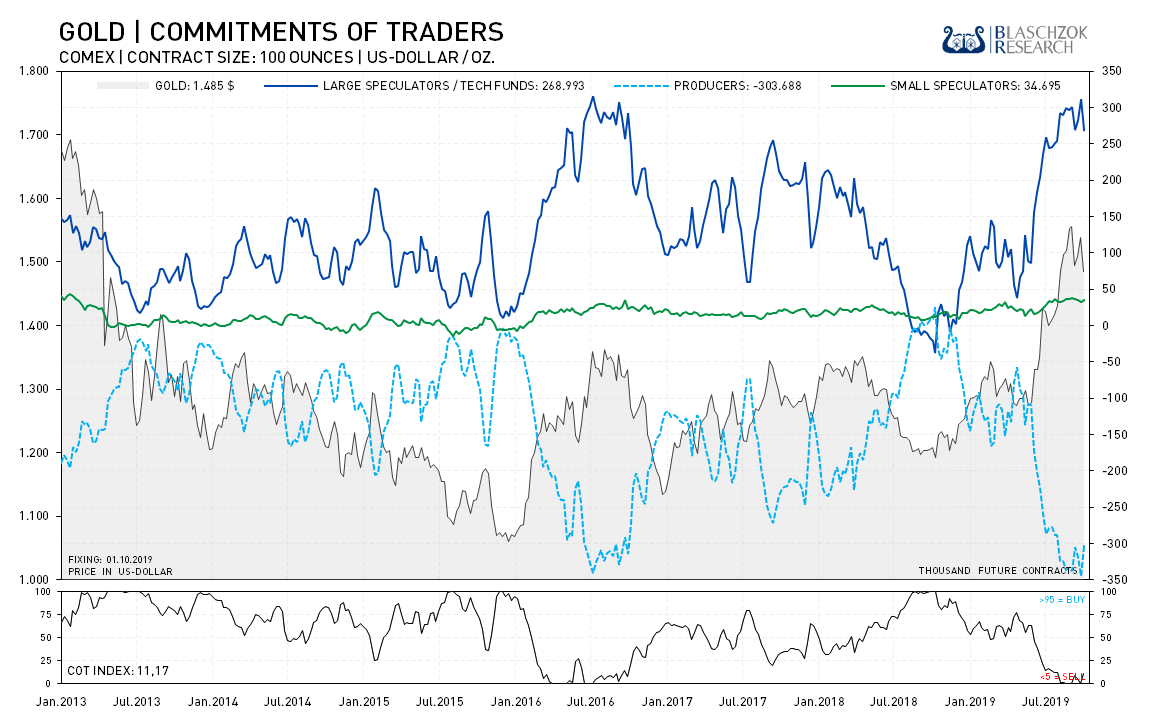

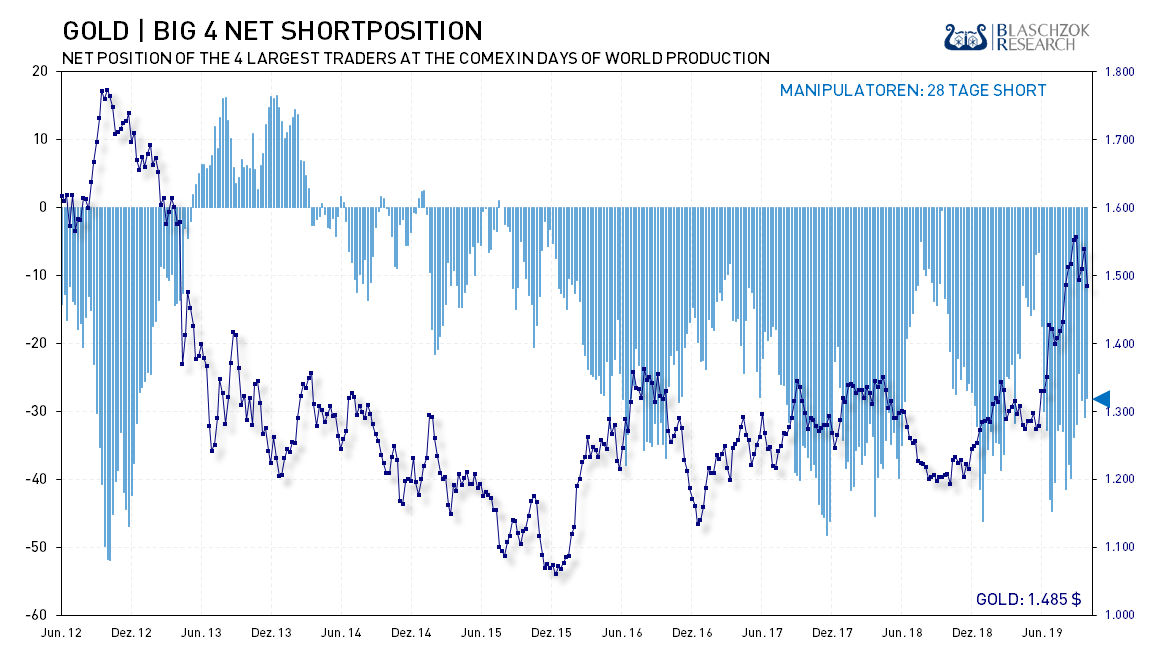

Terminmarkt: Gold zeigte leichte Schwäche während der Preiskorrektur der letzten Woche

Positionierung der spekulativen Anleger (Commitments of Traders)

Die Netto-Shortposition der Big 4 reduzierte sich von 31 auf 28 Tage der Weltproduktion und die der Big 8 reduzierte sich von 55 auf 46 Tage. Der Preis fiel in dem Long Drop zum Stichtag mit dem erneuten Anstieg des Preises nach den schlechten Wirtschaftsdaten um 54$ und die Spekulanten gingen dabei mit nur 41 Tsd. Kontrakten short, was eine enttäuschende Veränderung ist.

Ein Preiseinbruch um 54$ bei einer so niedrigen Reduktion der Position zeigt, wie bullisch das Sentiment noch ist und dass jeder Rücksetzer weiterhin gekauft wird. Mich würde es nicht wundern, wenn der CoT-Report der nächsten Woche schlechter als dieser hier ausfallen würde. Zum Vormonat zeigt sich relative Schwäche. Der CoT-Index ist mit 11 Punkten im Verkaufsbereich. Eine Manipulation gab es nicht - im Gegenteil - der Preis war so schwach, dass sich die Manipulatoren sogar eindecken konnten. Das Sentiment ist immer noch extrem bullisch und es gab bisher keine nennenswerte Bereinigung. Erfahrungsgemäß dauert eine Konsolidierung rund 2-3 Monate, bis das Tief gefunden wird.

Die Marktteilnehmer sind immer noch sehr bullisch – zur Vorwoche zeigt sich Schwäche am Goldmarkt

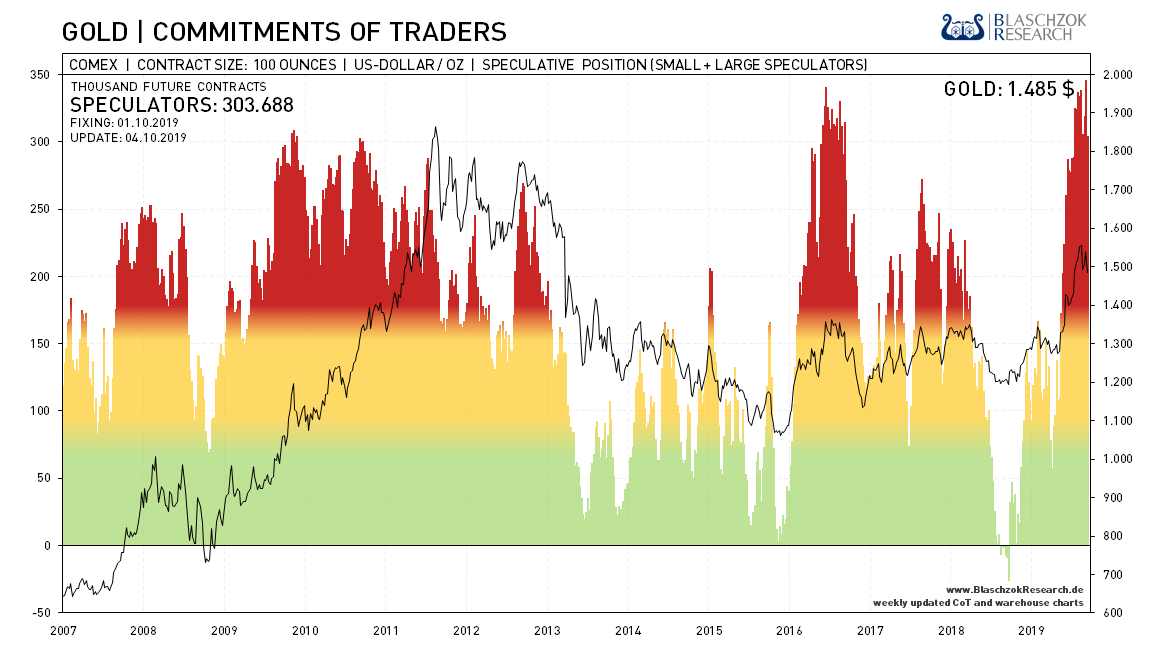

Die Marktteilnehmer sind immer noch sehr bullisch – zur Vorwoche zeigt sich Schwäche am Goldmarkt  Die einfache Darstellung zeigt, dass sich die Position der Spekulanten im roten Bereich befindet

Die einfache Darstellung zeigt, dass sich die Position der Spekulanten im roten Bereich befindet Weitere CoT-Charts zu insgesamt 37 Futures finden Sie wöchentlich aktualisiert auf http://www.blaschzokresearch.de/research/cot-daten/

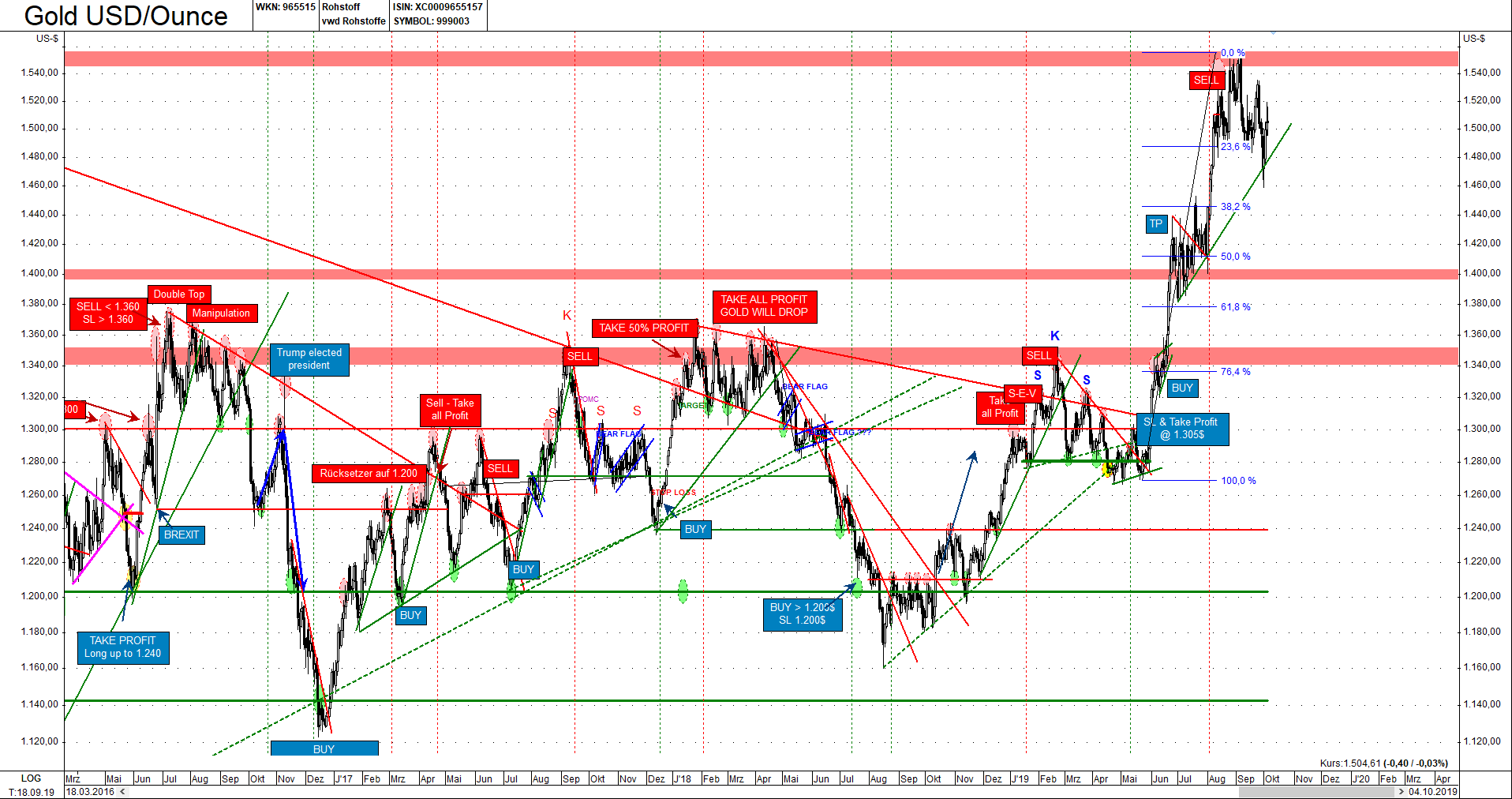

Gold: Widerstand bei 1.550$ hält – Gold korrigiert auf hohem Niveau

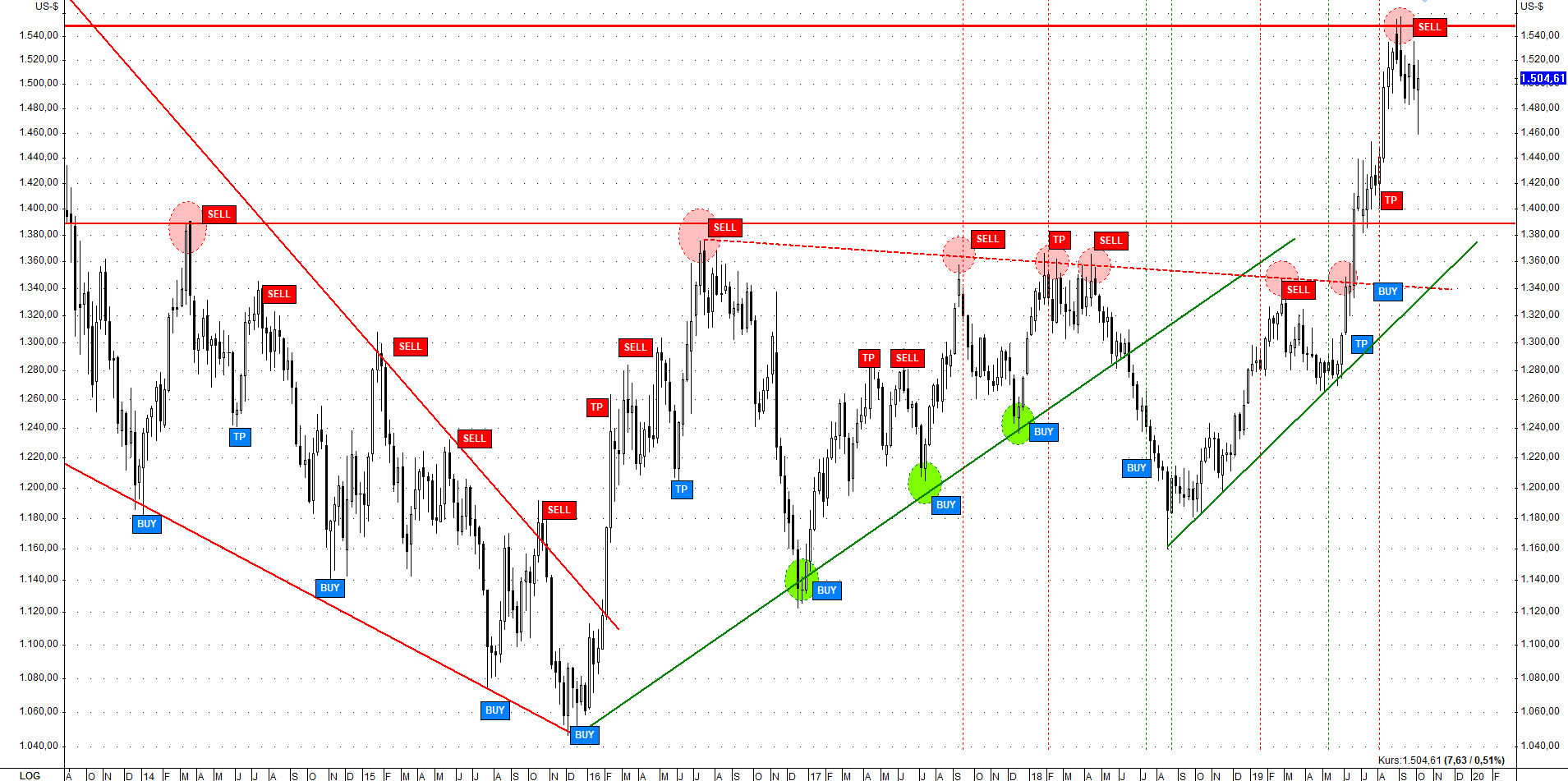

Anfang August schrieb ich bereits, dass der langfristige starke Widerstand bei 1.550$ halten wird und der Goldpreis nun seine Rallye beenden und im besten Fall trendlos seitwärts laufen würde für den Rest des Jahres. Unser bevorzugtes Szenario war jedoch eine Korrektur des Preisanstiegs auf mindestens 1.440$. Und so kam es auch, dass der Goldpreis nun seit zwei Monaten seitwärts tendiert und im Tief bereits auf 1.459$ korrigierte.

Am Terminmarkt ist noch keinerlei Bereinigung des extrem bullischen Sentiments unter den Investoren zu erkennen. Die große Masse hält an ihren Long-Positionen fest und glaubt, dass die Rallye weitergehen wird. Immer dann, wenn dies alle glauben, dann trifft in der Regel exakt das Gegenteil ein. Der Widerstand bei 1.550$ ist nicht nur stark, sondern auch ein Politikum, denn ein Anstieg darüber könnte Panik an den internationalen Devisenmärkten auslösen und weitere Spekulanten und Investoren in den Markt ziehen. Der ESF (Exchange Stabilization Funds) wurde dafür geschaffen und hat explizit den Auftrag, um am Devisen- und Goldmarkt in solchen Fällen zu intervenieren, wovon wir auch jetzt an dem Widerstand bei 1.550$ ausgehen.

Wie vorhergesagt hat der Widerstand bei 1.550$ vorerst gehalten und der Preis fiel zeitweise auf 1.459$

Wie vorhergesagt hat der Widerstand bei 1.550$ vorerst gehalten und der Preis fiel zeitweise auf 1.459$

Die Positionierung der großen Händler zeigt, dass man in den Preisanstieg hinein stark ausbremste, sich nun aber bereits Schwäche zeigt und man in der Lage war nackte Leerverkaufspositionen wieder zu schließen. Insgesamt ist die unter Manipulationsverdacht stehende Positionierung der großen Händler mit 28 Tagen der Weltproduktion immer noch sehr hoch

Die mutmaßlich manipulative Position konnte zuletzt im Umfeld fundamentaler Schwäche zurückgeführt werden

Die mutmaßlich manipulative Position konnte zuletzt im Umfeld fundamentaler Schwäche zurückgeführt werden Der Tageschart zeigt den historisch starken Anstieg des Goldpreises im letzten Jahr. Hier sieht man, dass das konservative 50%-Korrekturniveau der zweiten Welle bei 1.400$ liegt. In der Gesamtbetrachtung mit den Terminmarktdaten, ist dies ein realistisches Korrekturniveau für die nächsten Monate, bevor der Preis dann unter neuen physischen Käufen mit relativer Stärke auf neue Allzeithochs ansteigen kann.

Der Tageschart zeigt, dass das 50%-Retracement bei 1.400$ liegen würde

Der Tageschart zeigt, dass das 50%-Retracement bei 1.400$ liegen würde Der Intraday-Chart zeigt, dass es zu einem deutlichen ersten Abverkauf kam, nachdem der Goldpreis unter die Unterstützung bei 1.485$ gefallen war. Zum Ende der letzten Woche hatten schlechte Wirtschaftsdaten den Goldpreis jedoch wieder über diese gebrochene Unterstützung gehievt. Leider enthüllte der Terminmarktreport eine relative Schwäche in der Korrektur, was ein Indiz dafür ist, dass es auf Sicht der nächsten Wochen zu keinem bullischen Ausbruchsversuch über 1.550$ kommen dürfte und vielmehr ein erneuter Test der Unterstützungen bei 1.440$ und 1.400$ möglich zu sein scheint. Es hat sich ein kurzfristiger Abwärtstrend geformt, der intakt bleiben dürfte.

Einzig exogene Faktoren, wie beispielsweise schlechte Wirtschaftsdaten oder Hiobsbotschaften zum Handelskrieg, die den Aktienmarkt gleichzeitig einbrechen lassen, haben das Potenzial Gold schon jetzt, noch vor einer Zwischenkorrektur, bereits wieder nach oben auf neue Hochs zu treiben. Eine erneute Zinssenkung Ende Oktober könnte dem Goldpreis helfen, die Korrektur auf hohem Niveau über die Zeitachse zu vollziehen.

Langfristig sind wir extrem bullisch für Gold und erwarten eine Vervielfachung des Preises auf Sicht der nächsten Jahre als Antwort auf die kommende Rezession, auf die die Notenbanker mit dem Drucken von Papiergeld reagieren werden. Mit etwas Glück kann man Gold kurzzeitig noch einmal bei 1.400$ einsammeln, was uns aktuell wie ein attraktives Kaufniveau erscheint.

In der Vorwoche fiel die wichtige Unterstützung bei 1.485$ und es kam zu einem Long Drop auf 1.459$

In der Vorwoche fiel die wichtige Unterstützung bei 1.485$ und es kam zu einem Long Drop auf 1.459$ Gold in Euro: Preis hält sich stark auf hohem Niveau

In Euro zeigt sich der Goldpreis viel stärker, da der schwache Euro nun mittlerweile auf 1.09$ gefallen war. Ich hatte den Euro als Verkaufsempfehlung bei 1,25$ ausgerufen und einen Einbruch des Wechselkurses auf mindestens 1,05$ vorhergesagt, wobei wir uns auch die Parität zum Dollar gut vorstellen konnten.

Deshalb glaubten wir auch, dass der Goldpreis seinen langfristigen Aufwärtstrend in Euro fortsetzen wird, wobei wir für 2020 einen Anstieg auf das Allzeithoch erwartet hatten. Diese Prognose wurde bekanntlich schneller bereits vor zwei Monaten erfüllt.

Der Goldpreis in Euro befindet sich aktuell an einem Kreuzwiderstand bei 1.400€, der bisher gehalten hat. Nach dem historisch starken Anstieg von 40% binnen zwölf Monaten erwarten wir nun trotzdem auch in Euro zumindest eine begrenzte Korrektur des Anstiegs. Sollte sich der Goldpreis in den kommenden 4-6 Monaten auf hohem Niveau halten können, wäre dies extrem bullisch und ein Indiz dafür, dass der Goldpreis nach einer Pause weiter auf neue Allzeithochs schnell ansteigen dürfte. Der Bullenmarkt für Gold in Euro ist seit Anfang 2014 intakt und es gilt daher Rücksetzer und Korrekturen als Kaufchance zu sehen. (Buy the dips!) In einigen Wochen/Monaten dürfte der Goldpreis sein zyklisches Tief erreichen und dann sollte jeder diese Chance nutzen, um Gold noch einmal etwas günstiger zu kaufen, bevor der Euro weiter abwertet und der Goldpreis immer weiter ansteigt.

Da der Euro sehr schwach ist, kann sich der Goldpreis in Euro aktuell noch immer auf hohem Niveau halten

Da der Euro sehr schwach ist, kann sich der Goldpreis in Euro aktuell noch immer auf hohem Niveau halten