Silber crasht 12 Prozent – Fed vs. EZB – Analyse zu Platin

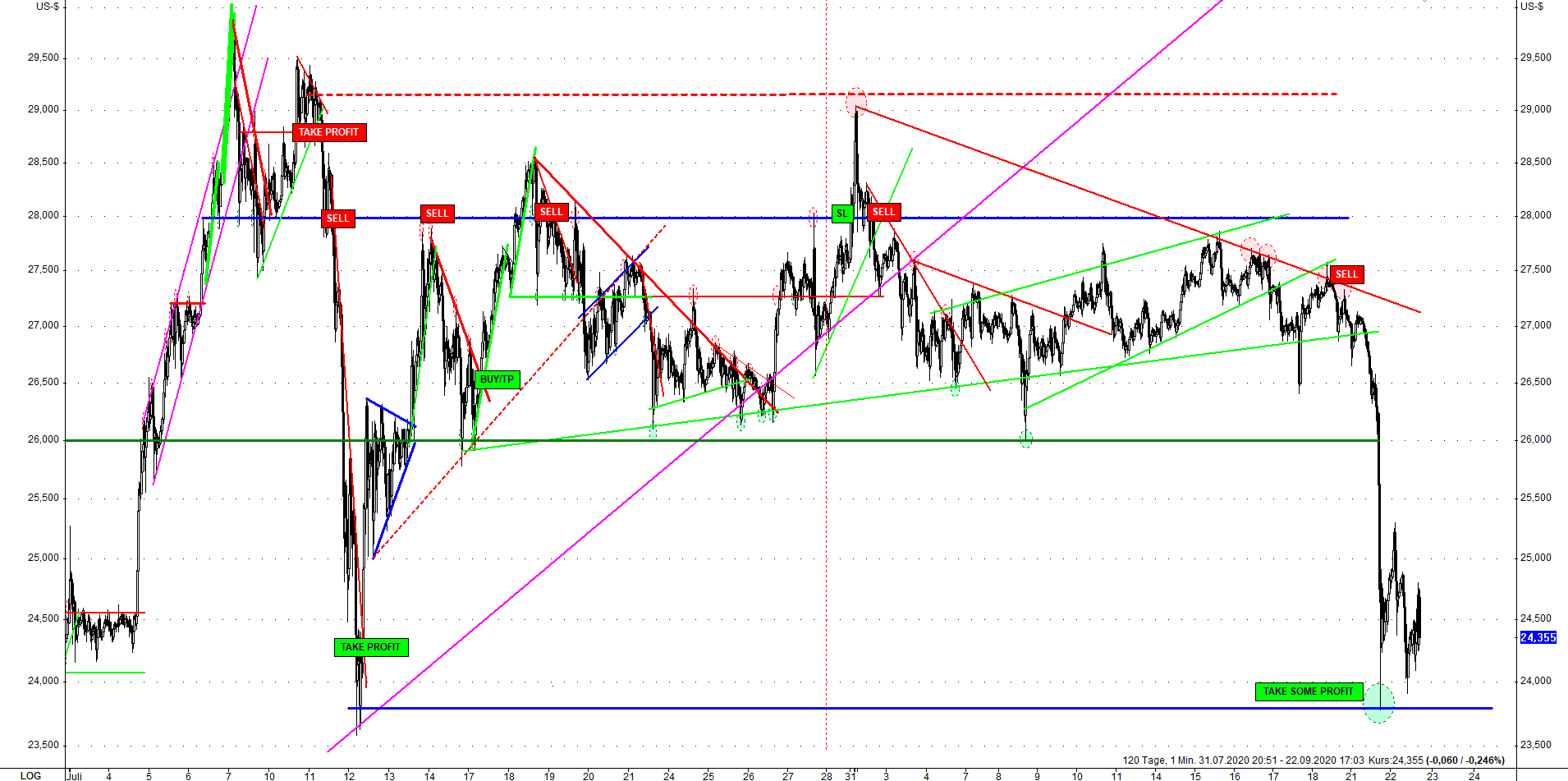

Der Gold- und der Silberpreis erlitten gestern im Umfeld eines stärkeren US-Dollars herbe Kursrückschläge. Während der Goldpreis in der Spitze um 70 US-Dollar einbrach (-3,6%) crashte der Silberpreis um 12% auf 23,70 US-Dollar, was dem Crashtief vom 11. August entsprach. Das Gold-Silber-Ratio stieg dadurch im Tagesverlauf von 73 auf fast 80 wieder an. Ich hatte diesen Preisrücksetzer prognostiziert und meinen Abonnenten über fast zwei Monate hinweg empfohlen am Widerstand bei 28 US-Dollar Shortpositionen zu eröffnen, um von fallenden Preisen in einer kurzzeitigen Korrektur zu profitieren.

Silber crashte wiederholt binnen eines Tages – diesmal betrug der Verlust 12 Prozent

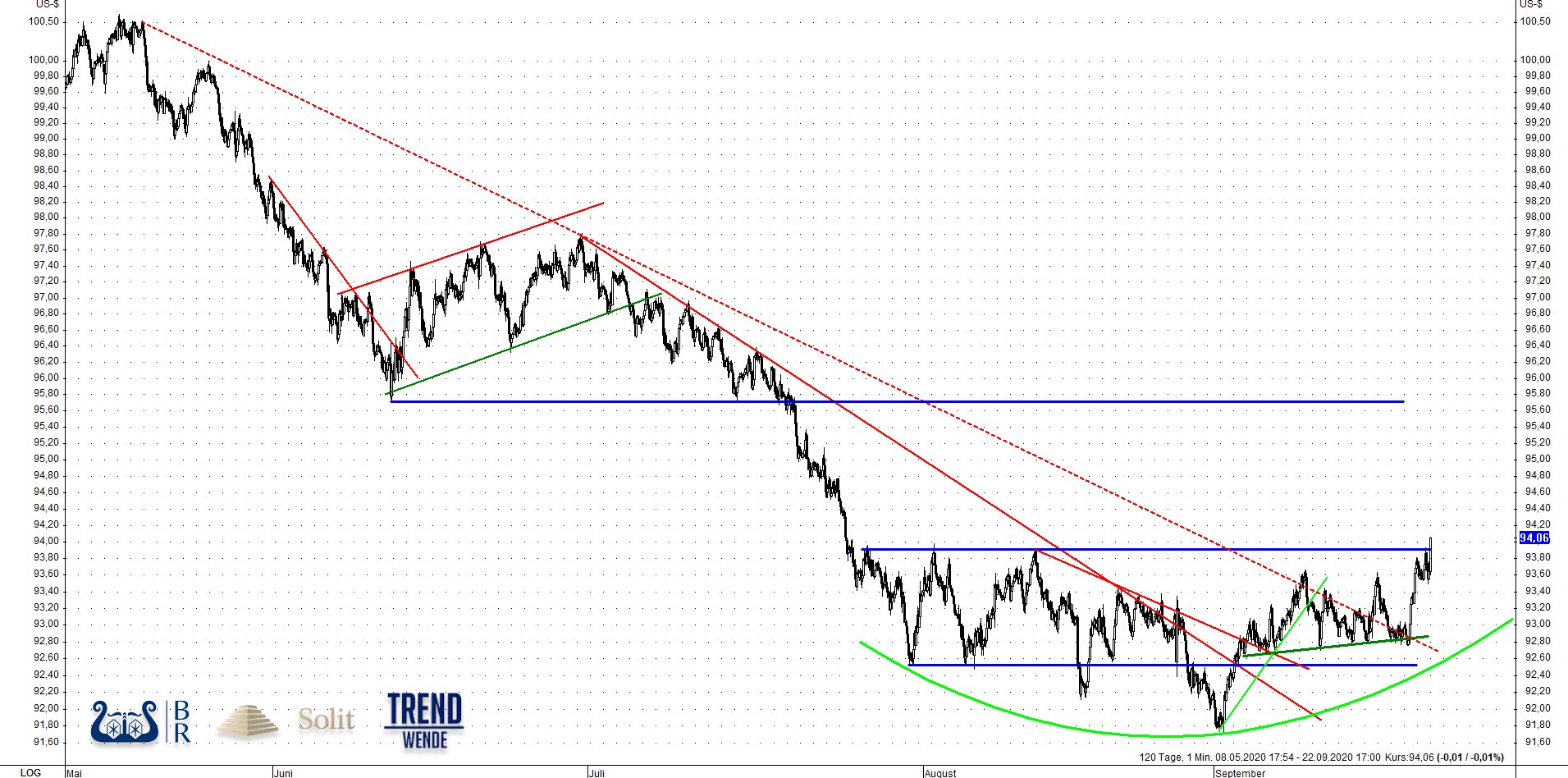

Silber crashte wiederholt binnen eines Tages – diesmal betrug der Verlust 12 Prozent Wie im letzten Webinar aufgezeigt befindet sich der US-Dollar womöglich vor einer kurzzeitigen Erholung, wobei der Wechselkurs des Euros zum US-Dollar womöglich vor einer mittel- bis langfristigen Trendwende steht. Der Dollar wird real in den nächsten Jahren aufgrund der fortgesetzten QE-Programme seitens der US-Notenbank (Fed) weiter abwerten und der Goldpreis diametral gegensätzlich ansteigen. Währenddessen wird es jedoch immer wieder Phasen kurzzeitiger Stärke geben, die zu Korrekturen am Gold- und Silbermarkt führen werden. Aktuell hat der USD-Index nach Trendbrüchen eine potenzielle Umkehrformation ausgebildet, wobei über 94 Punkten ein Short-Squeeze beim USDX droht, der den Gold- und Silberpreis noch einmal kurzzeitig unter Druck bringen könnte. Die Terminmarktdaten der US-Terminmarktaufsicht zeigen, dass es historisch einmal Extrempositionen der Spekulanten in beiden Märkten gibt, die zu schnellen Kursverwerfungen führen können. Diese aktuelle Korrektur der Edelmetalle bietet nicht nur langfristig agierenden Investoren noch einmal günstigere Preise, um weitere strategische Positionen zu eröffnen, sondern auch kurzfristig agierenden Tradern, die kurz- bis mittelfristig aktiv sind, von dieser hohen Volatilität zu profitieren.

Über 94 Punkten könnte es zu einem Short-Squeeze beim US-Dollar kommen

Über 94 Punkten könnte es zu einem Short-Squeeze beim US-Dollar kommen  Der Euro hat seinen Aufwärtstrend bereits verlassen

Der Euro hat seinen Aufwärtstrend bereits verlassen Fed vs EZB – Gold schlägt jede Fiat-Währung

Der Chef der US-Notenbank (Fed) Jerome Powell zeigte sich vergangene Woche optimistisch für die US-Wirtschaft, attestierte ihr eine gute Entwicklung seit dem Shutdown und senkte die Inflationserwartung des Marktes. Die monatlichen Käufe von Staatsanleihen werden unvermindert fortgesetzt und wenn nötig angepasst. Dies bedeutet, dass der Aktienmarkt zwar noch etwas korrigieren, doch nicht noch einmal stark einbrechen kann, da die Notenbank sofort mit neuer Liquidität auf Probleme in der Wirtschaft und am Aktienmarkt reagieren wird. Es wird weiterhin Geld gedruckt und die Zinsen niedrig gehalten, bis sich die Lage am Arbeitsmarkt normalisiert hat. Fondsmanager nutzten unterdessen die Turbulenzen und Kurzrückgänge an den internationalen Börsen, um verspätet einen Fuß in den Markt zu bekommen.

Die kurzfristigen Nominalzinsen dürften daher noch bis mindestens 2023 unverändert bei null Prozent bleiben, was zu deutlich negativen Realzinsen führen wird und somit langfristig bullisch für den Goldpreis ist. Trotz der massiven Ausweitung der Geldmenge soll der Anstieg der Konsumentenpreie in den nächsten zwei Jahren vermeintlich nur moderat über zwei Prozent liegen, da die Nachfrage aufgrund der Rezession immer noch gering sei und dies einen dämpfenden Effekt auf die Teuerung habe. Erst danach sollen die Preise im Zuge einer erstarkten Wirtschaft und höherer Nachfrage ansteigen, wobei die Inflationsrate nur kurzzeitig über zwei Prozent und langfristig im Durchschnitt nicht höher als zwei Prozent sein werde, so Powell. Mit dieser Aussage nahm er den Dollarbären und den Goldbullen den Wind aus den Segeln, worauf der überverkaufte US-Dollar zulegte, während der Goldpreis unter Druck kam.

Die vollständige Erholung der US-Wirtschaft sei erst dann möglich, wenn Unternehmen denken, es wäre wieder sicher zu investieren. Neue Impfstoffe werden produziert und noch in diesem Jahr ausgegeben, weshalb gerade in den USA ein zweiter Shutdown unter Trump vor den US-Wahlen unwahrscheinlich ist und Investoren spätestens im kommenden Frühjahr Mut für neue Investments finden dürften. Powell wies darauf hin, dass die Fed vermeintlich nur Geld verleihen würde und sich die Fiskalpolitik um bankrotte Unternehmen kümmern müsse. Vor den US-Wahlen sind keine neuen Impulse der Fed mehr zu erwarten, was eine kurzfristige Erholung des US-Dollars begünstigen dürfte. Im Kongress ist man sich hingegen über weitere Stimuli und einer Ausweitung der Staatsverschuldung bei beiden Parteien einig, nur über die Höhe der Ausgaben streitet man sich noch. Vorbei sind die Zeiten, in denen sich die Republikaner gegen eine Neuaufnahme von Schulden, Bail Outs, Staatsfinanzierung und Vergemeinschaftung stellten.

Das US-Haushaltsdefizit stieg 2020 auf über drei Billionen US-Dollar an, während die USA mit 26,7 Billionen US-Dollar verschuldet sind, was 137% des Bruttoinlandsprodukts entspricht. Die immer gleiche Ausrede, dass man in Zeiten der Krise nicht auf Haushaltsdisziplin achten dürfe, bleibt die beliebte und effektive Entschuldigung für alle Politiker, die das Geld der Steuerzahler veruntreuen. Den Menschen ist nicht bewusst, dass der Staat kein Geld hat und alles, was dieser ausgibt, erst über Steuern vom Steuerzahler und Sparer genommen werden muss. Immer wieder begegne ich ungläubig Menschen, die der Manipulation zum Opfer gefallen sind, unsere Kinder und Enkelkinder müssten diese Schulden in ferner Zukunft einmal zurückzahlen und nicht wir selbst. Es ist eine effektive Beruhigungspille, die perfide den psychologischen Effekt nutzt, dass Menschen politisches Handeln nicht kritisieren, wenn die Auswirkungen sie vermeintlich nicht direkt selbst treffen. Es sind jedoch nicht die Enkel oder Urenkel, sondern wir selbst, die diese Schulden über einen sehr schnellen Anstieg der Inflationssteuer bezahlen müssen und keineswegs erst andere Generationen in der Zukunft.

In den zwanziger und dreißiger Jahren, als der US-Dollar noch mit Gold gedeckt war und die Verbraucherpreisstatistiken noch nicht geschönt wurden, folgte auf eine Ausweitung der Geldmenge nur zwei bis drei Jahre später ein ähnlich starker Anstieg der Konsumentenpreise. Diese Gesetzmäßigkeiten sind unverändert, weshalb US-Notenbankchef Powell auch erst in zwei bis drei Jahren deutlich steigende Konsumentenpreise über zwei Prozent erwartet. Die echte Teuerungsrate lag jedoch bereits in den letzten beiden Dekaden in den USA nach der alten Berechnungsmethode bis 1980 bei durchschnittlich zehn Prozent, was durch alternative Warenkörbe sowie der ähnlich hohen jährlichen Rendite des Goldpreises bestätigt und untermauert wird. Offiziell wurde jedoch eine Teuerung von deutlich unter zwei Prozent ausgewiesen, was ebenfalls nur ein effektives Mittel der Täuschung und das Hauptwerkzeug für die finanzielle Repression des Bürgers ist.

Die FED wird sich bis Jahresende im Vorfeld der Wahlen zurückhalten, während die EZB eine Woche zuvor diametral gegensätzlich erklärte, dass die Inflation zu niedrig sei und man alle Mittel, inklusive einer Abwertung des Euros prüfen werde, um die Inflation Richtung der 2% Marke zu bringen, was den Euro zum US-Dollar bis Jahresende zusätzlich unter Druck bringen dürfte. Darüber hinaus prüft die EZB eine der US-Fed entsprechende Änderung des Inflationsziels von „höchstens“ auf „durchschnittlich“ zwei Prozent, womit diese Änderung schon feststeht und in Bälde umgesetzt wird.

Der Tod der Verfassungsrichterin Ruth Bader Ginsburg bietet die Chance auf den langfristigen Erhalt der US-Verfassung in ihrer aktuellen Form. Bereits fünf der neun Verfassungsrichter, die auf Lebenszeit berufen werden, gelten als verfassungstreu. Mit einem weiteren konservativen Richter wäre die US-Verfassung vor illegalen Gesetzesentwürfen der Regierung auf Jahrzehnte geschützt, egal ob die Republikaner oder die Demokraten die folgende Wahl gewinnen werden. Trump will ohne Aufschub eine Frau für den freien Sitz vorschlagen und da die Republikaner im Senat eine Mehrheit von 53% besitzen, dürfte die Ernennung nur ein formaler Akt sein.

Die Wahlen im November werden entscheidenden Einfluss auf die Geldpolitik, die Aktienmärkte und somit den Goldpreis haben, weshalb wir diese genau beobachten müssen. Nach der Wahl von Trump vor vier Jahren sprang der Goldpreis 150 US-Dollar nach oben. Die Investmentbank Goldman Sachs erwartet eine zunehmende Dollarschwäche, wenn Biden die Wahlen gewinnen sollte, was eine Fortsetzung und Beschleunigung der Rallye am Goldmarkt bedeuten würde. Doch auch bei einem Sieg Trumps wird die Staatsverschuldung und die Inflation zunehmen, weshalb der einzig wirklich sichere Hafen für das hart erarbeite Vermögen die monetären Edelmetalle Gold und Silber sein werden in den kommenden Jahren der Stagflation.

Sinkende Investmentnachfrage drückt auf den Goldpreis

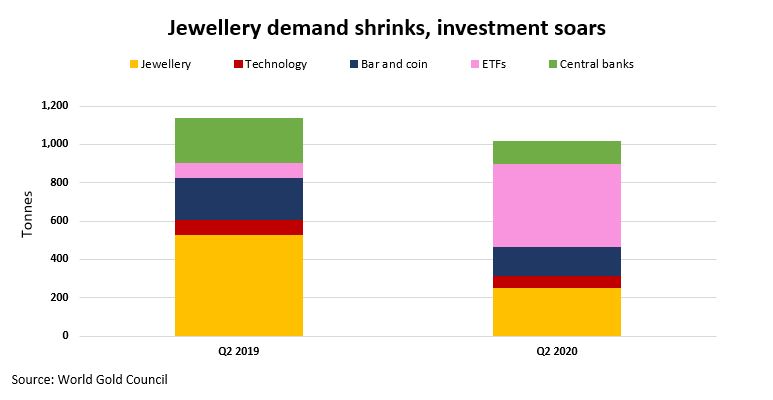

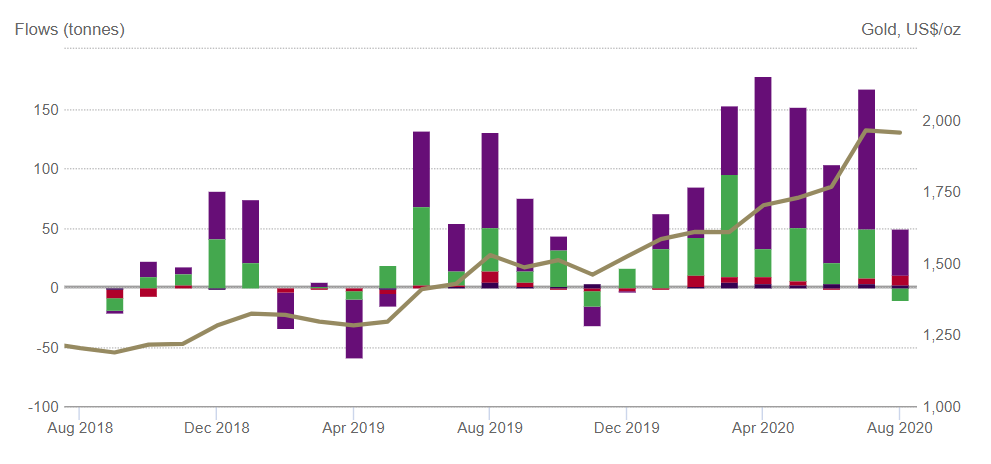

Der schnelle Wechsel von Investoren in den Goldmarkt, als die Shutdown-Krise Anfang dieses Jahres ihren Lauf nahm, hat sich nach den Daten des WGC (World Gold Council) verlangsamt und bedroht nun die rekordverdächtige Rallye der Edelmetallpreise. Anleger, die die Sicherheit im Gold suchten, dessen Wert in wirtschaftlich und politisch unruhigen Zeiten stabil bleibt, hatten den Einbruch der Schmucknachfrage ausgeglichen und dazu beigetragen, dass die Preise zum erstmals über 2.000 US-Dollar je Feinunze ansteigen konnten.

Die Investmentnachfrage kompensierte den Einbruch der Schmucknachfrage, sodass der Goldpreis ansteigen konnte

Die Investmentnachfrage kompensierte den Einbruch der Schmucknachfrage, sodass der Goldpreis ansteigen konnte Die mit Gold besicherten ETFs und ähnliche Produkte verzeichneten im August den neunten Monat in Folge Zuflüsse, wenn auch mit dem geringsten Tempo für 2020. Insgesamt wurden im Laufe des Monats 39 Tonnen hinzugekauft, was 2,2 Mrd. US-Dollar oder 0,9% der Gesamtbestände entsprach. Da die Aktienmärkte auf neue Allzeithochs kletterten, konsolidierte die Positionierung der Anleger auf dem Goldmarkt im weiteren Verlauf des Monats. Dadurch schloss der Goldpreis zum ersten Mal seit fünf Monaten mit einem leichten Rückgang von -0,38% auf 1.957 US-Dollar im August. Seit Jahresbeginn gab es weltweit Nettozuflüsse in ETF-Produkte von 938 Tonnen (51,3 Mrd. US-Dollar), sodass die Gesamtbestände der börsengehandelten ETFs auf 3.824 Tonnen anstiegen.

Die Nachfrage im August war relativ schwach und man sieht, dass die Angst der Investoren langsam verfliegt im Umfeld steigender Aktienmärkte, niedriger Zinsen, nahenden Impfstoffen und der gesunkenen Gefahr eines weiteren Shutdowns. In Europa gab es sogar erstmals Nettoabflüsse aus ETF-Produkten im Volumen von 11 Tonnen, während der Großteil der Zuflüsse nach Nordamerika ging.

In Europa gab es im August Nettoabflüsse von 11 Tonnen. Die ETF-Nachfrage ebbt plötzlich ab

In Europa gab es im August Nettoabflüsse von 11 Tonnen. Die ETF-Nachfrage ebbt plötzlich ab Die wirtschaftliche Schwäche hatte die Nachfrage nach Schmuck, Barren und Münzen sowie die industrielle Nachfrage, die in den letzten 10 Jahren durchschnittlich 86% der gesamten Goldnachfrage ausmachte, erheblich beeinträchtigt. Mit der jüngsten Nachfrageverschiebung kamen im 2. Quartal 2020 nur 32% der Nachfrage aus den Bereichen Schmuck, Barren und Münzen sowie der Industrie, der Rest kam von Investoren, die in Gold-ETF-Produkte investierten, sowie einigen wenigen Zentralbanken.

Die Geldschwemme der Notenbanken ist und bleibt der bestimmende Faktor für die starke Investmentnachfrage, die wir am Goldmarkt sehen. Dennoch erholen sich die Volkswirtschaften gut und bleibt ein zweiter Shutdown aus, dann dürfte es zu Gewinnmitnahmen aus den ETF-Positionen kommen und wieder mehr das Risiko gesucht werden. Wenn später eine Erholung der Wirtschaft und eine Normalisierung der anderen Nachfragekomponenten auf eine weiterhin starke Investmentnachfrage treffen wird, dann sehen wir den Goldpreis in den nächsten Jahren bei hoher Inflation weiter ansteigen.

Technische Analyse zu Platin: Antizyklisches Investment? Platin historisch günstig zu allen anderen Edelmetallen

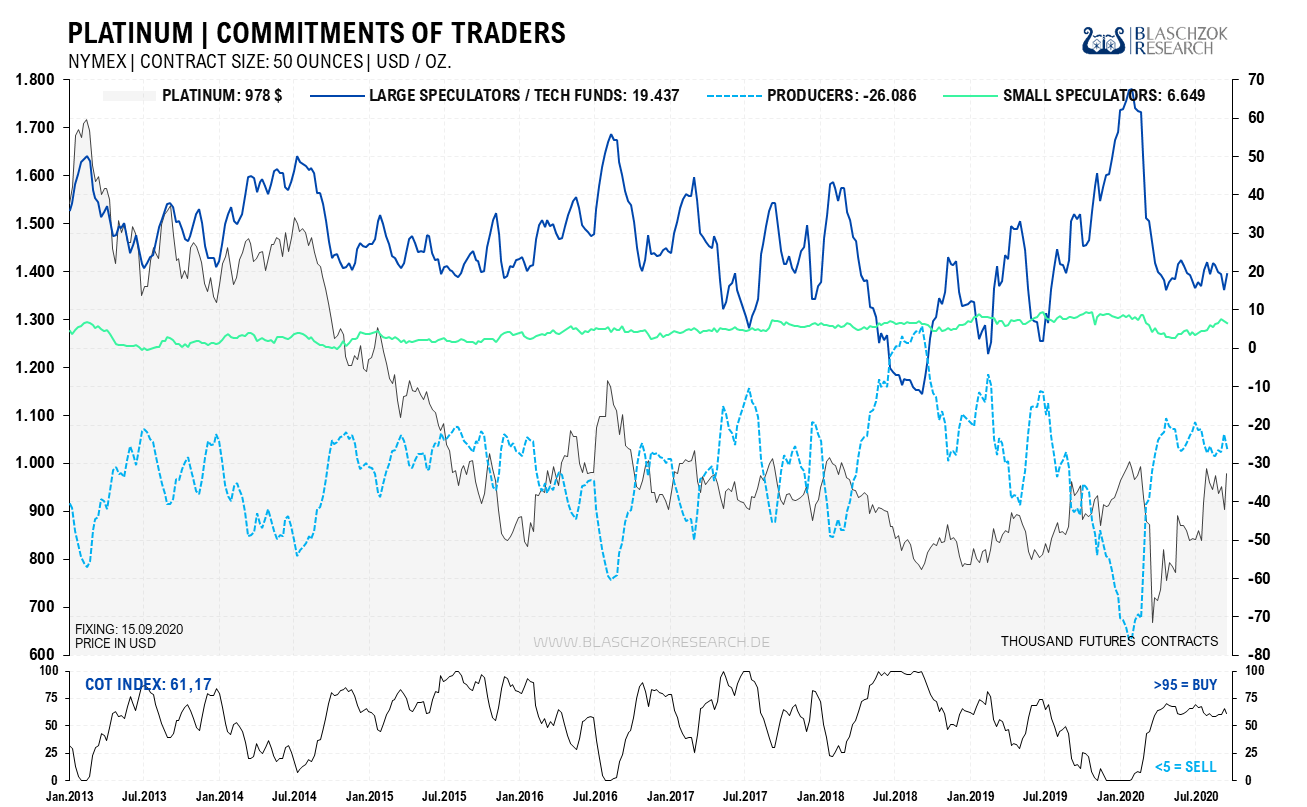

Terminmarkt: Deutliche Stärke zur Vorwoche

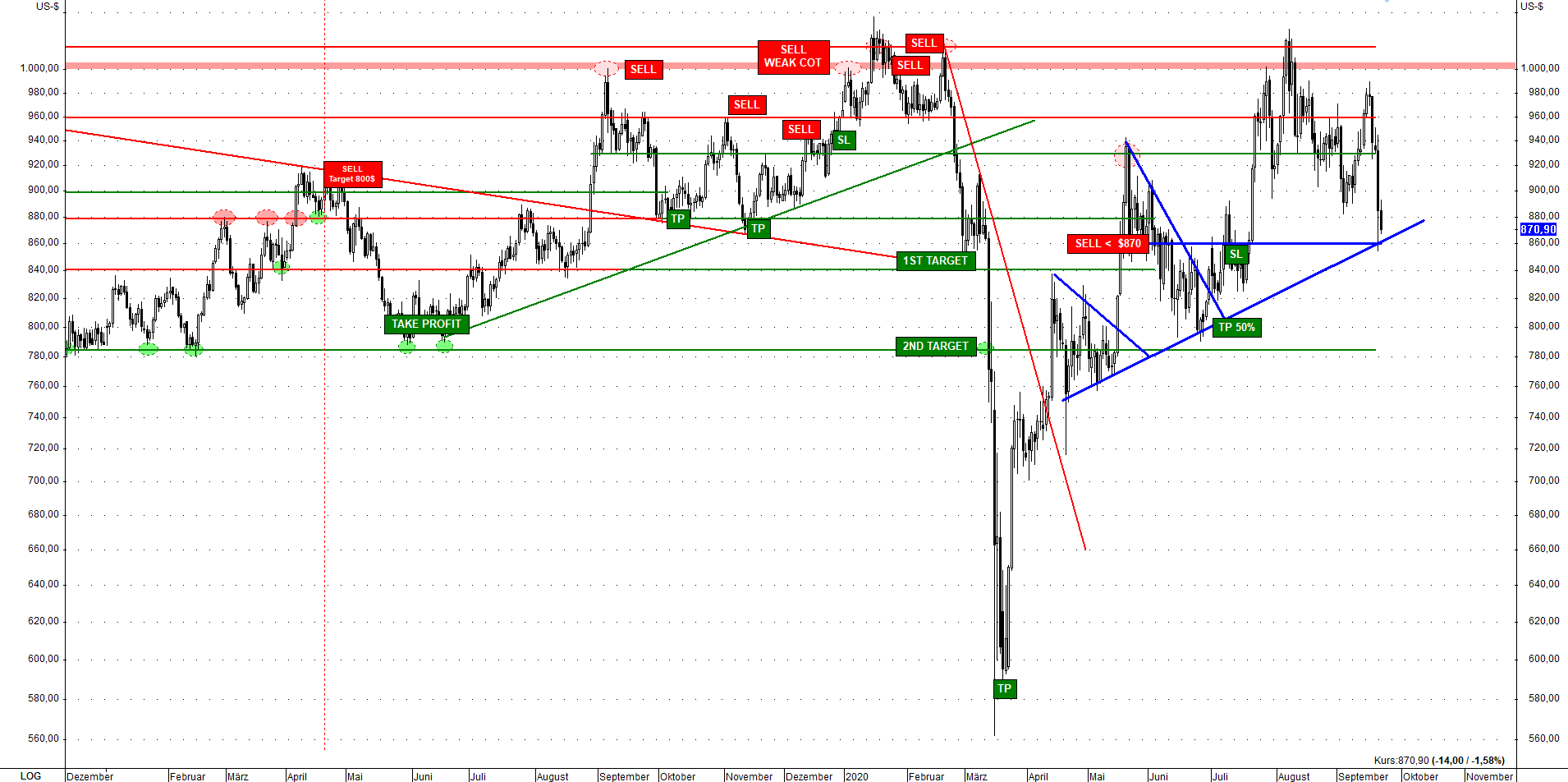

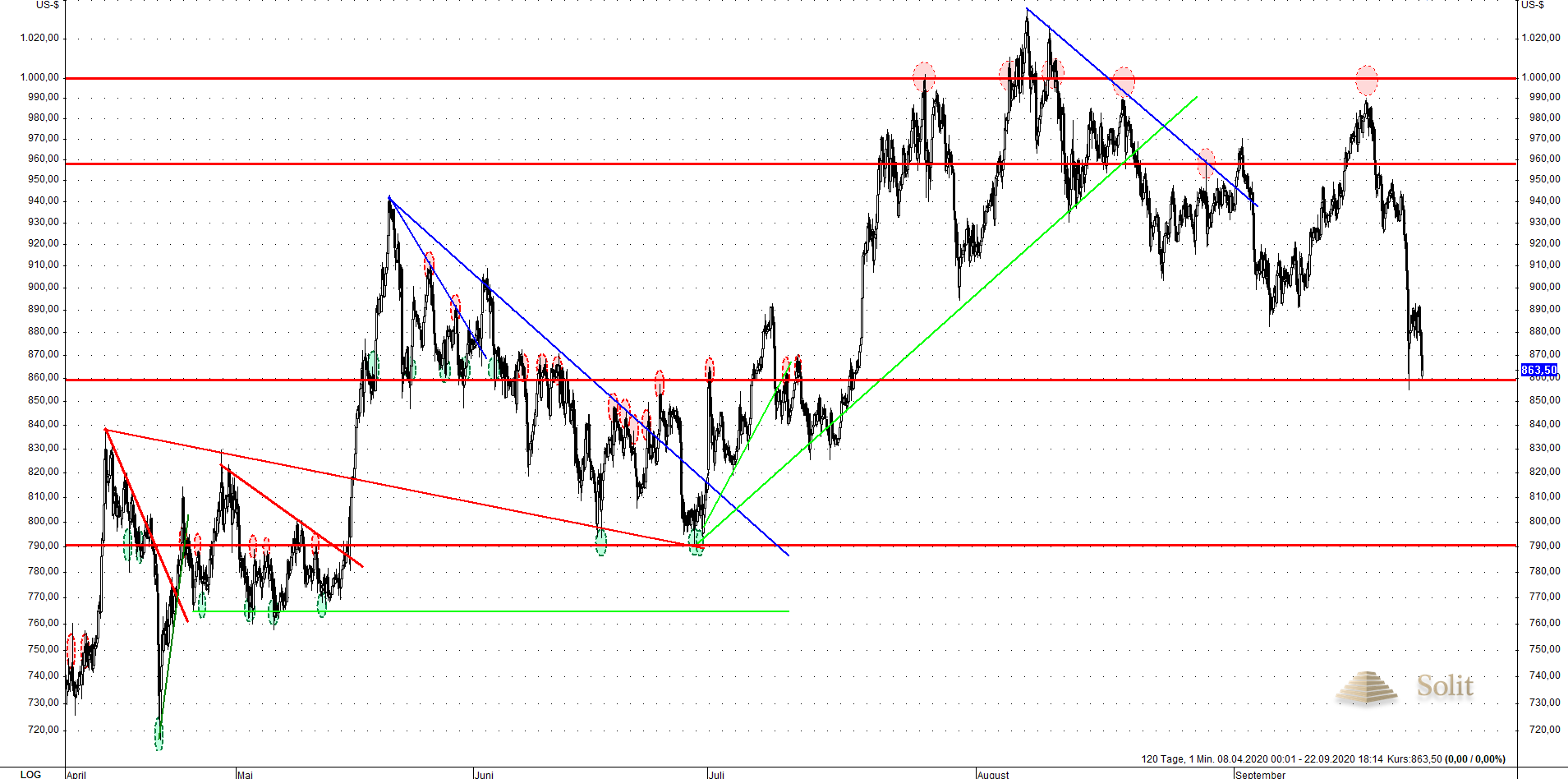

Bei Platin sahen wir in der letzten Handelswoche eine deutliche Stärke in der Preisentwicklung. Kaum prognostiziert das WPIC für 2020 ein Defizit von 336 Tsd. Unzen in diesem Jahr, treten Käufer auf den Markt. Das WPIC erwartet ein geringes Angebot wegen den politischen und wirtschaftlichen Problemen in Südafrika, die den dortigen Minen zu schaffen machen. Dennoch - es sieht weiterhin gut für die Bären aus und ein Rücksetzer auf 860$ scheint wahrscheinlich, sofern Gold und Silber unter Druck kommen und die Unterstützungen fallen im Umfeld eines stärkeren US-Dollars. Über alles gesehen bleibt das CRV für einen Trade schlecht, sodass wir hier nur Chancen für erfahrende Trader sehen. Das ist aktuell keine sichere Sache auch wenn ein kurzfristiger Sieg der Bären unserer Ansicht nach die höhere Wahrscheinlichkeit hat.

Die Terminmarktdaten sind im neutralen bis bullischen Bereich – die Spekulanten halten noch genügend Pulver trocken bisher

Die Terminmarktdaten sind im neutralen bis bullischen Bereich – die Spekulanten halten noch genügend Pulver trocken bisher Überschuss am physischen Markt wandelt sich aufgrund des Shutdowns in ein Defizit

Der World Platinum Investment Council (WPIC) änderte vorletzte Woche seine Prognose für den Platinmarkt im Jahr 2020 von einem Überschuss in ein Defizit. Der Ausbruch des Coronavirus habe das Angebot noch härter getroffen als die Nachfrage, so das WPIC. Der etwa 7,5 Millionen Unzen umfassende Markt für das Metall, das in Schmuck, Katalysatoren und anderen Industriezweigen Verwendung findet, wird in diesem Jahr um 336.000 Unzen unterversorgt sein. Dies wäre das zweite jährliche Defizit in Folge.

Auch die immer weiter zunehmenden Unterbrechungen der Stromversorgung durch Südafrikas angeschlagenen Energieversorger Eskom dürften die Investitionspläne von Bergbauunternehmen zusätzlich beeinträchtigen und die Fördermenge reduzieren. „Die Auswirkungen der südafrikanischen Staatskrise und folglich der von „Eskom verursachen sogar weitaus mehr Probleme als die Auswirkungen von COVID, obwohl dieses Thema die ganze Aufmerksamkeit auf sich zieht", sagte kürzlich Nico Muller, Chief Executive von Impala Platinum. Südafrika wandelt sich zunehmen in einen Failed State, der die Grundversorgung und die Sicherheit nicht mehr aufrecht halten kann, was in Zukunft starken Einfluss auf die hiesige Minenproduktion haben kann. Sollte politisch motiviert und subventioniert der Wasserstoffantrieb eine Zukunft in Europa haben, dann könnte die Platinnachfrage deutlich zunehmen, da dieses in den Brennstoffzellen Verwendung findet. Andererseits wird längst an Elektroden aus günstigeren Rohstoffen gearbeitet, sodass diese Rechnung nicht aufgehen muss.

Auch das von Von der Leyen im EU-Parlament geforderte Verbot von Verbrennungsmotoren in Europa könnte ein langfristiges Problem für die Platin- sowie Palladiumnachfrage werden. Diese politischen Eingriffe sind leider kaum vorherzusagen, weshalb man beim Thema Inflationsschutz auf Gold und Silber setzen und Platin sowie Palladium nur als Beimischung zu einem guten Edelmetalldepot betrachten sollte.

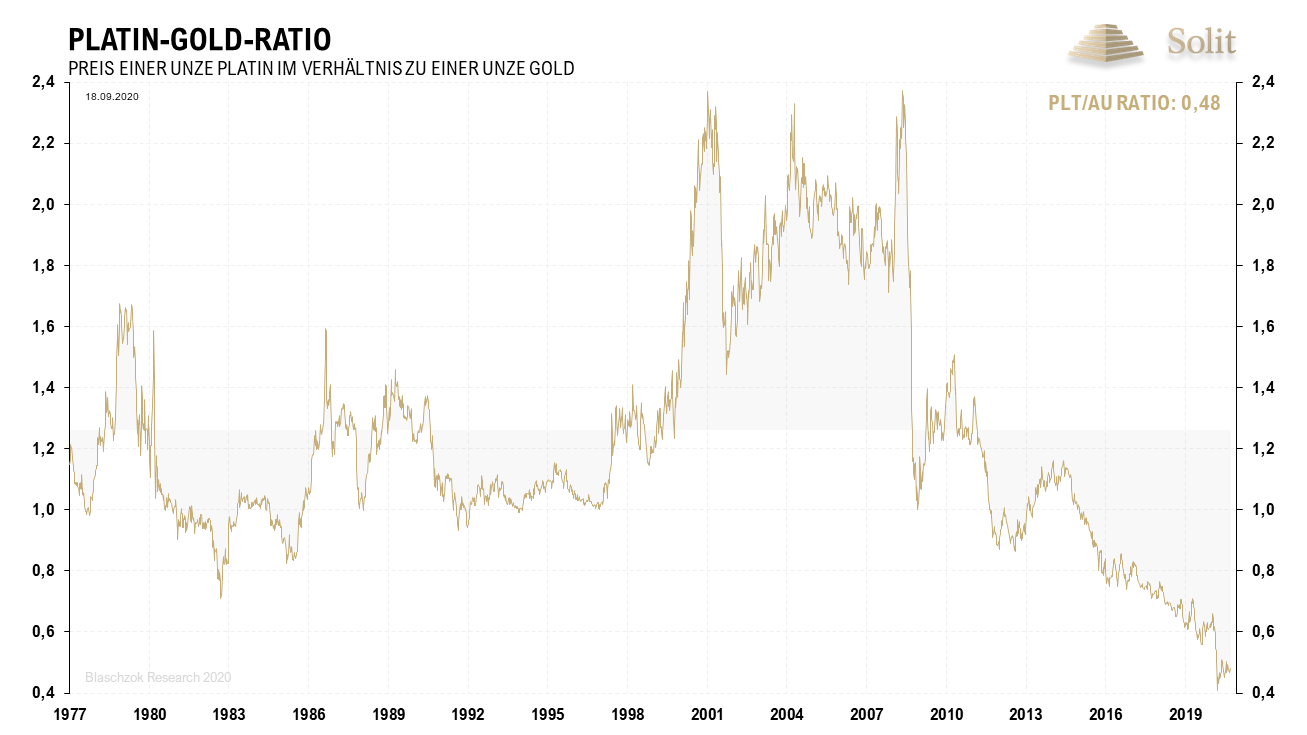

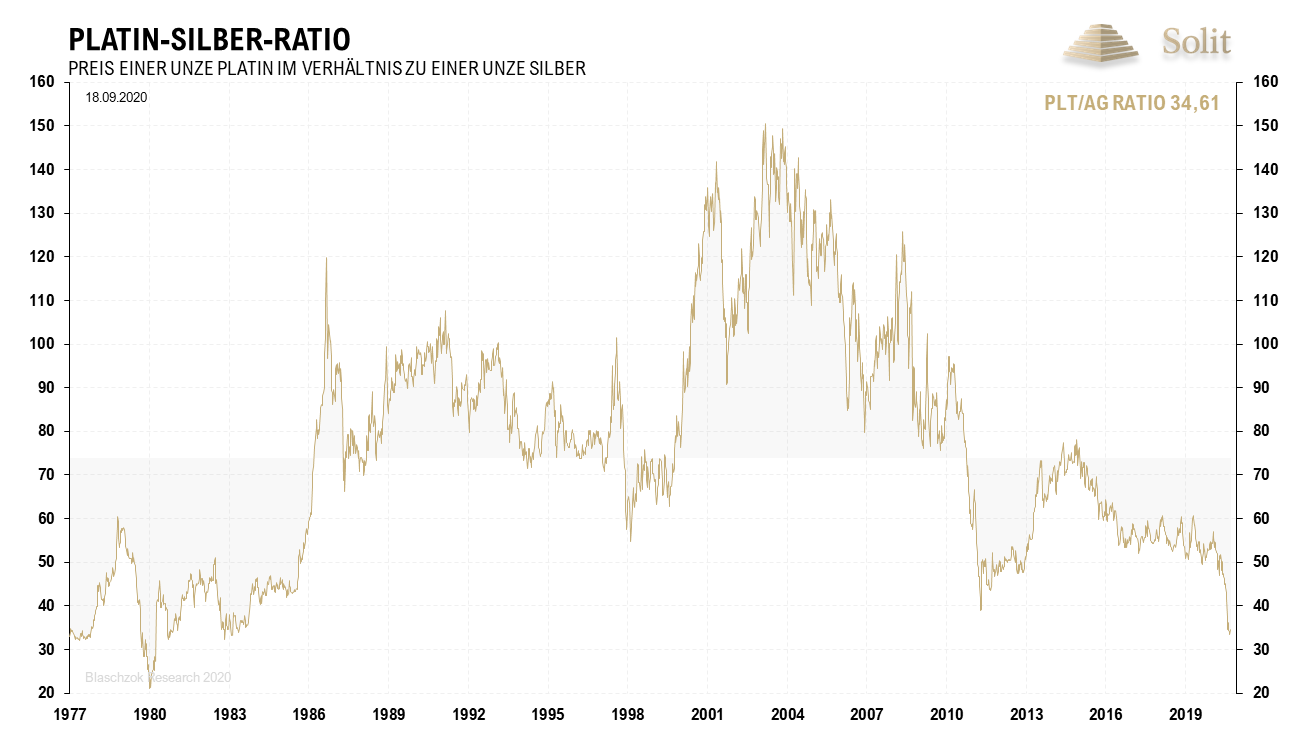

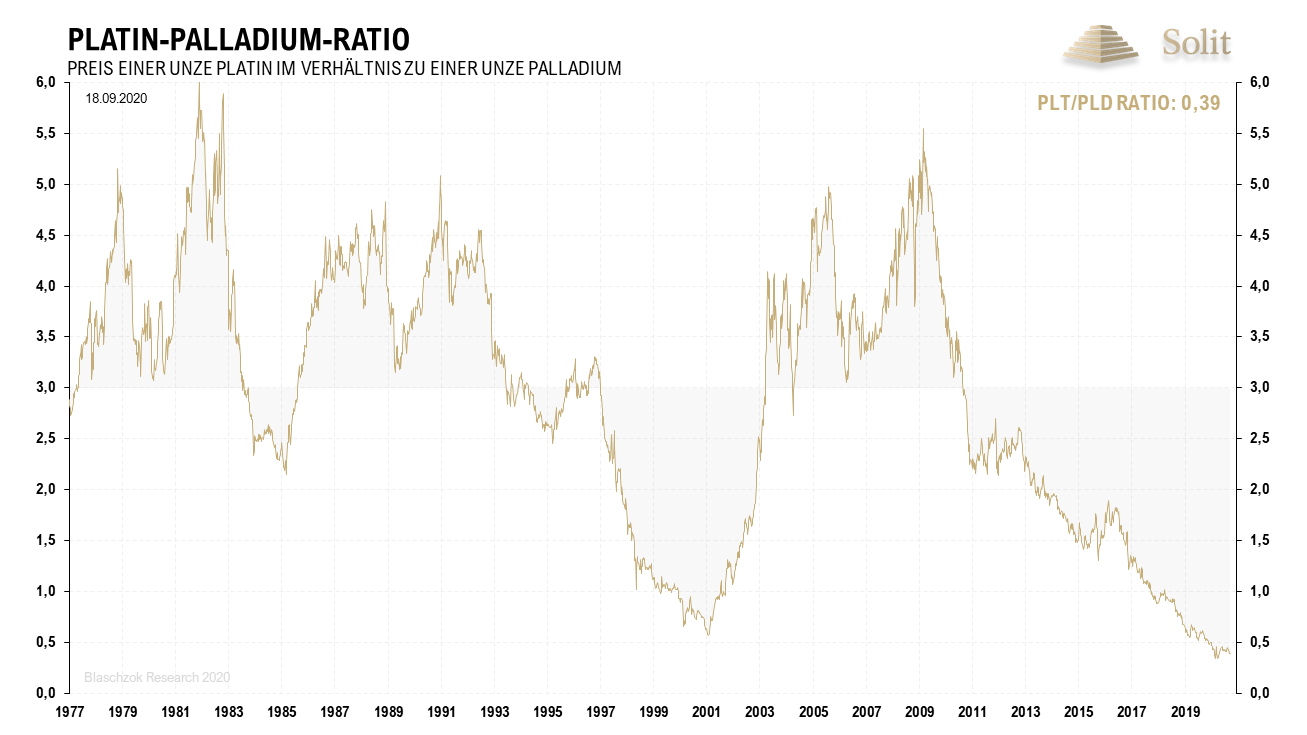

Dennoch ist Platin historisch günstig zu Gold, Silber und Palladium, wie die folgenden Ratios zeigen.

Mit einem Ratio von 0,48 Unzen Gold für eine Unze Platin ist Platin historisch günstig zu Gold

Mit einem Ratio von 0,48 Unzen Gold für eine Unze Platin ist Platin historisch günstig zu Gold  Auch zum Silberpreis ist Platin mittlerweile so günstig wie zuletzt 1980

Auch zum Silberpreis ist Platin mittlerweile so günstig wie zuletzt 1980  Zum Palladium ist Platin einmalig günstig und wir erwarten eine Outperformance von Platin zu Palladium in den kommenden Jahren

Zum Palladium ist Platin einmalig günstig und wir erwarten eine Outperformance von Platin zu Palladium in den kommenden Jahren Der Langfristchart für Platin sieht eigentlich konstruktiv aus. Im vergangenen Jahr gab es am Ende des längsten Aufschwungs in der Wirtschaftsgeschichte eine starke Nachfrage nach Platin, was dazu führte, dass der langjährige Abwärtstrend gebrochen wurde. Danach zeigte sich jedoch Schwäche zu Jahresbeginn und mit dem weltweiten Shutdown und dem entsprechenden Einbruch der Wirtschaft und der Automobilnachfrage, brach auch sofort die Nachfrage nach Platin für Katalysatoren ein. Wir hatten mit einem stärkeren Einbruch gerechnet, wie er normalerweise während Rezessionen üblich ist. Diesmal war mit dem Shutdown jedoch alles anders, da auch die Minen ihre Förderung einstellen mussten, was gleichzeitig das Angebot schlagartig verringerte und so den Nachfrageeinbruch überkompensierte. Dies ist ein historisch einmaliger Vorgang in dieser Wirtschaftskrise.

Der langfristige Abwärtstrend wurde bereits gebrochen

Der langfristige Abwärtstrend wurde bereits gebrochen Aktuell sind Angebot und Nachfrage noch stark gestört durch die Shutdowns, was die mittelfristige Prognose sehr schwierig macht. Der zuletzt erwartete Rücksetzer des Platinpreises auf 860$ traf bereits ein und auch 800$ scheinen in den nächsten Wochen möglich zu sein, wenn Gold und Silber im Umfeld eines stärkeren Dollars kurzzeitig noch stärker unter Druck kommen sollten. Wie es danach weitergeht, hängt ganz davon ab, ob es weitere Shutdowns wie in Israel geben wird, ob sich die Wirtschaft weiter erholen kann und ob die Minen in Südafrika ihre Produktion wieder hochfahren können. Während wir in den letzten Jahren bis zum Tief des Crashs sehr aktiv im Trading am Platinmarkt waren, halten wir uns seitdem zurück. Zuletzt waren wir short und konnten von dem starken Einbruch im Februar und März sehr profitieren. Seitdem ist das Chance-Risiko-Verhältnis jedoch so schlecht, dass wir fast keinen guten Trade fanden und seither abseitsstehen und auf eine passende Chance warten. Dennoch sahen wir eine gute Chance für professionelle Trader bei 1.000$ einen Short mit dem Ziel bei 860$ zu probieren, wobei die aktuelle Marktsituation ein gutes Money-Riskmanagement benötigt.

Der Widerstand bei 1.000$ dürfte in diesem Jahr noch nicht fallen

Der Widerstand bei 1.000$ dürfte in diesem Jahr noch nicht fallen Sollte das WPIC recht behalten und sich weiterhin ein Defizit in den Terminmarktdaten zeigen, dann würde es womöglich eine gute Kaufgelegenheit geben, nachdem der Preis noch einmal bis 800$ gefallen ist. Wir beobachten diesen Markt täglich und hoffen bald wieder eine Chance mit einem guten bis sehr guten CRV zu erhalten, die wir dann profitabel ausnutzen können. Kurzfristig ist also noch einmal Schwäche möglich, wogegen wir mittelfristig einen erneuten Test des Widerstands bei 1.000$ sehen. Auf Sicht der nächsten Jahre erwarten wir hingegen langfristig steigende Preise und eine Rückkehr der Ratios zu ihren statistischen Mittelwerten, weshalb die aktuellen Notierungen sehr interessant für all jene mit einem langfristigen Zeithorizont sind.

Kurzfristig gab es seit Anfang August immer wieder Abgabedruck im Umfeld von relativer Schwäche Dieser Kommentar ist nur für Premium-Abonnenten. Bitte loggen Sie sich ein, um diesen Teil lesen zu können.

Kurzfristig gab es seit Anfang August immer wieder Abgabedruck im Umfeld von relativer Schwäche Dieser Kommentar ist nur für Premium-Abonnenten. Bitte loggen Sie sich ein, um diesen Teil lesen zu können. Interessante Dokumentation - Bidens geheime Geschäfte mit dem kommunistischen China

Im Vorfeld der Wahlen im November wurden nun vernichtende Beweise für Joe Bidens zwielichtige Geschäfte mit China enthüllt. Der 41-minütige Film "Riding the Dragon: The Bidens' Chinese Secrets", belegt mit einem Berg von Firmenunterlagen, Finanzdokumenten sowie Gerichtsunterlagen, dass Hunters Firma mit einem großen chinesischen Rüstungsunternehmen, der Aviation Industry Corp. of China (AVIC), sowie mehreren anderen mit der PLA verbundenen Unternehmen in Verbindung steht und davon massiv profitiert hatte.

Es ist eine Beziehung, die sich entwickelte, während Joe Biden Vizepräsident der Vereinigten Staaten war und kurz nachdem er zum Ansprechpartner für die US-Politik gegenüber China ernannt wurde", beschrieb Schweizer, der den Film schuf, bei der Veröffentlichung des Dokumentarfilms Anfang dieses Monats. "Diese neue Firma begann mit Investitionsgeschäften, die den strategischen Interessen des chinesischen Militärs dienen sollten. "Es ist die Geschichte des damals zweitmächtigsten Mannes der Welt und wie seine Familie mit Amerikas Hauptkonkurrenten auf der Weltbühne, der Volksrepublik China, Geschäfte machte", fügte er hinzu.