Voodoo Ökonomen – Gold auf 21-Monatshoch

Voodoo-Ökonomen fordern mehr Schulden und mehr Inflation

Der scheidende „Wirtschaftsweise“ Peter Bofinger, fordert als letzte Amtshandlung in seiner Funktion als staatlicher Ökonom, dass die Bundesregierung 60 Milliarden Euro mehr „Investitionen“ tätigen solle. Eine Idee zur Finanzierung hat er auch schon – der Staat solle sich in Höhe von 3% des Bruttoinlandsproduktes neu verschulden, was etwa 60 Mrd. Euro entsprechen würde. Wie schön, dass ein vom Staat bezahlter Ökonom dem Staat die vermeintlich moralische Legitimation für noch mehr Ausgaben und Schulden gibt.

Bei Peter Bofingers Ideen handelt es sich um keynesianische Vodoo-Ökonomie, was eigentlich gemeinwirtschaftlich ideologischer Unsinn ist und den Begriff „Ökonomie“ bzw. „Sozialwissenschaft“ nicht verdient. Absurder sind nur noch kommunistische Apologeten wie Prof. Heinz-Josef Bontrup, der gerne mal Marx zitiert und der Überzeugung ist, dass „der Markt gar nichts regelt“. Diese planwirtschaftlichen Absurditäten werden an den meisten staatlichen Hochschulen gelehrt und zerstören so das Humankapital ganzer Generationen. Angesichts dieser geistigen Degeneration ist es nicht verwunderlich, dass Deutschland international immer mehr an Wettbewerbsfähigkeit einbüßt und den Anschluss längst verloren hat.

Der Staat hat kein Geld und alles, was dieser ausgibt, muss dem Steuerzahler zuerst geraubt werden. Dabei ist es völlig egal, ob das Geld aus direkten Steuern oder indirekt über die Inflationssteuer mittels Verschuldung dem Bürger genommen wird. Alles, was der Staat vermeintlich investiert, sind Gelder, die einmal geraubt, den privaten Unternehmern als Investition fehlen. Das Geld, das Bürger ihren Bedürfnissen entsprechend ausgegeben hätten, hätte neue Arbeitsplätze und neuen Wohlstand in der Realwirtschaft geschaffen. Das staatlich geraubte Geld, dass im Bürokratieapparat jedoch bereits zum großen Teil verschwendet wurde, wird dann noch in Projekte gesteckt, die die Menschen gar nicht brauchen und fehl investiert werden. Würden die Menschen diese Ausgaben wollen, würden sie selbst die Produkte und Dienstleistungen dieser Unternehmen kaufen bzw. darin investieren.

Die von Bofinger geforderten Investitionen in die Bahn, den Nahverkehr oder den Breitbandausbau sind keine Investitionen, sondern Subventionen unrentabler halbstaatlicher Unternehmungen, die nur Verluste schreiben und somit einen Nettowohlfahrtsverlust für das ganze Land bringen. Keynesianer glauben, der Staat wüsste besser, wie und wo das Geld auszugeben wäre, als der Bürger, der es verdient hatte. Keynesianer verstehen nicht ansatzweise die Ursachen von Wirtschaftskrisen als Folge staatlich privilegierter Kreditexpansion im Geschäftsbankensystem, das erst durch das Geldmonopol des Staates noch verschlimmert wird. Bei der keynesianischen Propaganda, die an den meisten Hochschulen gelehrt wird, handelt es sich lediglich um eine Scheinwissenschaft, die staatlich gefördert wird, um das unmoralische und schädliche Handeln des Staates zu legitimieren, indem man einen Großteil der Studenten erfolgreich einer Gehirnwäsche unterzieht.

Gottspielenden Politikern gefällt der Glaube, sie könnten entsprechend den keynesianischen Ideen, die staatlich geschaffenen Wirtschaftskrisen mit noch mehr Schulden, noch mehr Raub und noch mehr Umverteilung mildern oder ganz ausschalten. Die einfache Wahrheit ist jedoch, dass staatliche Einflussnahme und staatliche Privilegien die Krisen und Ungleichgewichte erst geschaffen haben. Die politisch mit Zwang durchgesetzten Nullzinsen im Euroraum haben beispielsweise Fehlallokationen in der Wirtschaft geschaffen, wie aktuell eine Immobilienblase, die mit dem Anstieg der Zinsen letztlich platzen muss und wird.

Die Wahrheit ist, dass eine freie Marktwirtschaft ohne Krisen kontinuierlich wachsen kann, wenn der Staat keine Fehlallokationen durch Privilegien in der Geldwirtschaft oder durch ein staatliches Geldsystem schafft. Alle zyklischen Wirtschaftskrisen sind die Folge staatlicher Privilegien oder Eingriffe in den freien Markt. Regierungen wollen das Geldmonopol aus dem einzigen Grund, um sich auf Kosten der Bürger über die Inflationspolitik unbegrenzt bereichern zu können. Im freien Währungswettbewerb, bei dem sich Gold und Silber vermutlich wieder als perfektes Geld des freien Marktes etablieren würden, sind Kredit- und Wirtschaftskrisen in den Ausmaßen der Weltwirtschaftskrise von 1929 ausgeschlossen. Die Lösung für Frieden, Wachstum und Wohlstand findet man deshalb nicht in mehr Staat, sondern in mehr Freiheit. Die Lösung ist nicht die Aufnahme von noch mehr Schulden, nicht das Drucken von noch mehr Papiergeld und schon zweimal nicht die Vergemeinschaftung der Wirtschaft, sondern eine Rückkehr zu echtem Warengeld des freien Marktes, wie dem Gold und Silber.

Gold in Euro auf dem höchsten Stand seit 21 Monaten

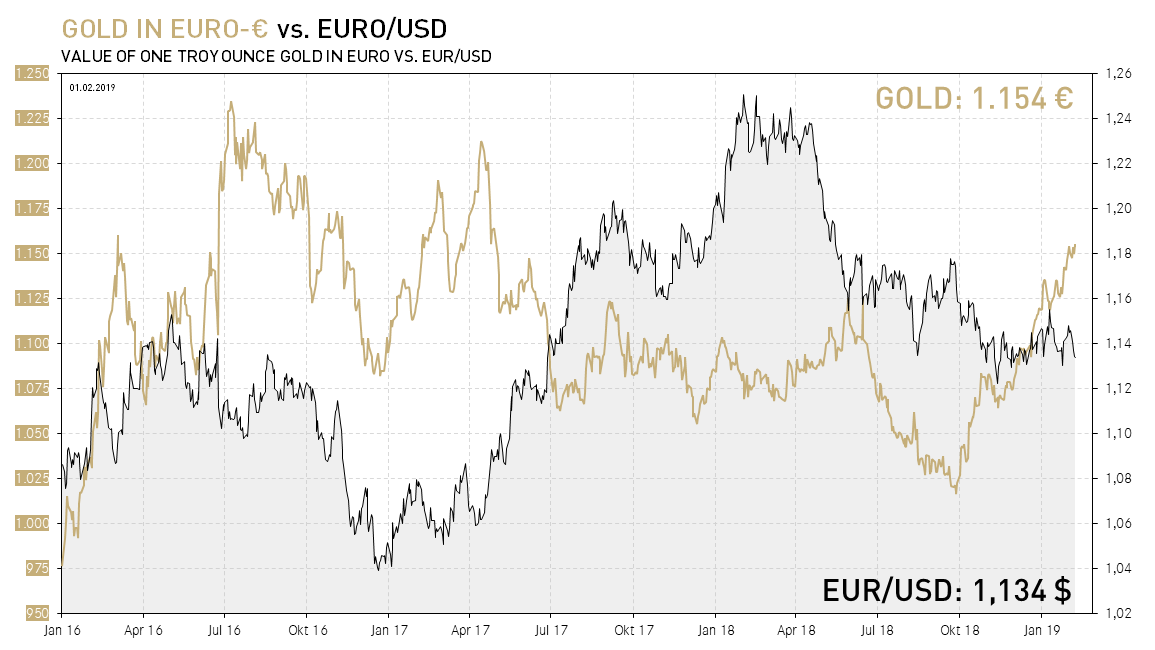

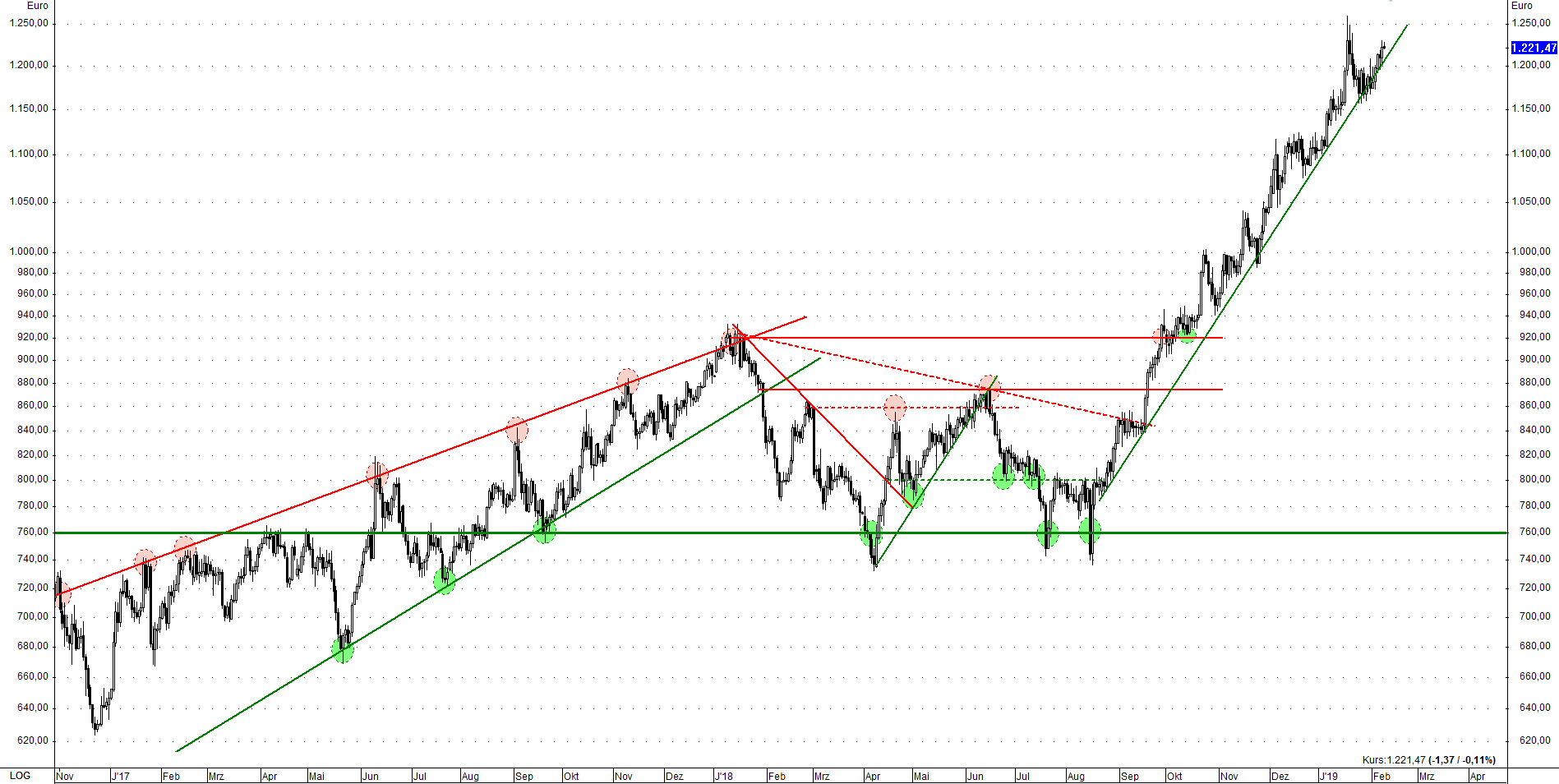

Der Goldpreis konnte sich in der vergangenen Woche weiter auf relativ hohem Niveau halten. Während es dem Goldpreis in US-Dollar nicht gelang den mittelfristigen Abwärtstrend zu überwinden, notiert der Goldpreis in Euro mit 1.155 Euro auf dem höchsten Stand seit 21 Monaten. Der Goldpreis in Euro zeigt sich besonders stark, da die schwache europäische Papier-Gemeinschaftswährung wieder einmal die Unterstützung bei 1,13$ anläuft.

Die US-Notenbank hat ihre Pläne zu weiteren Zinsanhebungen zwar vorerst verworfen, doch wird die Dollar-Geldmenge weiterhin monatlich reduziert. Im Euroraum spricht man jedoch bereits von neuen langfristigen Notkrediten für das Bankensystem, womit der Bias weiterhin auf einem stärkeren Dollar zu einem relativ schwächeren Euro liegt. An den mittelfristigen Abwärtstrends gab es nach den Anstiegen zum Ende des letzten Jahres verdächtige Positionsvergrößerungen bei den großen vier Händlern, was uns die neuen Terminmarktreporte der CFTC verrieten. Dies könnte auf eine bevorstehende Konsolidierung des Goldpreises hindeuten. Auf Sicht des Jahres 2019 ist die Änderung in der Geldpolitik seitens der FED und der EZB jedoch ein „Game Changer“, wobei die monetären Edelmetalle Gold und Silber langsam einen Boden und eine Trendumkehr ausbilden dürften. Sollten sich die Notenbanken gegen Jahresende auch wieder die Druckerpresse anwerfen, so wird der Goldpreis die kommende Inflation sofort mit stark steigenden Preisen eskomptieren. 2019 könnte daher das Jahr der großen Trendwende am Gold- und Silbermarkt werden, auf das ein neuer Bullenmarkt folgt.

Der Euro ist weiterhin extrem schwach und Gold in Euro haussiert weiter

Der Euro ist weiterhin extrem schwach und Gold in Euro haussiert weiter Der Euro ist weiterhin extrem schwach und Gold in Euro haussiert weiter

Der Euro ist weiterhin extrem schwach und Gold in Euro haussiert weiter Goldminenproduktion auf Allzeithoch – Goldnachfrage +4% in 2018

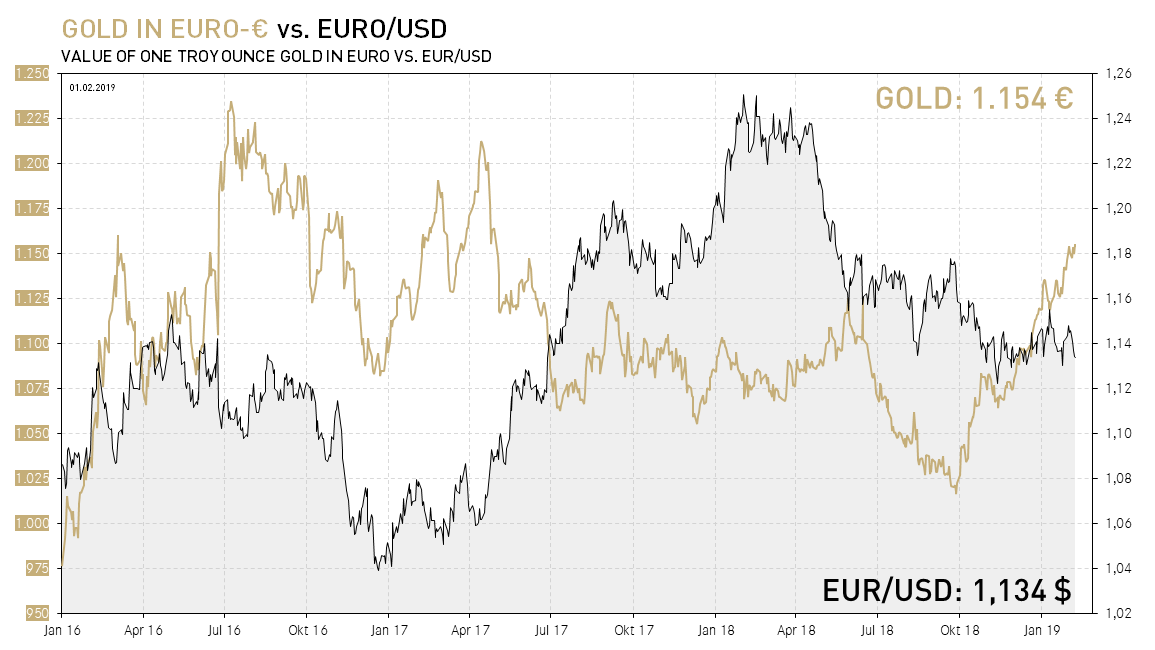

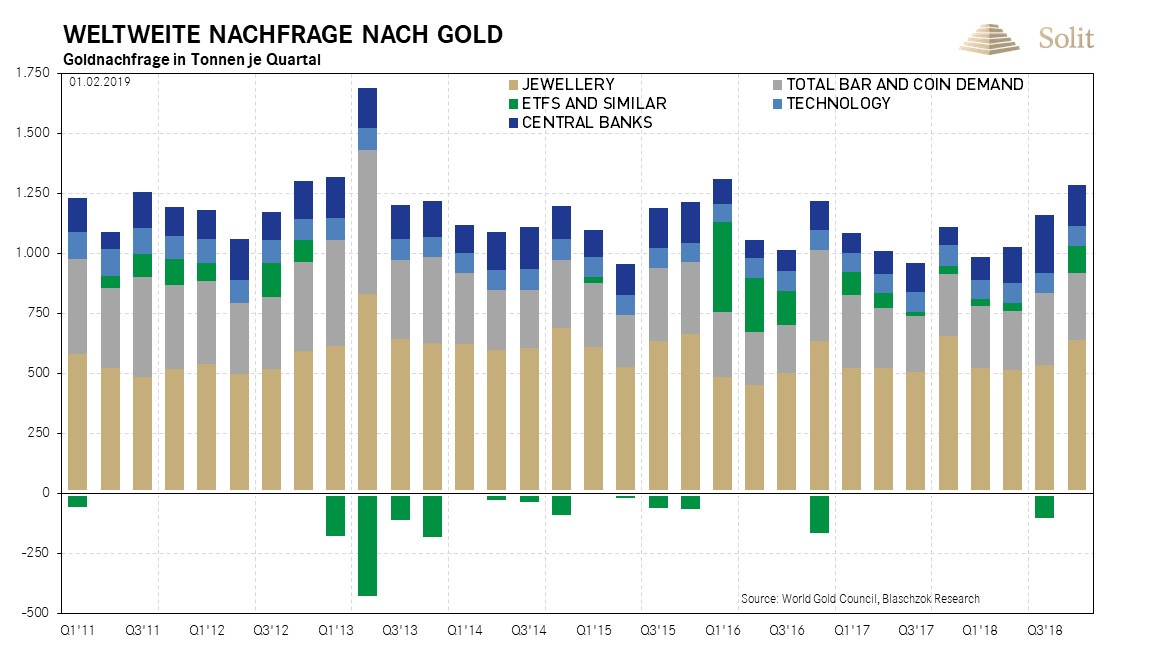

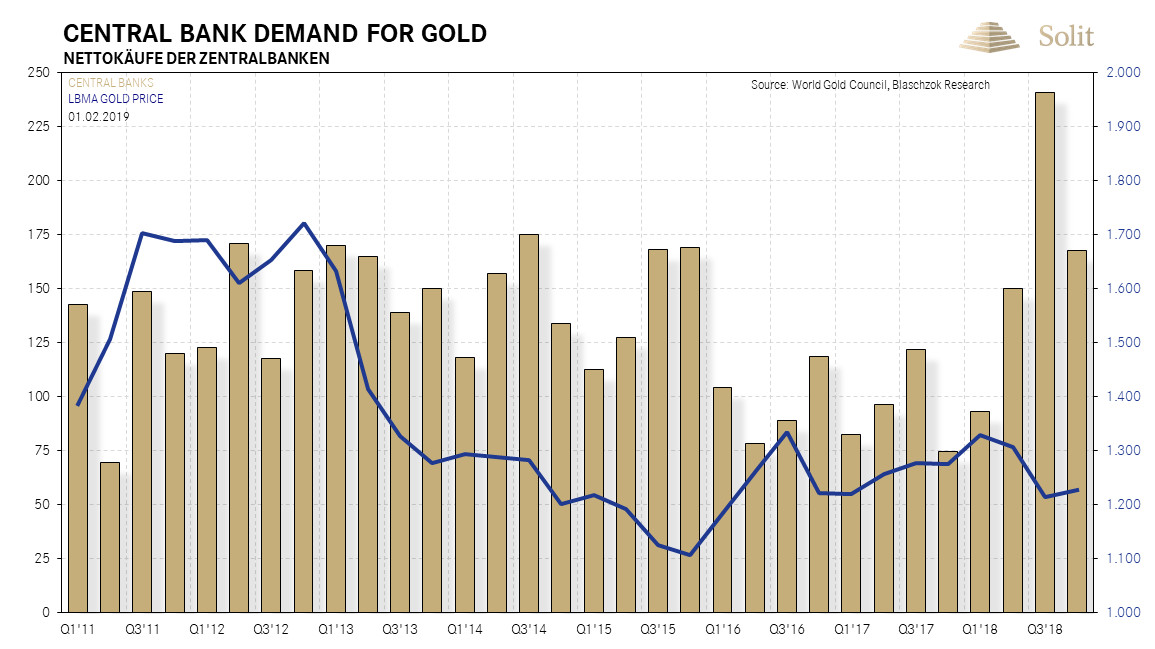

Die weltweite Goldnachfrage nahm in 2018 um vier Prozent auf 4.345 Tonnen zu. Die Schmucknachfrage war 2018 nahezu konstant bei 2.200 Tonnen. Technologische Verwendung fanden 334,6 Tonnen, was mehr als im Vorjahr ist. Dennoch nahm hier die Nachfrage im letzten Quartal deutlich ab, was ebenso ein Hinweis auf eine sich abschwächende Konjunktur sein könnte. Immer mehr Zentralbanken kaufen Gold zur Diversifikation ihrer Währungsreserven, was zu den zweitstärksten Käufen der Zentralbanken seit dem Ende des Gold-Dollarstandards 1971 führte.

In 2018 stieg die weltweite Goldnachfrage um 4%

In 2018 stieg die weltweite Goldnachfrage um 4% In 2018 stieg die weltweite Goldnachfrage um 4%

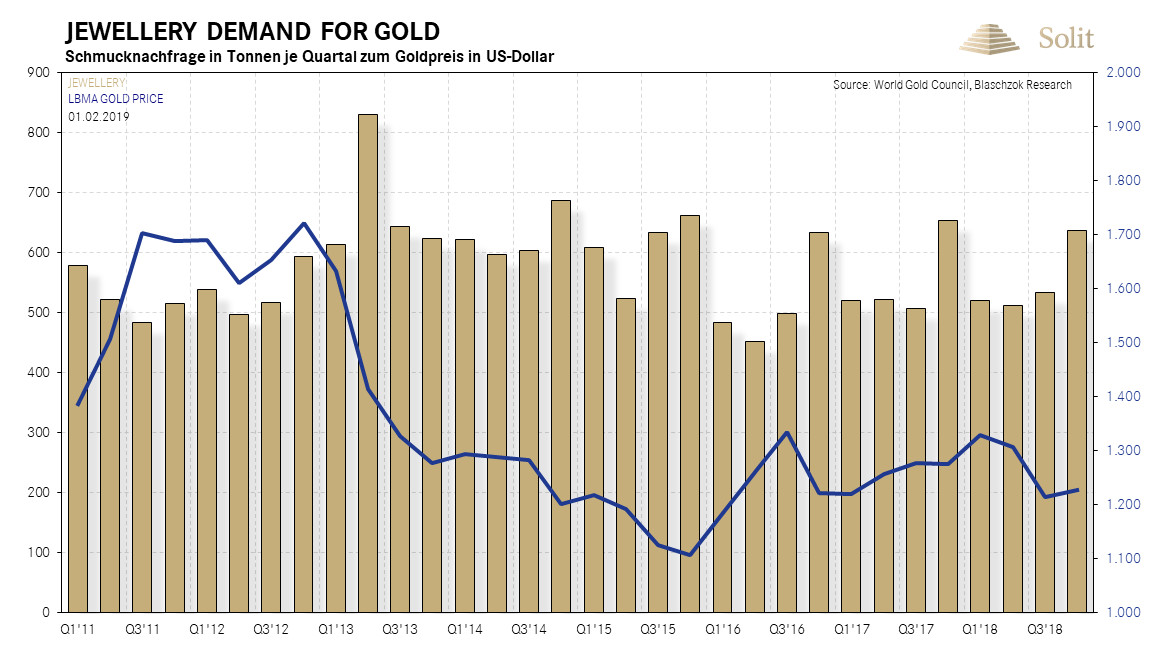

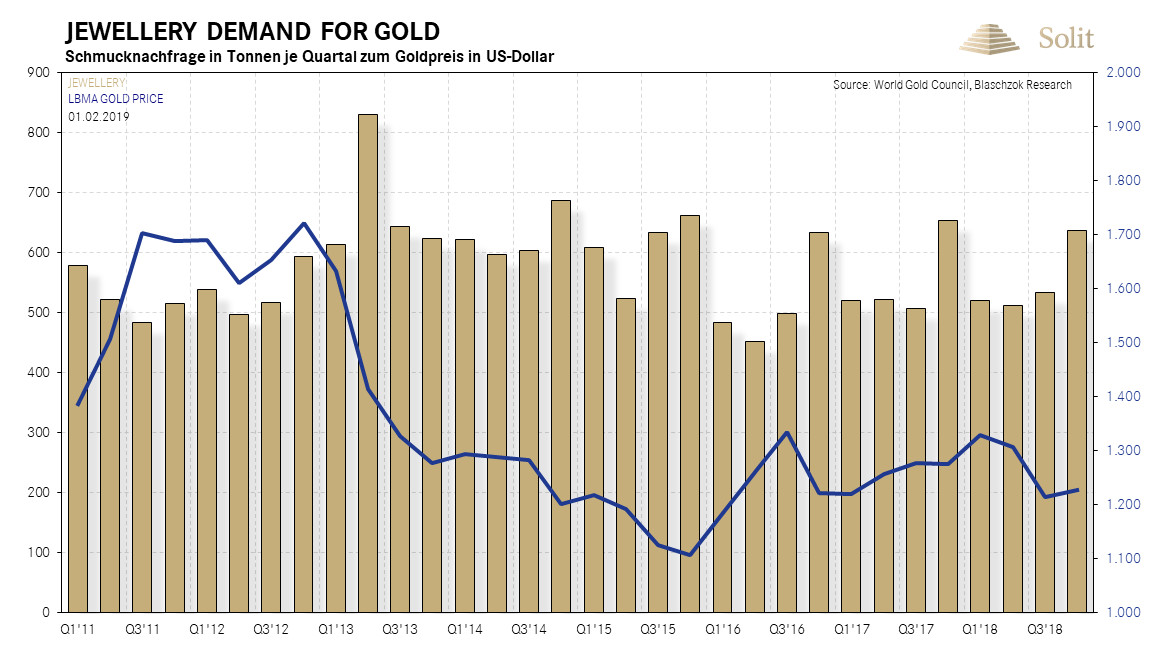

In 2018 stieg die weltweite Goldnachfrage um 4%  Die Gold-Schmucknachfrage in Tonnen war mit 2.200 Tonnen konstant im vergangenen Jahr

Die Gold-Schmucknachfrage in Tonnen war mit 2.200 Tonnen konstant im vergangenen Jahr Die Gold-Schmucknachfrage in Tonnen war mit 2.200 Tonnen konstant im vergangenen Jahr

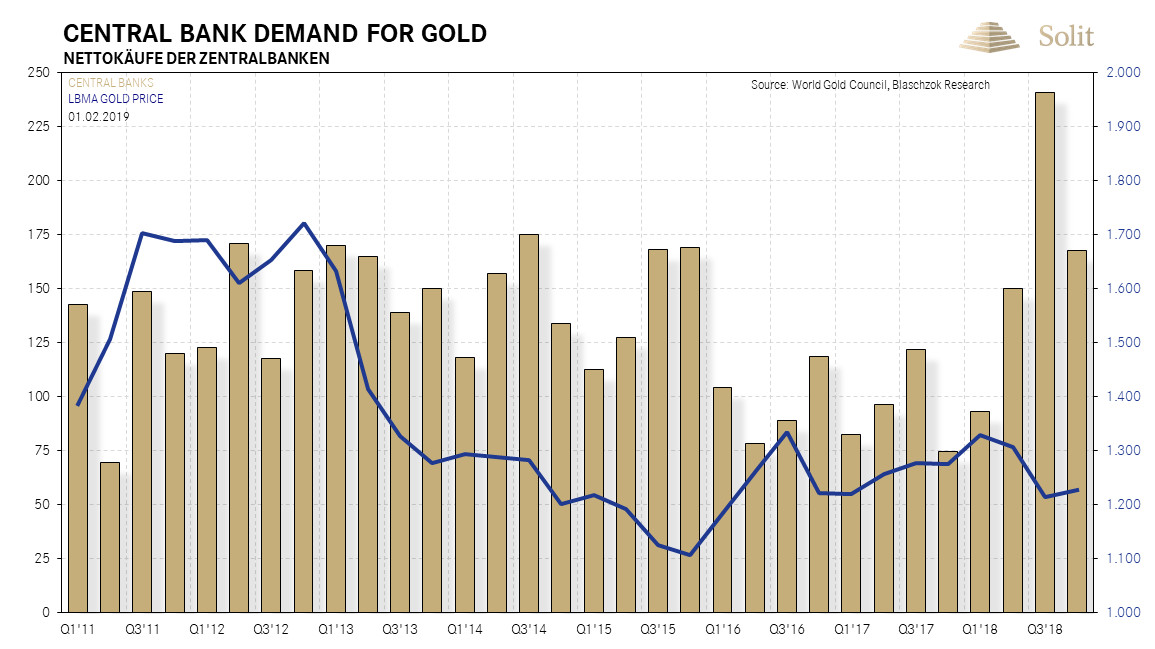

Die Gold-Schmucknachfrage in Tonnen war mit 2.200 Tonnen konstant im vergangenen Jahr Die Käufe der Zentralbanken waren im vergangenen Jahr mit 651,5 Tonnen so hoch wie seit Jahrzehnten nicht mehr. Insgesamt war die Nachfrage der Zentralbanken nur einmal in der Geschichte seit 1971 noch höher.

Die Goldkäufe der Zentralbanken waren so stark wie seit Jahrzehnten nicht mehr

Die Goldkäufe der Zentralbanken waren so stark wie seit Jahrzehnten nicht mehr Die Goldkäufe der Zentralbanken waren so stark wie seit Jahrzehnten nicht mehr

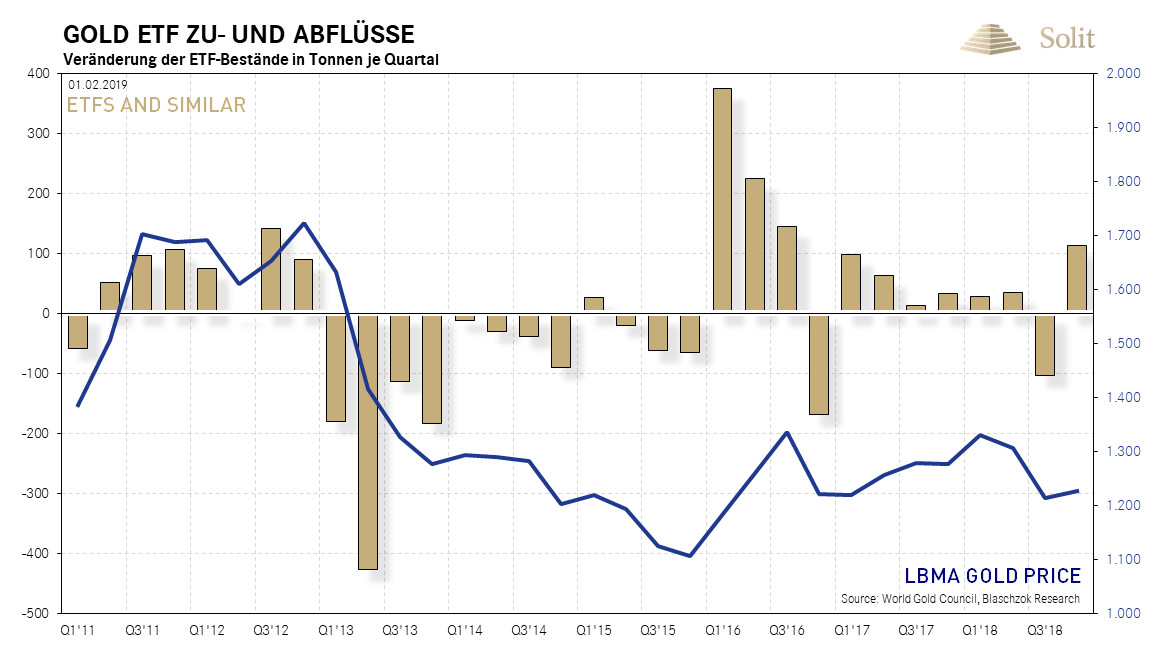

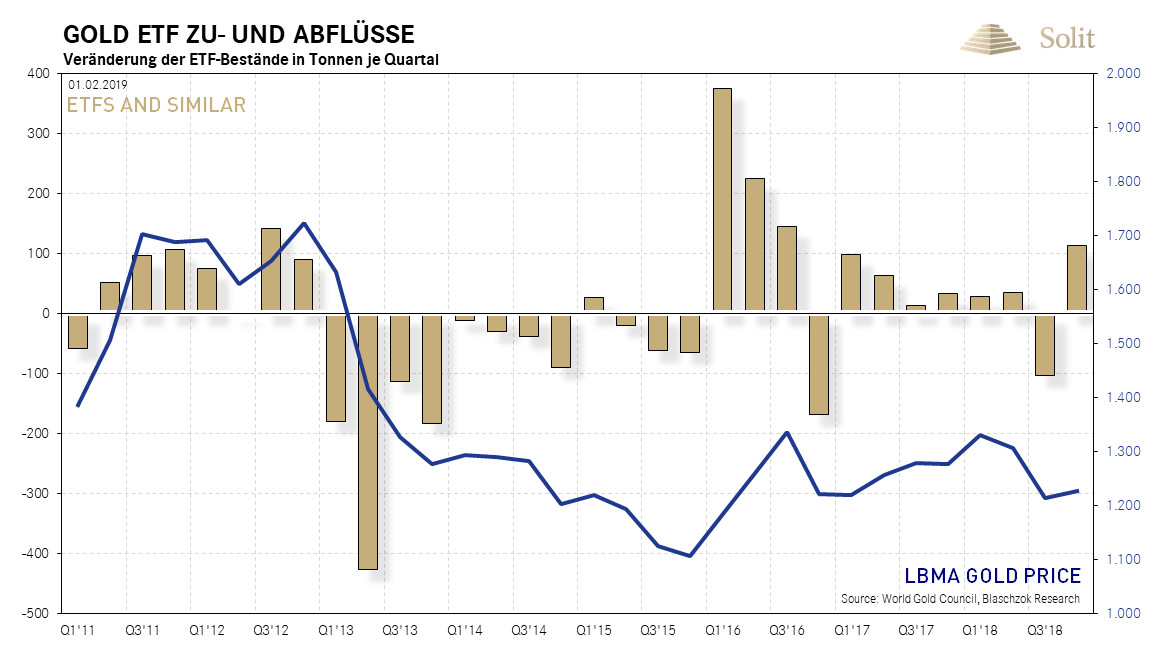

Die Goldkäufe der Zentralbanken waren so stark wie seit Jahrzehnten nicht mehr Die börsengehandelten mit Gold gedeckten Fonds (ETFs) erhielten 2018 Zuflüsse in Höhe von 68,9 Tonnen, während es im Vorjahr noch 206 Tonnen waren. Im vierten Quartal gab es jedoch einen Schub bei der Investmentnachfrage und so gab es Zuflüsse in ETFs in Höhe von 112,4 Tonnen. Diese wurde durch den starken Einbruch der Aktienmärkte im letzten Quartal ausgelöst, worauf Investoren den sicheren Hafen Gold suchten. Nettozuflüsse in ETFs gab es vergangenes Jahr jedoch nur in Europa, während der Rest der Welt Nettoabflüsse vermeldete.

Die Zuflüsse in Gold-ETFs nahmen im letzten Quartal deutlich zu

Die Zuflüsse in Gold-ETFs nahmen im letzten Quartal deutlich zu Die Zuflüsse in Gold-ETFs nahmen im letzten Quartal deutlich zu

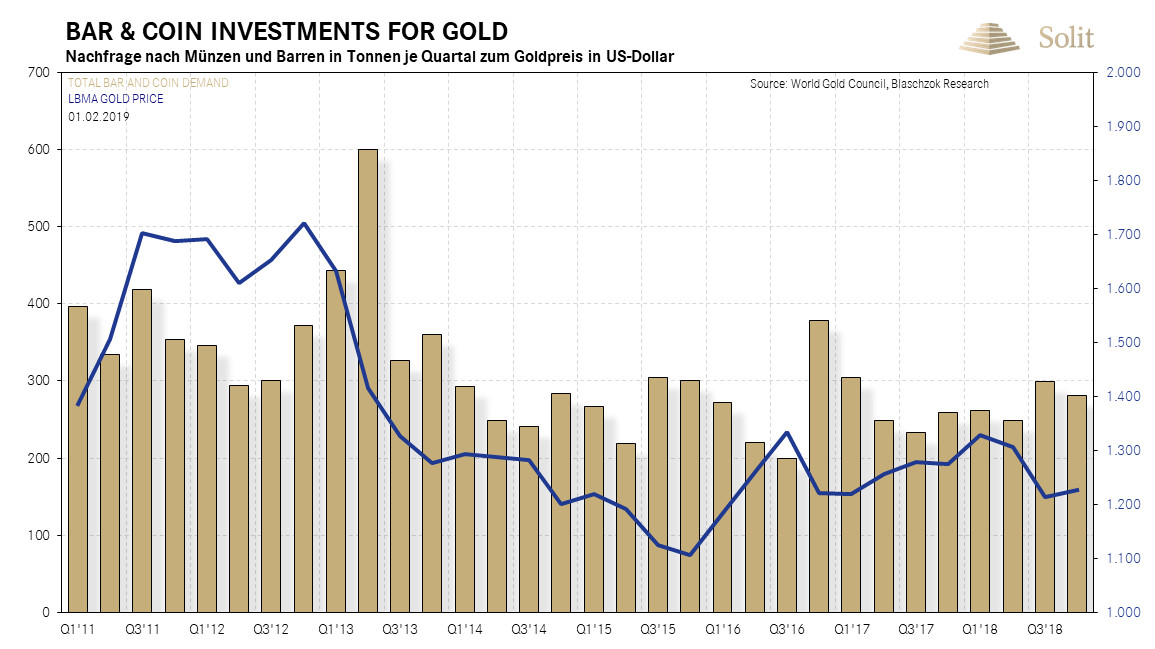

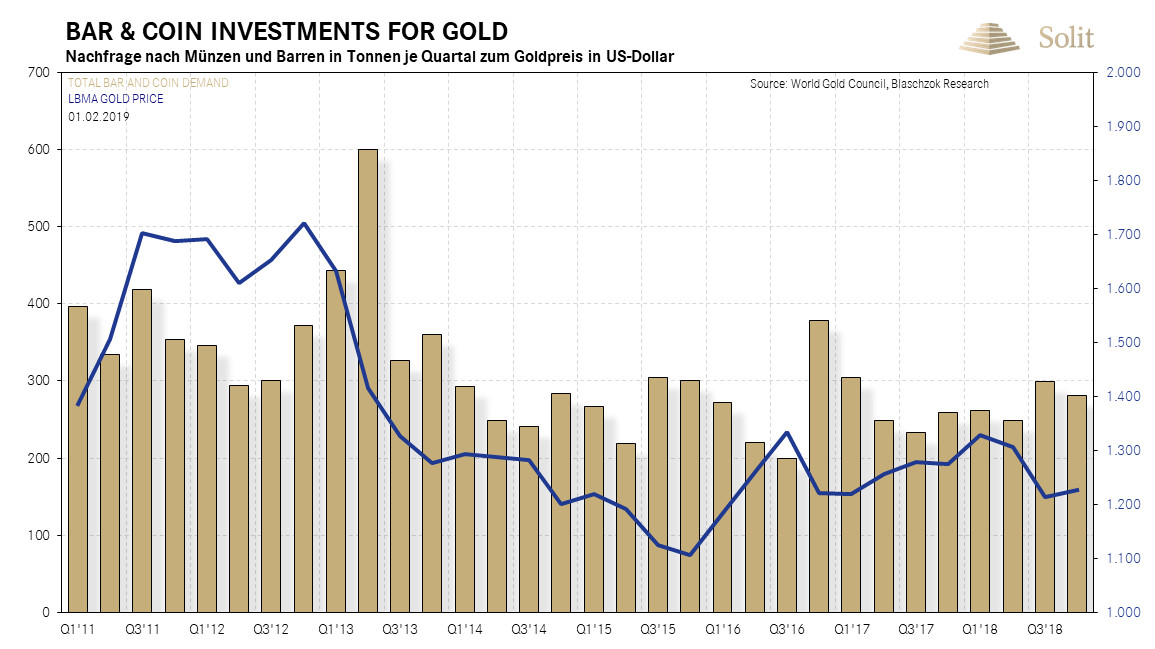

Die Zuflüsse in Gold-ETFs nahmen im letzten Quartal deutlich zu Investments in Barren und Münzen nahmen im zweiten Halbjahr 2018 zu, sodass die Käufe auf das Gesamtjahr mit 1.090 Tonnen vier Prozent über dem Vorjahr lagen. Die Münznachfrage stieg mit 236,4 Tonnen auf ein Fünfjahreshoch, was die zweithöchste Nachfrage in der Geschichte darstellt. Die Nachfrage nach Barren war stabil mit 781,6 Tonnen.

Goldnachfrage in Form von Münzen und Barren in Tonnen

Goldnachfrage in Form von Münzen und Barren in Tonnen Goldnachfrage in Form von Münzen und Barren in Tonnen

Goldnachfrage in Form von Münzen und Barren in Tonnen Das Goldangebot war fest zum Vorjahr mit 4.490 Tonnen, während die Minenproduktion mit 3.364,9 Tonnen (+1% zum Vorjahr) ein neues Allzeithoch erreichte. Das Wachstum der Minenproduktion schwächt sich jedoch weiter ab. Ende 2018 hatten die Minen 195 Tonnen ihrer Produktion durch Vorwärtsverkäufe abgesichert. Das Goldrecycling lag mit 1.172,6 Tonnen im historischen Mittel.

Weltweites physisches Goldangebot

Weltweites physisches Goldangebot Weltweites physisches Goldangebot

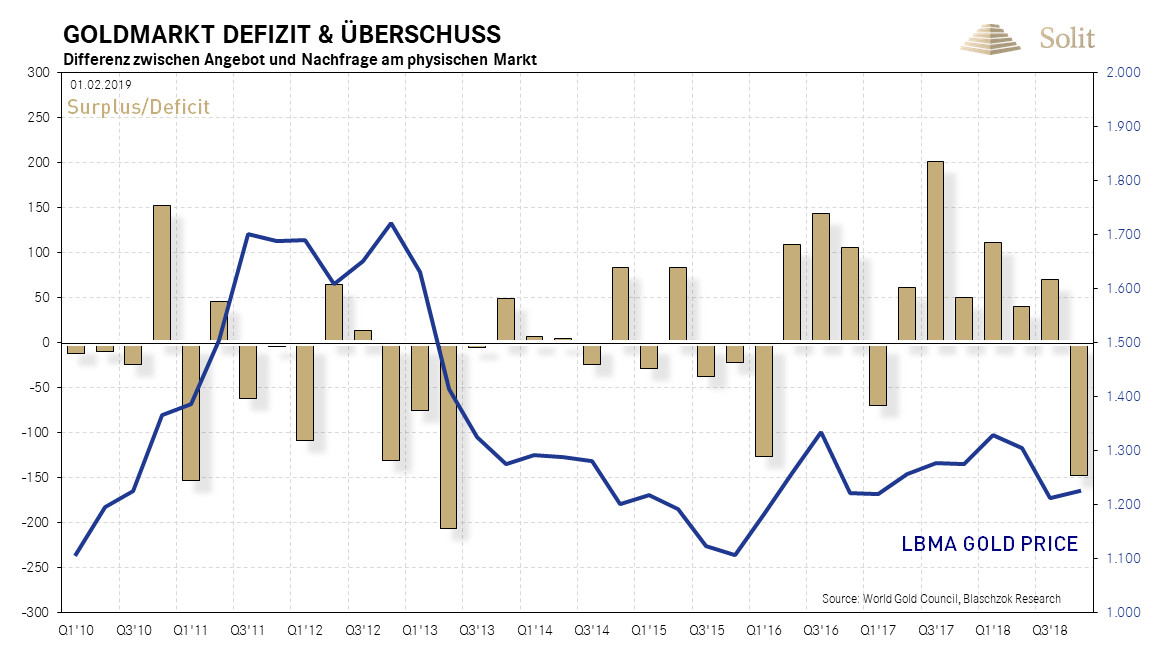

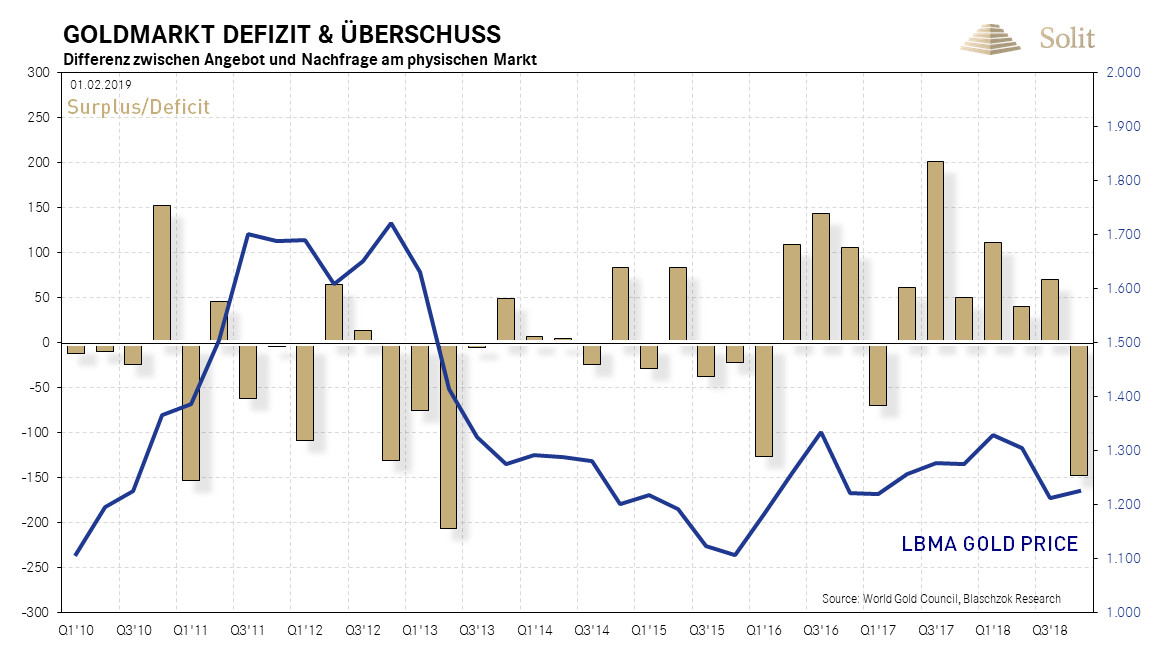

Weltweites physisches Goldangebot Nach Angaben des World Gold Council gab es im vierten Quartal 2018 ein Defizit am Goldmarkt in Höhe von 147 Tonnen, was den Preisanstieg um 100$ erklärt. In den ersten drei Quartalen davor gab es jedoch einen Überschuss von insgesamt 222 Tonnen, was die Schwäche des Preises in dieser Zeit erklärt. Die Investmentnachfrage nach Edelmetallen war bis Oktober 2018 sehr gering, da die Aktienmärkte haussierten und die Wirtschaftsaussichten bis dahin noch rosig waren. Dies änderte sich jedoch im letzten Quartal schlagartig mit einem Crash an den Aktienmärkten und dem Abrutschen einiger Volkswirtschaften in die Rezession.

2019 wird wahrscheinlich das Jahr der Trendwende am Edelmetallmarkt, da die rezessiven Kräfte zunehmen dürften und die Notenbanken dieser Entwicklung entschieden mit einer sofortigen Lockerung der Geldpolitik entgegnen werden. Die Ankündigungen der Notenbanken in der vorletzten Woche könnten sogar den Anbeginn eines neuen Bullenmarktes markieren.

Im vierten Quartal 2018 gab es ein deutliches Defizit von 147 Tonnen am physischen Markt, was die Preiserholung stützte

Im vierten Quartal 2018 gab es ein deutliches Defizit von 147 Tonnen am physischen Markt, was die Preiserholung stützte Im vierten Quartal 2018 gab es ein deutliches Defizit von 147 Tonnen am physischen Markt, was die Preiserholung stützte

Im vierten Quartal 2018 gab es ein deutliches Defizit von 147 Tonnen am physischen Markt, was die Preiserholung stützte TECHNISCHE ANALYSE

Terminmarkt zuletzt noch im neutralen Bereich

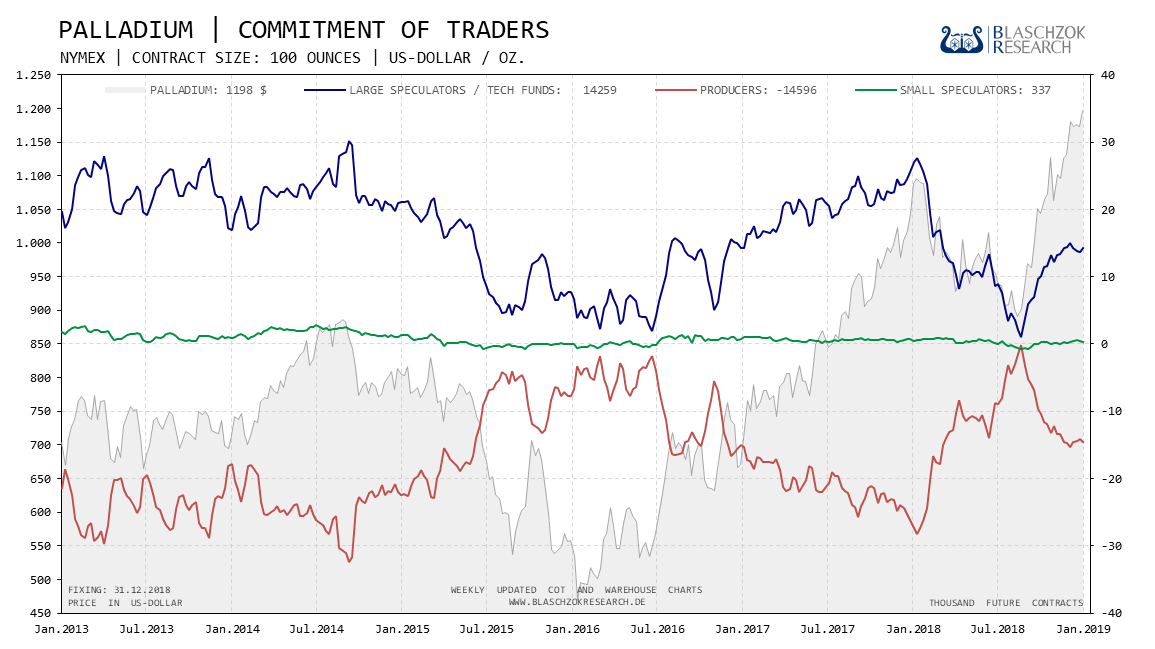

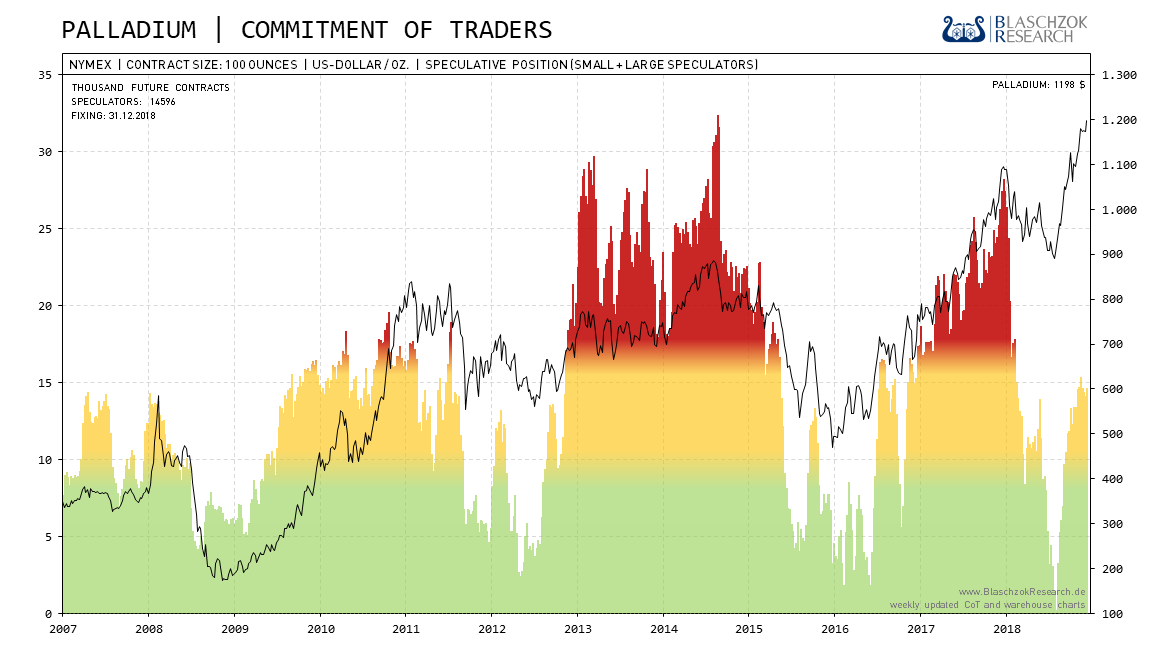

Positionierung der spekulativen Anleger (Commitment of Traders)

Die Stilllegung der Regierung in den USA im Zuge des Haushaltsstreits zwischen den Demokraten und den Republikanern hatte dazu geführt, dass die US-Terminmarktaufsicht den CoT-Report seit dem 21.12.2018 über fünf Wochen hinweg nicht veröffentlicht hatte. Nachdem vor einer Woche der teilweise Shutdown der US-Regierung beendet wurde, gab man bekannt, dass man die fehlenden Reporte in wöchentlichen Schritten aktualisieren wolle, womit wir erst Anfang März wieder einen aktuellen CoT-Report in den Händen halten werden. Bis dahin gibt es nebst dem gewöhnlichen Freitagsupdate zusätzlich jeweils am Dienstag ein weiteres, um auf den aktuellen Stand langsam aufzuschließen. Die Premium-Abonnenten von Blaschzok Research erhalten somit im Februar zweimal pro Woche ein Update der CoT-Reporte für 37 Futures für Rohstoffe und Devisen.

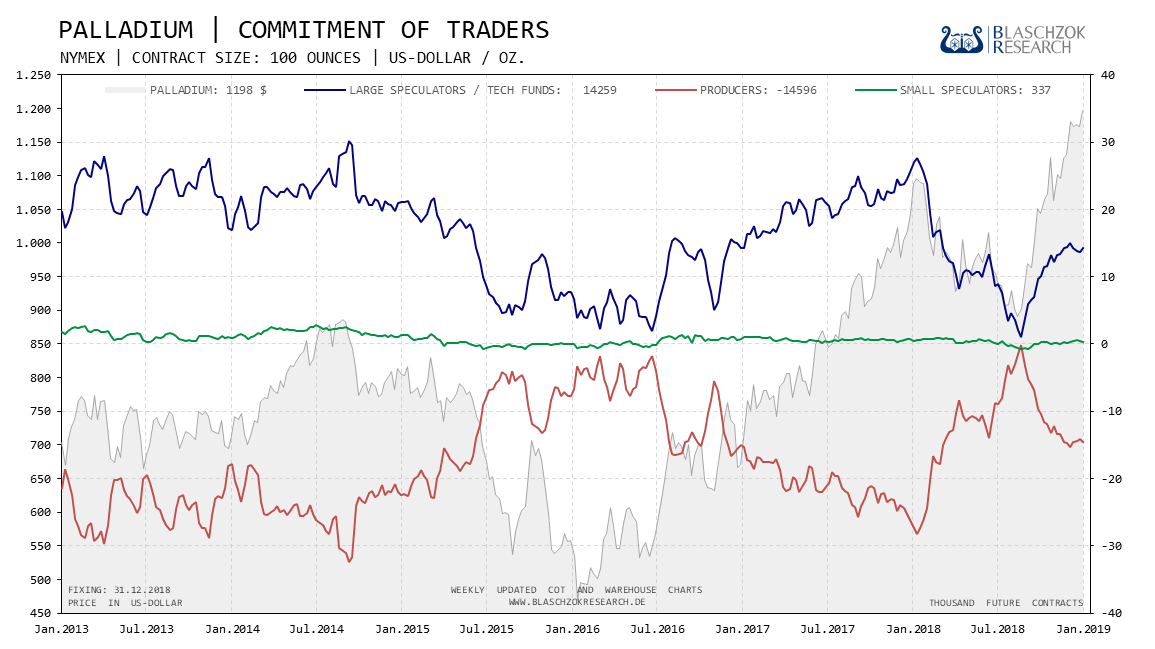

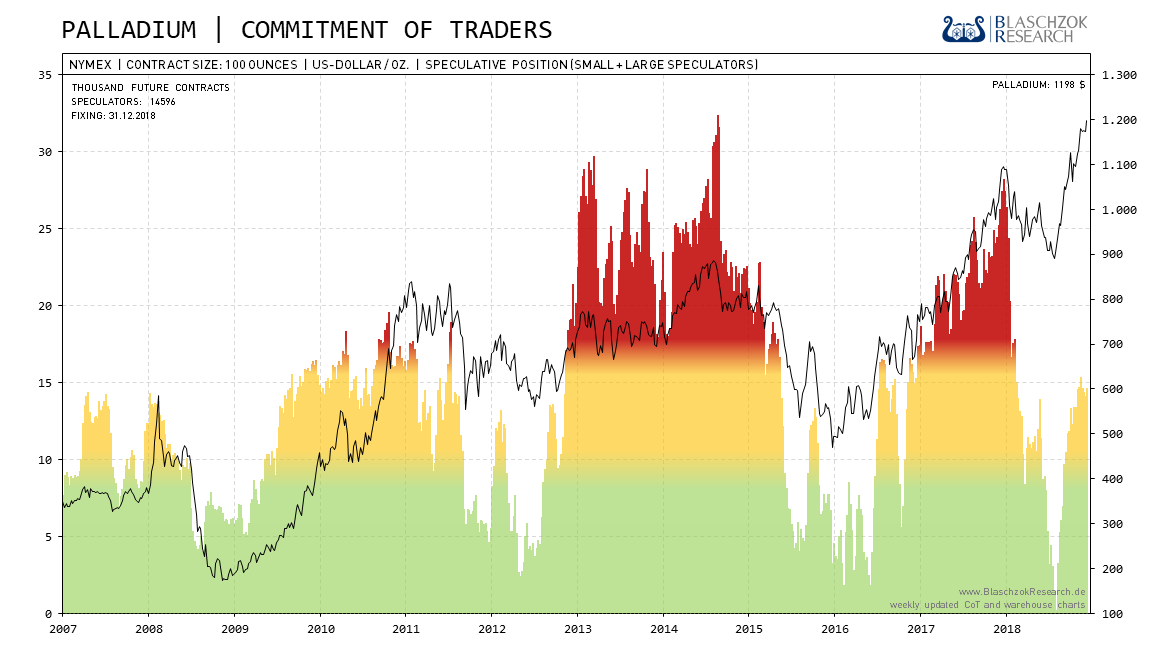

Zum Stichtag des 31. Dezember waren die Terminmarktdaten für Palladium noch im neutralen Bereich, wobei diese kurz vor dem roten bärischen Bereich notieren. Dies zeigt, dass dieser Markt grundsätzlich kurzfristig überkauft ist, was nach einer sechsmonatigen Rallye auch nicht verwunderlich ist. Interessant ist, dass sich im Dezember dennoch relative Stärke zeigte, was auf ein Fortbestehen des physischen Defizits, aufgrund starker industrieller Nachfrage, hindeutet. Solange es einen Nachfrageüberhang gibt, wird sich auch in den CoT-Daten relative Stärke zeigen. Insgesamt sprechen die Daten jedoch für eine Korrektur und eine Bereinigung von der Spekulation in den kommenden Wochen.

Der Terminmarkt war zum 31. Dez. schon eher überkauft und dürfte mittlerweile noch extremer sein

Der Terminmarkt war zum 31. Dez. schon eher überkauft und dürfte mittlerweile noch extremer sein Der Terminmarkt war zum 31. Dez. schon eher überkauft und dürfte mittlerweile noch extremer sein

Der Terminmarkt war zum 31. Dez. schon eher überkauft und dürfte mittlerweile noch extremer sein  Die Positionierung zum 31. Dezember war im neutralen gelben Bereich, was Stärke zeigt

Die Positionierung zum 31. Dezember war im neutralen gelben Bereich, was Stärke zeigt Die Positionierung zum 31. Dezember war im neutralen gelben Bereich, was Stärke zeigt

Die Positionierung zum 31. Dezember war im neutralen gelben Bereich, was Stärke zeigt Weitere CoT-Charts zu insgesamt 37 Futures finden Sie wöchentlich aktualisiert auf http://www.blaschzokresearch.de/research/cot-daten/

Palladium in USD: Aufwärtstrend immer noch intakt

Seit dem Augusttief stieg der Preis je Feinunze bereits um 551$ an, was einem Plus von 65% binnen sechs Monaten entspricht. Seit unserem prozyklischen Kaufsignal im August stieg der Preis immerhin um 54%, was eine gigantische Performance darstellt. Es scheint weiterhin einen Nachfrageüberhang am physischen Markt zu geben und solange dieser Zustand anhält, wird sich Palladium stark zeigen und weiter ansteigen können. Der gesamte Edelmetallsektor steht aktuell jedoch vor einer kurzen Korrektur, weshalb auch der Aufwärtstrend in Palladium brechen und es zu einer spekulativen Bereinigung kommen könnte. Der Preis könnte dabei einen Rücksetzer bis an die Unterstützung bei 1.150$ erleben. Ein Signal für kurzweilige Gewinnmitnahmen entsteht erst mit einem Bruch des Aufwärtstrends, der in dieser Woche gerade noch einmal verteidigt werden konnte und bis dato noch intakt ist.

Nach einer Korrektur des starken Preisanstiegs muss sich zeigen, ob es zu einer wirtschaftlichen Abkühlung kommen und die Nachfrage nach Palladium nachlassen wird. Sollte dem so sein, dürfte sich das in den Terminmarktdaten zeigen. Bleibt die Nachfrage jedoch stark, dann wird Palladium nach der Korrektur wieder neue Hochs erreichen und seinen Aufwärtstrend fortsetzen.

Der Aufwärtstrend beim Palladium ist weiterhin intakt

Der Aufwärtstrend beim Palladium ist weiterhin intakt Palladium in Euro: Gerade noch einmal die Kurve bekommen

Das Chartbild für Palladium in Euro ist aufgrund der Euroschwäche noch extremer, doch auch klarer und sauberer. Nach dem starken Anstieg wäre eine Korrektur gesund und normal, selbst wenn danach neue Hochs erreicht werden. Es ist davon auszugehen, dass der Aufwärtstrend in den nächsten 1-2 Wochen brechen und eine spekulative Bereinigung am Terminmarkt einsetzen wird.

Charttechnische Unterstützungen liegen weit entfernt. Sollte die physische Nachfrage stark bleiben, dann wird die Unterstützung bei 920€ wohl nicht erreicht werden, wobei ein Test der 1.000€-Marke möglich wäre. Ein Erreichen dieser Unterstützung würde hingegen auf eine konjunkturelle Schwäche hindeuten. Insgesamt sehen wir aufgrund einer anhaltenden Euroschwäche auf Sicht der nächsten Monate eine stärkere Performance als für Palladium in US-Dollar.

In Euro gerechnet ist befindet sich Palladium immer noch in einem steilen Aufwärtstrend

In Euro gerechnet ist befindet sich Palladium immer noch in einem steilen Aufwärtstrend Lustiges und Memes